投資信託の「特定口座」と「一般口座」どちらがお得?確定申告と合わせて解説!

執筆者:ファイナンシャルプランナー(CFP)|高山 一恵

-

- ためる・ふやす

投資信託は、少額から分散投資ができプロが運用してくれる商品ということから、投資初心者にも始めやすい金融商品です。でも、いざ、投資信託口座を開設しようとすると悩みがちなのが口座区分。「特定口座?」「一般口座?」となりがちです。実はこれ、確定申告が必要かどうかを決める、とても大切なポイントなのです。

確定申告が不要になるのはどんなとき?

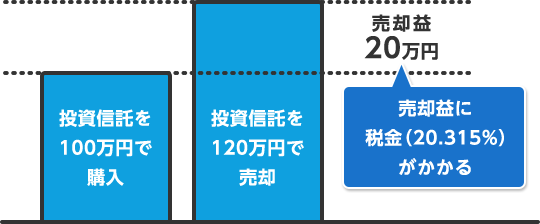

投資信託などの投資で得られた利益には、現時点では20.315%の税金がかかります。投資で利益が出たら、税金の金額を計算して国に伝える「確定申告」を行い、税金を納める必要があります。この税金は、給与所得などと区別して計算する「申告分離課税」にあたるため、会社の年末調整では手続きできません。ですから、「これまで確定申告なんてしたことない」という会社員の方でも、確定申告が必要になります。

しかしこれには、例外があります。具体的には、次のいずれかの条件を満たしていれば、確定申告はしなくても問題ありません。

確定申告が不要になる条件

- 一般NISA、つみたてNISAを利用する場合

- 給与所得が2,000万円以下の人で、投資で得た利益が、給与などを除いた所得と合算して年間で20万円以下の場合

- 投資で運用損失が出た場合

- 源泉徴収ありの特定口座を利用している場合

まず、一般NISA、つみたてNISAなら、もともと運用益に税金はかかりませんので、確定申告の必要はありません。とはいえ、一般NISAやつみたてNISAの口座を開設する場合も、最初に投資信託口座を開設する必要があり、特定口座・一般口座の選択もあります。NISA制度を利用するのであれば、とりあえずは確定申告不要の「源泉徴収ありの特定口座」で投資信託口座を開設しておき、NISA期間が終わり投資信託の利益に課税されるようになったタイミングで改めて自分にあった口座の種類を考えてみてもよいかもしれません。

また、一般NISAやつみたてNISAを利用していなくても、給与所得が2,000万円以下で、投資で得た利益が給与などを除いた所得と合算して年間(1月1日〜12月31日)20万円以下になる場合、投資で運用損失が出た場合、源泉徴収ありの特定口座を利用している場合は、確定申告は必要ありません。

ただし、投資で損失をした場合や源泉徴収ありの特定口座を選んだ場合でも確定申告が必要なる場合もあります。それは、損益通算をする場合です。損益通算とは、損失と利益を合算することを言います。

同一の特定口座(源泉徴収あり)の取引については、口座内で自動的に損益通算がなされますが、複数の証券会社で「源泉徴収あり」の特定口座を開設している場合には、一方の口座では利益、別の口座では損失が発生する場合があります。このような場合、確定申告をすることで損益通算が可能となり、損失と利益を相殺することができます。

特定口座(源泉徴収なし)、一般口座の場合でも、利益が20万円を超えた場合や損益通算をする場合は、基本的に確定申告が必要になります。

確定申告不要の「源泉徴収ありの特定口座」とはどんなもの?

銀行で投資信託を売買するときに開設する投資信託口座には、大きく分けて「特定口座」と「一般口座」の2つがあります。特定口座は、さらに「源泉徴収あり」と「源泉徴収なし」に分かれます。

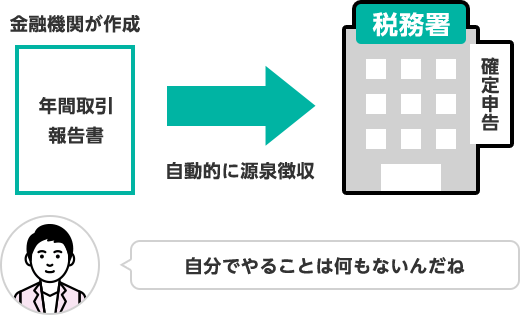

源泉徴収ありの特定口座を選ぶと、金融機関が1年間の取引をまとめた「年間取引報告書」を作り、税金を自動的に源泉徴収してくれます。投資信託で支払う税金の手続きはこれだけで終わるため、確定申告の手間がいらないというわけです。なお、扶養に入っている人も、源泉徴収ありの特定口座を選んでおけば、投資信託でどれだけたくさんの利益が出ても扶養から外れることはありません。

源泉徴収ありの特定口座

ただし、投資の利益が年間20万円以下でも源泉徴収ありの特定口座を選ぶと税金が徴収されてしまうので、取引額が少なく投資の利益が20万円以下になりそうな場合は、源泉徴収なしを選択すると良いでしょう(確定申告は不要)。

例えば、つみたて投資をする場合、毎月の積立金額にもよりますが、最初の数年間で積み立てを終えて売却すると、利益が20万円以下となる場合も多いです。短期間で売却する可能性がある場合は、いったん「源泉徴収なしの特定口座」を開設しておいたほうがよいかもしれません。

一方、長期での積み立てをお考えの場合は、「源泉徴収ありの特定口座」を開設するのがおすすめです。

ちなみに、最初は「源泉徴収なし」の特定口座で開設して、あとから「源泉徴収あり」の特定口座に変えることも可能です。※

- ※ 「源泉徴収なし口座」から「源泉徴収あり口座」への変更は、その年の最初のご売却取引まで可能で、ご売却後は年内の変更はできません。「源泉徴収あり口座」から「源泉徴収なし口座」への変更は、その年の最初の分配金の発生または最初のご売却取引の早いほうまで可能で、その後の年内の変更はできません。

イオン銀行のつみたてシミュレーションでは、毎月の積立投資額と想定利回りを入力するだけで、毎年の利益額を確認することができます。年間いくらぐらいの利益が出るかをシミュレーションしてみたいという方は是非ご活用ください。

源泉徴収なしの特定口座とは?

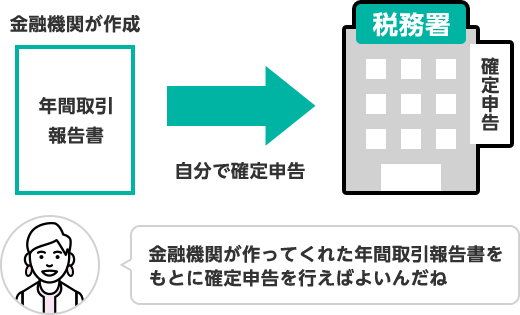

源泉徴収なしの特定口座を選ぶと、金融機関は年間取引報告書を作成してくれますが、税金は源泉徴収しません。ですから、利益が20万円超となった場合には確定申告が必要になります。もっとも、確定申告をするという場合でも、金融機関が作ってくれる年間取引報告書があるので、少ない手間でできます。

一般口座とは?

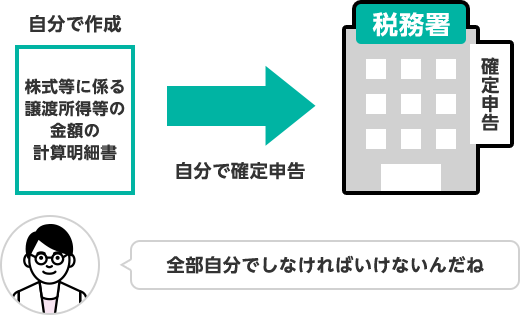

一般口座を選ぶと、証券会社より交付された「取引報告書」や「取引残高報告書」をもとに、自分で「株式等に係る譲渡所得等の金額の計算明細書」を作成して確定申告をする必要があります。年間の取引を自分で集計すること、確定申告もすることを考えると、現状、メリットはほぼないと言えるでしょう。

一般口座

特定口座と一般口座の違い

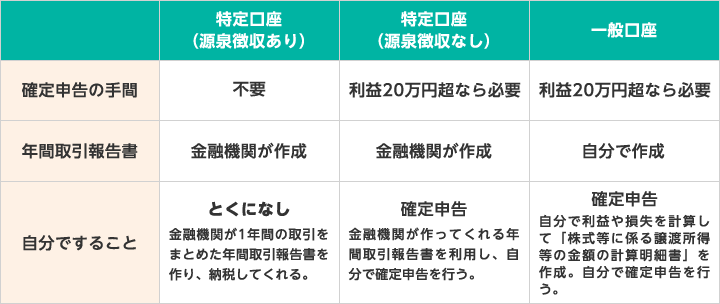

「源泉徴収ありの特定口座」「源泉徴収なしの特定口座」「一般口座」の違いは下表のようにまとめることができます。

確定申告の手間を省いて手軽にスタート

確定申告は、毎年原則として2月16日から3月15日の間に行います。年に1回の作業ではありますが、手間も時間もかかります。特に会社員の場合、投資信託の利益だけを申告するために確定申告をするのでは大変です。

もし、自分で確定申告する自信がないという方は、一番手間がかからない「源泉徴収ありの特定口座」を選んでおくのがおすすめです。

今回のまとめ

- 投資信託で得た利益には原則20.315%の税金がかかる。

- 利益が年間20万円を超えると確定申告をする必要がある。

- 「源泉徴収ありの特定口座」を開設すれば、確定申告の手間を省いて手軽に投資信託を始められる。

- ※ 本ページは2022年1月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。