賢いやりくり、暮らしのなかのカードローン 7つの「ナルホド!」

執筆者:ファイナンシャルプランナー| 神長 謙

-

- 暮らす

- 1 お金を借りるのはフツウのこと

- 2 人生はお金がないときほどお金がかかる

- 3 貯まったら買う、を逆さにする

- 4 お金を借りて未来の収入を増やす

- 5 物価上昇はローンの味方

- 6 信用力を手にしよう

- 7 かんたん手軽な手続きで融資スタート

計画的に借りる、返すを前提としたカードローンは、暮らしを豊かに彩る便利なサービスです。

生活費を補うために一時的にお金を借りることはもちろん、冠婚葬祭や医療費などの急な出費に対応したり、あるいは、今すぐ実現したい希望を叶えたり、身近なニーズも大きな夢も、目的を選ばないカードローンなら、賢いやりくりをしっかりサポートします。

カードローンにまつわる7つの「ナルホド!」で、カードローンの便利な顔をご紹介いたします。

1.お金を借りるのはフツウのこと

金融庁委託調査「貸金業利用者に関する調査・研究」(2013年12月)によれば、お金を借りる理由で最も多いのは「生活費不足を補うため」、次いで「欲しいものがあったが手元のお金が足りなかったため」とあります。

学生や主婦(夫)から会社員、経営者まで、特に重大な理由がなくとも、暮らしのなかで必要な時に必要なだけ借りる、という手軽な姿勢が伺えます。

お金を借りている人と聞くと、特別な事情を想像してしまうかもしれませんが、そんなことはありません。幅広い年齢、職種の方が、身近な理由でお金を借りています。

例えば、専業主婦(夫)やアルバイト・パートの方であれば「生活費の補てん」に、学生の方であれば「欲しいものを買うため」に、会社員の方は「お小遣いが足りないから」、経営者や役員の方は「遊興費に追加するため」といった具合です。

そのほかにも医療費、冠婚葬祭、塾や合宿費など教育関連が理由に挙がっています。

歴史の教科書に出てくる「徳政令」をご存じでしょうか。武士の借り入れをなかったことにした鎌倉幕府の通達が有名ですが、室町時代には徳政令を求めて農民が土一揆を起こしています。昔から、お金を借りるという行為が、職業や所得を問わず広く浸透していたことがわかります。

時を現代に移しても、やはり多くの人にとってローンはなくてはならない存在です。なかには、給料の前借りを制度化している会社もあるほどです。

計画的に大きな買い物をしたり、急な出費で生活に困るようなとき、私たちはローンなどの借り入れを上手に活用することで、豊かで安定した暮らしを手にしているといえます。

- ※ グラフは出典元より一部加工して掲載しております。

※出典:金融庁委託調査「貸金業利用者に関する調査・研究」(2013年12月)

2.人生はお金がないときほどお金がかかる

育児に教育、マイホームなどは、とても大きな出費を伴いますが、人生のイベントはお金が貯まるのを待ってはくれません。

お金がかかる時期を過ぎてようやく収入が増えてくることも多く、各種のローンは、そうした収支のギャップを埋めて上手なやりくりを目指すあなたを助けてくれる存在です。

例えばプロ野球の世界では、早ければ10代の頃から活躍して大きな年棒を稼ぐスター選手がいます。その場合、結婚して家族を持ち、車を買い、家を建てる、といった大きなライフイベントにも、十分なお金があるため借りる必要はないかもしれません。

しかし、普通の人生はそのようにできていません。若い頃は給料が安く、年を重ねて仕事のスキルが上がるとともに給料が増えていきます。

人生に起こる大きなライフイベントをこなすには、ローン等が必要となります。もしも住宅ローンがなかったら、多くの人はマイホームの夢を持てずに終わることでしょう。

豊かな生活、豊かな経験を早く手に入れるためには、未来のお金を借りてくるという発想も必要とされるのです。

お子さんのいる家庭では、およそ20年もの間、養育費や教育費が負担になります。家を購入している場合は、生活費が苦しいからといって、やすやすと引っ越すわけにもいきません。

収入も支出も常に安定していれば計画的な資金繰りが可能かもしれませんが、急な出費は、急だからこそ避けようがないものです。

そのようなときは、未来の収入に今の支出を支えてもらう、この考え方が必要になります。

人生は皮肉なものです。お金が必要なときに給料は安く、給料が上がる頃にはお金のかからない生活になっていたりします。そのアンバランスを補正する役割が、各種のローンであるといえます。

3.貯まったら買う、を逆さにする

過去に貯めてきたお金で、いま購入して、未来で消費する。

この当たり前の順番を逆さにすることで、未来の努力(返済)と引き換えに、より早く、幸せや豊かさを手に入れることができます。

世の中の多くは、借りて、稼いで、返す、このサイクルの中で暮らしています。

貯めてから買う、という当たり前の順番を守っていては、時間がどんどん過ぎ去ってしまい、人生の終盤になってようやく大きな買い物ができる、ということになってしまいます。

そのため、住宅や車などの大きな買い物は、多くの場合、ローンを活用します。あるいは趣味やスポーツ、旅行や留学など、なかには気力・体力のある若いうちに経験しておきたいことがあるかもしれません。

このように、時間とお金の関係に自由度をもたらしてくれるものが、ローンです。

人間、どんなに頑張っても時間だけは止めることも増やすこともできません。

人生の限りある時間の中で、いつ稼ぎ、いつ消費するか、収入と支出を、過去と未来を上手に組み合わせていくことで、お金の利便性を最大限に引き出すことができる、それが各種ローンの使い勝手であるといえます。

4.お金を借りて未来の収入を増やす

進学や留学、習い事や資格取得のための学校に通うなど、時間とお金をかけて得られたスキルや経験が、将来の大きな収入をもたらすことがあります。

目的に定めを持たないカードローンは、人それぞれの夢や未来を応援します。

出世払い、という言葉があります。親や友人からお金を借りる場合に、「収入が増えたら返す」との意味で使われたりします。もちろん、すぐに返す場合もあるでしょうし、逆にいつまでも返せない場合もあるでしょう。

これは究極の信用とでもいうべきもので、親が子にお金を貸すケースでは、渡すお金を有効に使って自身の成長につなげてほしい、という「子への期待」が込められています。

この出世払いという概念は、お金を借りることに大きな意義があることを教えてくれます。

たとえばお金を借りてでも、語学力やパソコンスキルを高めるために学校に通う、高度な知識を得る、資格を取得する、体力を向上させる、あるいは何か特別な体験を積むことが、将来の収入増につながる可能性があります。

もはや、未来の収入をあてにしてお金を借りるという一時凌ぎ的な話ではありません。

未来の自分からお金を借りて、今の自分が努力をして、未来の自分に収入増でお返しするような、まるで過去と未来の自分同士が、互いに応援しているような関係ですね。

5.物価上昇はローンの味方

インフレ(物価上昇)は将来のお金の価値を下げてしまいますが、実は、お金を借りる場合にはインフレは有利に働きます。

今借りるお金よりも、将来返していくお金のほうが価値が下がっていきますので、同じ金額でも、将来の負担感は和らぐことになります。

インフレは、ローンの味方なのです。

お金の価値は、そのお金でどれくらいのモノが買えるか、で測られます。

日本は長きにわたりデフレ(物価下落)を経験してきましたが、経済が正常運転する場合はインフレ(物価上昇)になります。

そしてこのインフレは、実はお金を借りる人の味方なのです。

今の100万円と、未来の100万円は、同じ価値ではありません。

インフレが進むということは、着々とモノの値段が上がることを意味しますから、同じ100万円でも、だんだんと買える量が減っていってしまうのです。そうなると、お金を大事に抱えているよりも、安いうちに早くモノに替えておいたほうがよい、ということになります。

お金を借りてでも、安いうちにモノを手に入れられたら嬉しいですね。

とはいえ、借りたお金は返さなければなりません。

ところが返すときにも、インフレは有利に働きます。いまの100万円よりも、未来の100万円のほうが価値が低いからです。

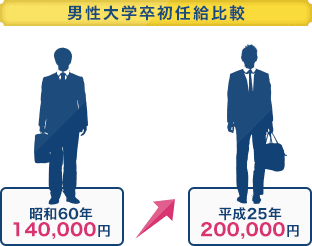

よく、昔の大卒初任給は1万円で、今は20万円、などと比較されることがありますが、コツコツとお金を返していくときに、毎月、給料1万円すべてを返すのと、20万円のうち1万円を返すのとでは、負担感に大きな差があります。

給料、収入というものは、そのときの物価に影響を受けます。インフレが進むほどに、その分収入は増える計算ですから、借りたお金(金額)の価値が下がるので、返しやすくなるのです。

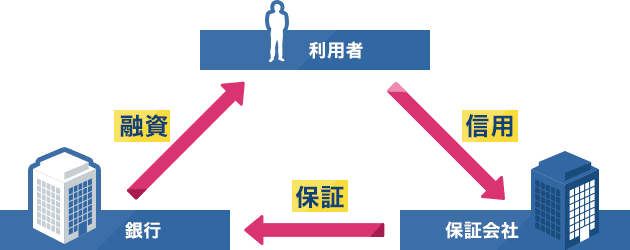

6.信用力を手にしよう

借り入れ可能な金額のことを、限度額や極度額と表しますが、それらはカードローン等利用者の信用力を審査した結果得られるものです。

基本的には、安定した収入の有無や職業等が信用のベースとなりますが、学生や主婦(夫)の方でも信用枠を得ることはできます。

信用のことを、英語でCreditといいます。クレジットカードの、クレジットです。

ここでいう信用とは、未来の収入の可能性をいいます。

多くの場合、いまの収入を参考に信用力を測りますから、年収500万円の人と、年収300万円の人とでは、その信用力は異なります。これまでの努力や社会からの認知を数的に表してくれるものの1つが、年収だからです。

その結果得られる信用力は、借り入れることができる金額(限度額)で表されます。

たとえば転職して勤務先企業や年収が変わったり、独立して安定基盤を失ってしまうと、その信用力が低下する可能性があります。病気や怪我、不測の事態で職を失ってしまうことがあるかもしれません。途端に信用力も失われてしまいます。

一度得られた信用力は、一定期間有効です。いますぐ使うつもりのない信用力に、いつ助けられることになるとも限りません。そうなってしまう前に、今現在の、ご自身の信用力を測られてみてはいかがでしょうか。

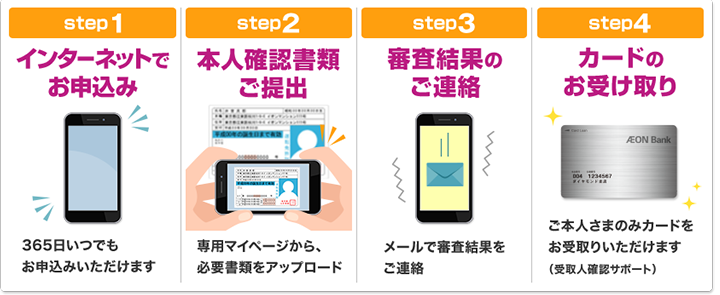

7.かんたん手軽な手続きで融資スタート

イオン銀行に口座をお持ちの方であれば最短当日のお借り入れも可能です。ご返済は月々1,000円から、コンビニや銀行ATMから365日ご利用いただけます。

お金を借りるといっても、店舗に行って相談するなどの面倒なお手続きはいりません。

24時間365日、インターネットから申し込みができて、インターネットのみで手続きは完了しますから、とっても手軽です。

お手元に届いたローンカードを使って、ATM(イオン銀行のみならず提携銀行やコンビニの提携ATMでもご使用になれます)で借り入れや返済が可能です。

誰にも会わずに、申し込みから融資、返済まで簡単便利に利用できるのはうれしいですね。

また、月々の返済は1,000円からだったり、ご本人の収入がなくても50万円まではお申し込み可能だったり、もちろん金利も魅力のひとつ。

どれくらいの金額を、どれくらいの金利で借りられるのか、まずは気軽にお申し込みをしてみてはいかがでしょうか。

イオン銀行口座をお持ちの方なら、カードがお手元に届く前に銀行口座へ即時振込でのご融資が受けられます。

カードご利用までの流れ

- ※ お申込み手続きには、必ずメールアドレスが必要です。

- ※ お借入れ可能となるのは、ローンカード到着後となります。ただし、既にイオン銀行の普通預金口座をお持ちのお客さまは、振込によるお借入れが可能です。(振込融資希望の場合は、お電話にてご本人確認させていただきます)

- ※ 「受取人確認サポート」とは、送り状に記載された受取人さまのお名前とご住所を運転免許証等で、受取人さまとお申込み者が同一人物か確認して配達する佐川急便株式会社の宅配サービスです。一部地域(離島など)ではお電話でご連絡の上、日本郵便の簡易書留郵便でお届けする場合がございます。

イオン銀行店舗・イオン各店に設置しているイオンカード受付カウンターでお申込みの場合は、日本郵便の簡易書留郵便でお届けする場合がございます。

- ※ 本ページは2017年8月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。