【変動vs固定】住宅ローン金利は変動金利と固定金利どっちがいいの?

執筆者:ファイナンシャルプランナー(AFP)|今関 倫子

-

- 暮らす

※適用には条件がございます。※所定の審査がございます。

あなたの住宅ローンの金利タイプは?

マイナス金利導入後から住宅ローン金利はいまだ低金利で推移しており、金利タイプの選択は「変動」「固定」は悩むところです。

本記事では変動金利と固定金利どちらを選択すればいいのか、考え方を一緒に見ていきましょう。

まずは金利タイプの特徴を知る

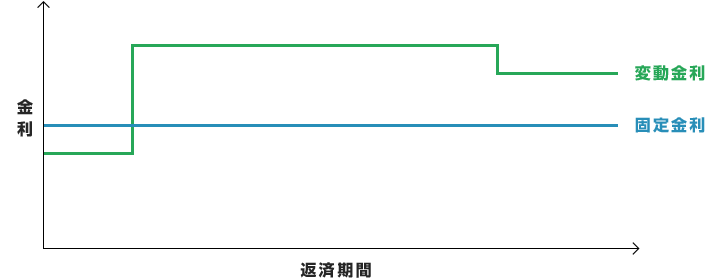

金利タイプは大きく「変動金利」と「固定金利」の2種類があります。まずは、それぞれの金利タイプの特徴を把握することが大切です。

「変動金利」

変動金利は返済途中に定期的に金利が見直されるタイプのローンです。

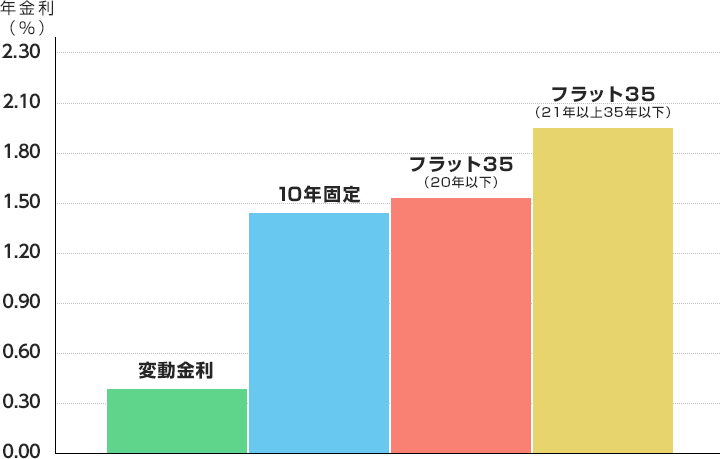

一般的には金利タイプの中では金利が一番低く設定されています。

金利は半年ごとに見直され、金利が下がれば返済額は減り、金利が上がれば返済額が増えます。ただし、半年ごとの金利の見直しごとに返済額が変わるわけではありません。一般的には返済額の変更は5年ごとに行われます。5年に1度の更新であれば、返済額アップに対する準備をする猶予ができます。

また返済額見直し後の返済額は前回のご返済額125%までしか上がらないルールがあります。仮に毎月の返済額が10万円だった場合、どれだけ金利が上昇していても5年後の返済額の上限は125%の12万5,000円となります。ただし、実際は返済額が130%アップしていた場合、残りの5%は免除されるわけではありません。次の返済額見直し時に繰り越されることになります。

メリット

- 固定金利よりも金利が低めに設定されている

- 今後金利が上昇しなければ、ずっと低金利を享受できる

デメリット

- 将来金利が上昇するリスクがある

- 金利が上昇すれば返済額も上昇し返済が苦しくなる可能性がある

「夫婦共働きで余裕資金がある場合は変動金利」

金利の変化に対応できる余裕資金がある家庭でしたら変動金利がおススメです。余裕資金があれば、万が一金利が上昇しても返済額が変わる前に余裕資金で繰上げ返済できれば借入額を減らすことができ金利の上昇にも対応できます。また借入額がわずかな家庭であれば、金利上昇で受ける影響は少ないと考えられます。

関連情報

「固定金利」

固定金利はローンを借り入れた時からあらかじめ決められた期間において金利が固定できるローンです。固定金利には「固定金利期間選択型」と「全期間固定金利型」があります。固定金利期間中は世の中の金利水準がどれだけ上昇しても、金利は見直されないため返済額は変わりません。

固定金利選択型であれば契約時に3年、5年、10年などといった固定金利期間を選びます。例えば当初固定金利10年で毎月の返済額が10万円だった場合、10年間は金利が固定されているので返済額は10万円のまま変わりません。最初に定めた固定金利期間が終わったら次の金利タイプを選択します。引き続き固定金利を選択することも可能です。

メリット

- 金利が固定されている安心感がある

- 返済額が変わらないので収支計画が立てやすい

デメリット

- 変動金利より金利が高めに設定されている

- 今後低金利で推移すれば変動金利より返済額は多めになる

「今後10年間、教育費が大きくかかる場合は固定金利利用期間選択型」

教育費は想定以上にかかるケースが多く見受けられます。受験前の塾代が予定していたよりかかったため、あらかじめ準備していた大学の入学金が塾代になってしまったということも珍しくありません。数年後に教育費がかかる予定があるので固定金利利用期間選択型がおススメです。当初10年固定金利を選んでおけば、大学進学中は金利が固定されているので金利の上昇の不安もなく収支計画が立てやすいです。

関連情報

「フラット35」

完済まで金利がずっと変わらない全期間固定金利型の代表として、住宅金融支援機構の「フラット35」があります。フラット35は住宅ローン借入れ時に全返済期間の金利と返済額が確定します。各金融機関で取り扱っていますが、フラット35の適用金利は窓口になる金融機関によって異なります。

「これからお金を貯めていく必要がある場合は全期間固定金利型」

新婚で子どもはこれから、または子どもは小さくこれからお金を貯めていこうと思っているご家庭であれば、全期間固定金利型がおススメです。例えば共働きから専業主婦になることが想定されるなら、世帯収入が減る事を見越して金利が変わらない全期間固定金利型を選んでおけば、収支計画が立てやすいでしょう。他の金利より一番金利が高めに設定されているとはいえ、低金利の今だからこそ全期間固定金利を選んでおくのも良いでしょう。

イオン銀行は10年固定に加え、3年固定・5年固定も提供している

関連情報

変動金利・固定金利は一長一短

| メリット | デメリット | |

|---|---|---|

| 変動金利 |

|

|

| 固定金利 |

|

|

一般的に変動金利は固定金利より金利が低めに設定されているので、金利だけみると変動金利を選んだ方が得ではと考える方もいます。仮に今後も低金利水準が続くと変動金利の方が固定金利より総返済額が少なくなる可能性はあります。

ただし、金利が上昇したら返済額も上昇し、家計を圧迫することも考えられます。

一方、固定金利は変動金利より金利が高めに設定されていますが、金利が固定されているので子どもの教育や老後資金など将来のライフイベントを含めたマネープランが立てやすくなります。ただし、今後も低金利水準が続けば変動金利と比べ返済額が多くなる可能性はあります。

目先の低い金利設定の変動金利を選ぶのか、将来の金利上昇に備えて今のうちから全期間固定金利を選ぶのか固定金利と変動金利のメリットを両方享受できる固定金利選択型を選ぶのか自分に向いている金利タイプを選びます。

住宅ローンは借入れると長期間、返済していくことになります。長期間には家庭の状況、収入の状況など変化する可能性は十分あります。金利を選ぶ際は金利の低さだけではなく、ライフプランに変化があっても無理なく返済できるよう選んでおくことが大切です。

イオン銀行の「変動金利プラン」と「当初固定金利プラン」

| 金利プラン | |

|---|---|

| 金利プラン(お借換え) |

年0.38% 店頭表示利率より最大年▲1.99% |

| 金利プラン(新規お借入れ) |

年0.43% 店頭表示利率より最大年▲1.94% |

| 4月10日現在 店頭表示利率 年2.37% | |

| 当初固定金利プラン | |

| 当初10年固定金利プラン |

年1.41% 当初限定金利特約期間終了後最大年▲1.60% |

| 4月10日現在 店頭表示利率 年3.81% | |

今回のまとめ

- まずは金利タイプそれぞれの特徴を知る

- 金利タイプそれぞれのメリット・デメリットがある

- 今後10年間、教育費が大きくかかる場合は固定金利利用期間選択型

- これからお金を貯めていく必要がある場合は全期間固定金利型

- 夫婦共働きで余裕資金がある場合は変動金利

- ※ 本ページは2023年4月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

ずっとおトクなイオンセレクトクラブ♪

関連記事

現在の年収やお家賃から、お借入れ可能額を試算してみましょう。

インターネットで住宅ローン事前審査のお申込みが可能です。

イオン銀行 住宅ローンの金利はこちらからご確認ください。