豊かな老後を過ごすための老後資金づくり

執筆者:マネーコンサルタント| 頼藤 太希

-

- ためる・ふやす

今や「人生100年時代」と言われるほど、長寿時代に突入しています。

20年、30年と続く老後の生活を支えるのが「年金」。

今回は、豊かな老後を過ごすための、資金作りの方法をご紹介します。

老後資金作りの方法 その1「iDeCo」

2017年からiDeCo(個人型確定拠出年金)の加入対象者が広がり、60歳未満の国民年金または厚生年金の加入者なら基本的に誰でも加入できるようになりました。(企業型確定拠出年金の加入者はお勤め先の企業が規約でiDeCoへの加入を認めている場合のみ加入可能となります。)

iDeCoは掛金を自身で積み立て、定期預金や投資信託などの金融商品で運用し60歳以降に受け取ることのできる年金です。運用中に得られた売却益や分配金の税金は非課税になります。

iDeCoが注目される理由は、なんといっても、掛金が全額、所得控除できる点です。つまり、老後資産を積み立てながら、所得税・住民税を減らす効果があるということです。

iDeCoの掛金は最低5,000円から、上限は働き方や会社の年金制度によって異なります。掛金の金額は1,000円単位で変更できます。

- 自営業やフリーランス⇒月6万8,000円まで(年81万6,000円)

- 会社員、公務員

- 「企業年金等に加入していない会社員」⇒月2万3,000円まで(年27万6,000円)

- 「企業型確定拠出年金のみに加入している会社員」⇒月2万円(年24万円)

- 「企業型確定拠出年金以外の企業年金等に加入している会社員」「公務員」⇒月1万2,000円(年14万4,000円)

- 専業主婦、主夫⇒月2万3,000円まで(年27万6,000円)

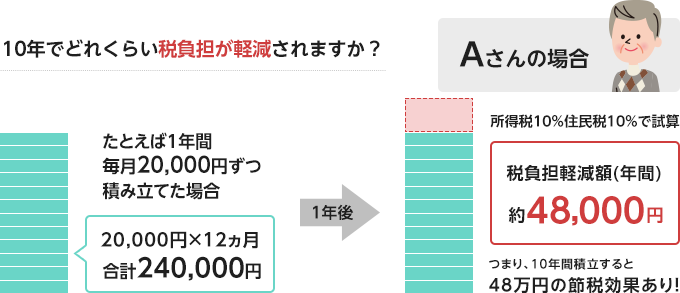

例えば、iDeCoを活用して毎月2万円を積み立てたとします。年間では24万円になるので、仮に所得税率が10%の人なら、所得税が2万4,000円(24万円×10%)の節税になります。住民税は一律10%なので、住民税も2万4,000円(24万円×10%)の節税になります。つまり、所得税と住民税を合わせると4万8,000円の節税効果となるのです。(復興特別所得税は加味しておりません。)

- ※ 個人型確定拠出年金は掛金が全額所得控除(小規模企業共済等掛金控除)の対象となるため、課税所得が減り、所得税・住民税が軽減します。軽減額は年収や公的年金等の状況によって異なります。ご自身の課税所得がない場合は所得控除の対象とならない場合がございますのでご注意ください。

毎年24万円を貯めつつ、4万8,000円の税金の負担が軽くなるので、積み立てた金額の20%が得することになります。仮に50歳でiDeCoに加入した場合、60歳になるまで10年間、掛金を積み立てることになりますが、240万円(24万円×10年間)を老後資産として築くことができ、48万円(4万8,000円×10年間)の節税効果を得られることになります。

50歳以降にiDeCoに加入した場合、加入期間に応じて受給開始年齢が変わります。

老後資金作りの方法 その2「つみたてNISA」

2018年から「つみたてNISA」が始まりました。投資によって得られた売却益や分配金は、本来20.315%の税金がかかりますが、これが非課税になるという制度です。

非課税となる投資上限額は、年間40万円、非課税期間は20年と長期です。最大で800万円(40万円×20年)までが投資可能です。

つみたてNISAでは、金融庁が認めた一定の条件を満たした商品から選ぶようになっていますが、金融庁が定める基準は「長期」「積立」「分散投資」に適した一定の投資信託です。なので、商品選択の部分で、投資初心者が利用しやすい制度です。

つみたてNISAは、日本に住む20歳以上の人なら誰でも利用することができるので、50代以降の人でも利用しやすい税制優遇制度となっています。

iDeCoと異なり、60歳まで引き出しできないという制限はなく、いつでも引き出しができます。

ではここで、50歳の時から毎月2万円を、運用利回りが3%の金融商品20年間積み立てた時を考えてみましょう。

この場合、積み立てた投資金額の合計は480万円です。「運用利回り」という言葉は初心者には難しいですが、預金で言う金利の利率をイメージしてください。

つみたてNISAを活用し、運用利回り3%の場合、20年後の70歳の時には、積み立てた資産が約656万円になります。一方、つみたてNISAを活用しない場合は、利益の20.315%の税金を支払わなければなりませんので、積み立てた資産は約620万円になります。つみたてNISAを活用するかしないかで、約36万円の違いになります。

老後資金作りの方法 その3「年金の繰り下げ受給」

2017年度の国民年金は、満額で年77万9,300円です。

会社員や公務員は国民年金に加え、厚生年金ももらえます。厚生年金は、賃金や勤続年数で受給額が大きく変動します。

厚生労働省から発表される「厚生年金保険・国民年金事業の概況(2016年)」によれば、国民年金の平均受給額は年額66万5,568円、厚生年金(国民年金含む)の平均受給額は年額177万5,124円です。

国民年金・厚生年金は65歳から受け取りが開始しますが、この受け取り開始を遅らせるのが「繰り下げ受給」という方法です。

受け取り開始を1ヵ月遅らせるごとに、年金受給額(月額)が0.7%上乗せされます。

たとえば、65歳で受け取らず、1年間(12ヵ月)受け取りを遅らせて、66歳から年金を受け取る場合、0.7%×12ヵ月=8.4%上乗せされます。この上乗せは生涯受け取ることができます。

繰り下げできる年齢に上限はなく、何歳まででも遅らせることができますが、上乗せの対象となる金額は最大5年分、つまり70歳まで。

70歳まで受け取りを遅らせた場合は、0.7%×60ヵ月=42%上乗せとなります。

仮に、65歳時点でもらえる年金額が年間200万円だった場合、70歳まで受け取りを遅らせると、42%上乗せされ、70歳からは毎年284万円がもらえ毎年84万円多くもらえるとになります。

ただし、この「繰り下げ受給」は65歳から70歳までの5年間は働き、年金に頼らず生活しなければなりません。なので、長く働き続けられるために、知識・スキル、健康、人脈、評判などの、目に見えない資産を築いておくことが重要になってきます。

以上、今回は3つの方法をご紹介しましたが、自分にあった制度を活用することが第一です。しかし、理想は税制優遇を活用することです。「活用するとトク」は「活用しないと損」なのです。着実に資産形成してこれからの時代を生き抜いていくのが良いのではないでしょうか。

今回のまとめ

- 節税しながら老後資産を貯めるなら「iDeCo」を活用する

- 年齢上限がない「つみたてNISA」を活用すれば、50代以降の人でも非課税のメリットを得ながら、長期でコツコツと積立投資ができる

- 国民年金、厚生年金をもらう年齢を遅らせると、年金受給額(月額)が増える。

- ※ 本ページは2018年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。