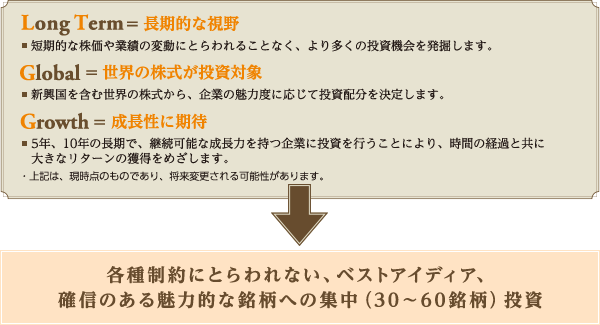

同社は日々の経営に責任を持つパートナーが全額出資する「パートナーシップ」と呼ばれる会社形態を取っており、外部株主からの短期的な利益追求圧力を受けることなく、長期的な目標達成を目指すことができます。5年先10年先に渡り成長が期待される銘柄に投資を行い、長期的に見て大きなリターンが得られる銘柄を保有し続けることで高い運用成果につなげます。

ベイリー・ギフォード社の代表的運用戦略

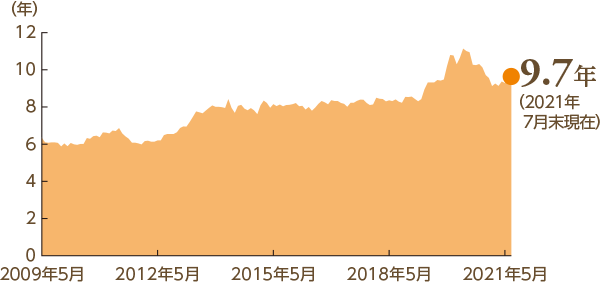

「ロングターム・グローバル・グロース戦略」銘柄平均保有期間

期間:2004年6月末~2021年7月末、月次※銘柄平均保有期間は代表ファンドの5年平均の売買回転率から算出しています。売買回転率とは、株式売買額をポートフォリオの時価総額で除したものです。

期間:2004年6月末~2021年7月末、月次※銘柄平均保有期間は代表ファンドの5年平均の売買回転率から算出しています。売買回転率とは、株式売買額をポートフォリオの時価総額で除したものです。

出所:ベイリー・ギフォード・インベストメント・マネジメント(ヨーロッパ)リミテッドのデータを基に三菱UFJ国際投信作成

![年率リターン[ポジティブ・チェンジ戦略:33.8%、全世界株式:14.5%] 年率リスク[ポジティブ・チェンジ戦略:20.1%、全世界株式:16.8%] 年率リターン/年率リスク[ポジティブ・チェンジ戦略:1.7、全世界株式:0.9]](/investment/fund/20210422/images/index_img_05.png)