平均寿命と健康に生きられる寿命は違う?健康寿命とは?

執筆者:ファイナンシャルプランナー(CFP)|高山 一恵

-

- 節約術

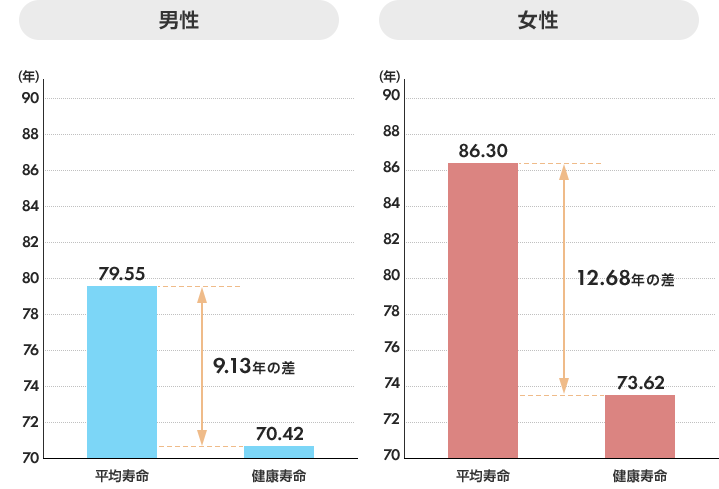

世界有数の長寿国として知られる日本。近年、男女ともに平均寿命は伸び続けています。平均寿命が伸びていることは喜ばしいことですが、一方で、健康で自立して生きられる「健康寿命」と、「平均寿命」は10年程度の差があることをご存知でしょうか?今回は、「平均寿命」と「健康寿命」にテーマをあててご案内していきます。

平均寿命と健康寿命の違いは?

そもそも、「平均寿命」と「健康寿命」は、似たような言葉ですが、どう違うのでしょう。

平均寿命とは、その年に生まれた子ども(0歳児)が何年生きられるかを表した数値です。

健康寿命とは、「健康上の問題で、日常生活が制限されることなく生活できる期間」のことです。自立して、健康で生きられる期間ということですね。

厚生労働省によると、日本人の「平均寿命」と「健康寿命」について、平均寿命は、男性が79.55歳、女性が86.30歳となっています。

一方で健康寿命は、男性が70.42歳、女性が73.62歳とのことで、この2つを比較してみると、男性は9.13年、女性は12.68年も差があることになります。

健康寿命の定義と平均寿命との差

支えが必要な10年間はどのようなお金がかかる?

平均寿命と健康寿命の差が約10年あるということは、病気やケガなどで介護の必要な状態が平均して約10年もあるということです。もし、自分自身がそのような状況となった場合、どのようなお金がかかるのでしょうか。

まず考えられるものは医療費です。厚生労働省によると、一人が一生に使う医療費総額は2,700万円となっています。生涯にかかる医療費の半分以上は、65歳以降にかかるようなので、老後の医療費は約1,300万円程度となります。実際には、医療費は健康保険などの公的保障制度があり、自己負担分は1〜3割程度となりますが、それでも大きな費用がかかりそうです。

次に、考えられるものは介護費用です。生命保険文化センター(2018年)によると、介護費用は全国平均で月額7万8千円、一時的な費用の平均は69万円、介護期間の平均は4年7カ月とのことです。そうすると、介護費用として1人あたりおおよそ500万円程度が必要になります。

このようにして見てみると、高齢になると病気や介護などで、まとまったお金がかかることが分かりますね。病気になった際にお金の心配をすることがないように、現役時代からしっかり準備しておくことが大切です。

また、お金の備えをすることも大切ですが、そもそもの健康寿命を延ばす努力もしていきたいですね。規則正しい食事、適度な運動、禁煙を心がけて生活習慣病を防いだり、定期的に人間ドッグなどを受けたりして、自分の体の状態を整えましょう。

現役時代から貯蓄を仕組み化して老後に備えよう!

前述した通り、お金の心配なく老後を過ごすためには、若い時からコツコツ貯蓄をしておくことが大切ですが、ただ単に貯蓄するといっても長続きしない人が多いのではないでしょうか。

確実に貯蓄を増やすためには、「先取り貯蓄」が鉄則です。先取り貯蓄とは、支出したあとに余ったお金を貯蓄に回すのではなく、お給料が入ったら、先に貯蓄分を取り分けてしまうという方法です。先に貯蓄を取り分けて、あとは残ったお金の範囲で生活すれば確実にお金は貯まります。とはいえ、毎月お給料日にお金を引き出し、別口座に入れて…と手作業でしていたら続けるのが面倒になりますよね。

そこで、活用したいのが、財形貯蓄、積立式定期預金などの自動的に積立ができる制度です。毎月給料日に指定した額を給与や口座から自動的に引いて積立をしてくれるので面倒な作業が不要です。また、財形貯蓄や積立式定期預金は簡単に引き出せないので、お金が貯まりやすいでしょう。

加えて、投資信託などを活用してお金にも働いてもらえば、お金が増えるスピードが加速する可能性は高まります。税制優遇を味方につけながら、投資信託で運用できる代表的な制度として、NISA・つみたてNISAやiDeCoがあります。

例えば、つみたてNISAやiDeCoで投資信託を積み立てる場合、毎月決められた日に自動的に指定した銀行口座から一定額が引き落とされ、投資信託を買いつけていきます。安定的にお金を増やすためには、「長期」、「分散」、「積立」投資が基本と言われているのですが、つみたてNISAやiDeCoでは、この3つのポイントを全て実現することができます。

充実した老後生活を送るための鍵は、お金の心配をしなくてすむように、あらかじめの貯蓄と健康にありそうですね。実践できるところからぜひ、始めてみてください。

今回のまとめ

- 健康寿命とは、自立して健康で生きられる期間のこと。

- 厚生労働省2016年のデータによると、平均寿命と健康寿命を比較すると、男性は、9.13年、女性は12.68年も差がある。

- 現役時代から貯蓄を仕組み化することが大切。財形貯蓄、積立式定期預金に加えて、つみたてNISAやiDeCoも活用しよう。

- ※ 本ページは2020年7月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。