住宅ローンを借換えるなら変動金利と固定金利、どっちがいいの?

執筆者:ファイナンシャルプランナー(AFP)| 田中 友加

-

- 暮らす

返済中の住宅ローン金利より低い金利の住宅ローンに借換えすることで毎月の返済額や総返済額を節約することができるかもしれません。とはいえ金利水準だけでなく、借換え後の金利タイプを変動金利と固定金利のどちらにするのか、また借換え時にかかる諸費用はいくらなのか、といったことを考慮した上で検討することが必要です。

本記事では、住宅ローンを借換える際に注意すべきポイントについてわかりやすく解説します。

住宅ローンの借換えをした人、残りの返済期間はどのくらい?

住宅ローンの借換えをした人たちは、借換えによってどの金利タイプを選択しているのでしょうか。2018年4月から2019年3月までに借換えをした人を対象に、住宅金融支援機構が行った借換え後の金利タイプとローンの残りの期間の調査結果は次のとおりです。

この結果を見ると、借換え後の金利タイプを、変動金利および固定期間選択型に借換えた人は、返済期間20年以上30年未満がもっとも多く、10年未満が1割程度となっています。一方、全期間固定金利型に借換えをした人は、返済期間の長い30年以上がもっとも多くなっています。

近年、住宅ローン金利は低く推移していることもあり、残りの返済期間が長いほど、低金利で完済までの返済額が確定していることが安心につながっているのではないでしょうか。

借換えローンの返済期間(借換え後の金利タイプ別)

| 変動金利型 | 固定金利期間選択型 | 全期間固定金利型 | ||||||

|---|---|---|---|---|---|---|---|---|

| 1位 | 20年以上30年未満 | 36.2% | 1位 | 20年以上30年未満 | 39.3% | 1位 | 30年以上 | 43.2% |

| 2位 | 30年以上 | 32.5% | 2位 | 30年以上 | 25.7% | 2位 | 20年以上30年未満 | 36.8% |

| 3位 | 10年以上20年未満 | 22.6% | 3位 | 10年以上20年未満 | 23.9% | 3位 | 10年以上20年未満 | 20.0% |

| 4位 | 10年未満 | 8.6% | 4位 | 10年未満 | 11.1% | 4位 | 10年未満 | 0.0% |

出典:住宅金融支援機構

借換えをするなら変動金利と固定金利、どっちがいいの?

住宅ローン金利には、1.変動金利型 2.固定金利期間選択型 3.全期間固定金利型の3種類があります。それぞれどのような特徴があるのか確認します。

1. 変動金利型

半年ごとに金利が見直されますが、返済額が急激に増えることがないよう、返済額は5年ごとに見直されます。また金利の変動が大きい場合でも、返済額はそれまでの1.25倍までとなっています。固定金利に比べて金利が低めに設定されています。

2. 固定金利期間選択型

2年、3年、5年、7年、10年、15年、20年、25年といった期間の中から期間を選択し、借入当初から選択した期間の金利が固定されています。選択した固定期間終了後は、その時点で同じ固定金利期間選択型もしくは変動金利型を選ぶことになります。

3. 全期間固定金利型

借入当初から返済が終わるまでの間、金利が一律となっているタイプと、当初10年間と11年目以降で金利が異なる段階金利のタイプがあります。段階金利は、当初の10年間より11年目以降の金利の方が高く設定されていますが、変更後の金利は借入当初にあらかじめ決められています。

さて、金利タイプを変動にするのか固定にするのかですが、家族構成や年齢、今後何にどのくらいの資金が必要となるかなどによって変わってきます。また、将来の金利は誰にも予測できません。変動タイプを選択した場合は、金利上昇時のリスクをあらかじめ想定した上でライフプランを立てることが大切です。

そこで家族構成から金利タイプの選び方の一例をご紹介します。

例1 固定金利が良いケース

夫(会社員)47歳・妻(専業主婦)45歳・子A(大学生)18歳・子B(高校生)16歳

住宅ローン残高:2,000万円

金利:年2.0%

現在、子どもの教育費負担が大きい場合は、返済額を減らしたいところですが、安易に変動金利を選択してしまうのは危険です。子Bが大学を卒業し、教育費負担がなくなる6年後までは金利上昇のリスクは抑えたいところです。そこで、10年間固定金利期間選択型で借換えし、教育費負担のなくなる6年後は金利上昇に備えて貯蓄し、積極的に繰り上げ返済をするようにします。

ここでは、10年後の金利が上昇するというリスクを想定していますが、子Bの独立後は妻が働くことで繰上返済が可能になり、完済までの期間を短縮すると同時に、利息を軽減する効果も得られます。

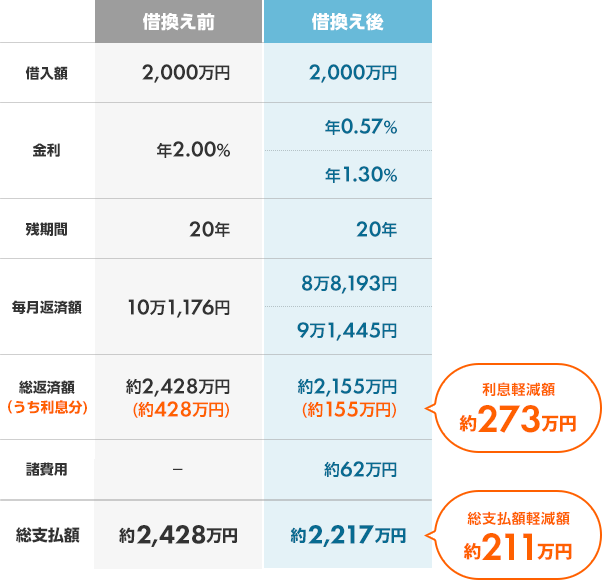

借換えによる負担軽減額

ローン借入当初、30年全期間固定金利の段階金利タイプで借入れ。11年目から金利が0.5%引き上げになるタイミングで借換えを検討しました。10年の固定金利期間選択型で、11年目以降は0.73%の金利上昇を想定。借換え時の諸費用を考慮したとしても、利息軽減額は約273万円、総支払い軽減額は約211万円となりました。

例2 変動金利が良いケース

夫(会社員)51歳・妻(会社員)50歳

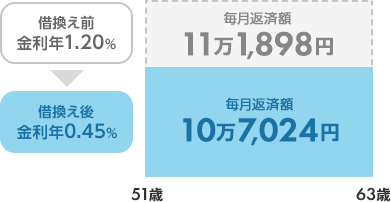

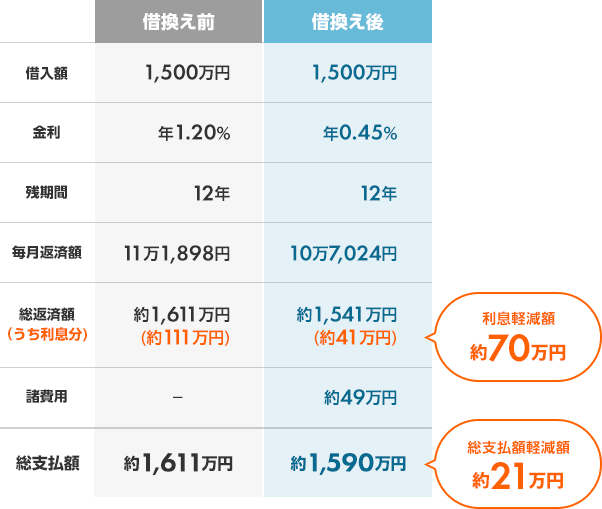

子どものいない共働き夫婦2人世帯。それまで5年固定金利期間選択型を更新し続けながら、金利1.20%で返済をしていました。共働きで、ある程度は金利上昇リスクに対応できる貯蓄額もあるため、おもいきって変動金利型へ借換えをしました。

借換えによる負担軽減額

2020年1月時点の変動金利は0.45%ですので、イオン銀行での借換えをしました。結果、借換えメリットは、毎月の返済額が約4,874円、利息軽減額は約70万円、総返済額が約21万円の削減となりました。

金利だけでなく諸費用もチェック

住宅ローンの借換えをするためには諸費用がかかります。金利が何パーセントなのかだけでなく、諸費用も含めた返済総額で判断をするようにしましょう。

借換え時には、おもに事務手数料、保証料、収入印紙、登録免許税、司法書士報酬などの諸費用がかかります。この表では合計額はほぼ同じ金額となっていますが、収入印紙と登録免許税以外の費用は、銀行によって異なります。また、このほか、団体信用生命保険や火災保険料がかかる場合もありますので、検討している銀行には必ず詳細を確認し、比較した上で借換えをするかどうか、またどこの銀行で借換えをするのか検討するようにしましょう。

条件:借入額2,000万円/返済期間20年/金利タイプ 金利選択型

| 都市銀行 | ネット銀行 | |

|---|---|---|

| 事務手数料 | 3万3,000円 | 33万円 |

| 保証料 | 29万6,680円 | 0円 |

| 収入印紙 | 2万円 | |

| 登録免許税 (抵当権設定・抹消登記) |

約8万2,000円 | |

| 司法書士報酬 (抵当権設定・抹消登記) |

約7~10万円 | |

| 合計 | 約53万1,680円 | 約53万2,000円 |

- ※ 司法書士報酬は10万円で計算

住宅ローン借換えの手続きや流れを確認

住宅ローン借換えの申込みから融資実行までの流れについて確認しましょう。

1. 事前審査の申込み

まずは、事前審査の申込みをしましょう。従来は、店舗での申込みが主でしたが、最近ではインターネットで手続きができる銀行が増えています。

2. 正式審査の申込み

事前審査に通ったら、正式審査の申込みです。本人確認書類や収入を証明する書類や借換えの対象となる物件に関する書類など、銀行から案内のあった必要書類を揃えて申込みます。

3. 現在借入中の金融機関との借換え手続き

正式審査結果が承認となると、現在借入をしている銀行へ全額繰上返済の手続きを行います。

4. 契約手続き

ここでの契約手続きだけでなく、1.の事前審査申込み、2.の正式審査申込みとも、インターネットで手続きができる銀行が増え利便性が向上しています。またイオン銀行のように、土日祝日を含め365日、店舗によっては21時まで営業している銀行もあるため、仕事帰りや買い物ついでにも行きやすくなっています。

5. 住宅ローン融資実行

いよいよ住宅ローン借換えの融資が実行され、これで手続き完了です。

住宅ローンの借換えは一見大きな作業に思え、大変だと感じる人もいるかもしれませんが、今はインターネットからできる手続きの範囲も広がり、仕事帰りでも行きやすい時間帯に窓口の営業をしている銀行も増えてきています。今の金利より高い金利で住宅ローンを返済している人は一度検討してみると良いのではないでしょうか。

今回のまとめ

- 金融機関ごとの金利をチェックする

- 変動金利、固定金利期間選択、全期間固定金利から自分のライフプランに合った金利タイプを検討する

- 借換え時にかかる諸費用をチェック。印紙代と登録免許税のほかは、銀行によって金額も異なるため、必ず確認した上で、借換え前と後の返済額を比較する

- ※ 本ページは2020年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

インターネットで住宅ローン事前審査のお申込みが可能です。

現在の年収やお家賃から、お借入れ可能額を試算してみましょう。

イオン銀行 住宅ローンの金利はこちらからご確認ください。