お金の育て方Vol.7 はじめての個人型確定拠出年金iDeCo(イデコ)基本の「き」

執筆者:タマルWeb編集部員

-

- ためる・ふやす

近年話題となっている「iDeCo」(イデコ・個人型確定拠出年金)。税金の優遇を受けながら老後資金を確保できるおトクな制度です。

今回は、iDeCoの特徴やメリット・デメリットについて、基本の「き」からわかりやすく解説します。

- iDeCoの基本

- iDeCoってどんな制度?

- iDeCo最大のメリットは「3つの税制優遇措置」にあり!

- iDeCoのデメリット・注意点もチェック

- 毎月の掛金の上限はいくら?

- iDeCoの利用を検討したい人はこんな人!

iDeCoの基本

- iDeCoは個人が税金の優遇を受けながら毎月資金を積み立てて、老後資金を確保するための制度。

- iDeCoのメリットは「掛金を拠出するとき」「運用するとき」「受け取るとき」の3つのタイミングで税制優遇措置が受けられること。

- 所得税や住民税を支払っている方は、iDeCoを利用することで税金が安くなる。

- iDeCoは特に自営業の方や勤務先に企業型確定拠出年金がない方におすすめ。老後資金を手厚くするのに役立つ。

- 毎月余裕資金がある方や、課税口座で投資信託を購入している方は、iDeCoで運用することで運用益を非課税にできる。

iDeCoってどんな制度?

毎月一定の掛金を運用して資産を増やし、増やした資産を老後に受け取る年金制度に「確定拠出年金」があります。確定拠出年金には、会社で加入する「企業型」と個人で加入する「個人型」があります。iDeCoは「個人型確定拠出年金」の愛称で、英語の「individual-type Defined Contribution pension plan」の頭文字などから名付けられたものです。

iDeCoは、20歳以上60歳未満の方が加入できる、国の税制優遇がある年金制度です(2022年5月より「65歳未満」の方も加入できるようになります)。コツコツと掛金を拠出しながら運用していくことで、将来受け取る自分の年金を増やすことができます。

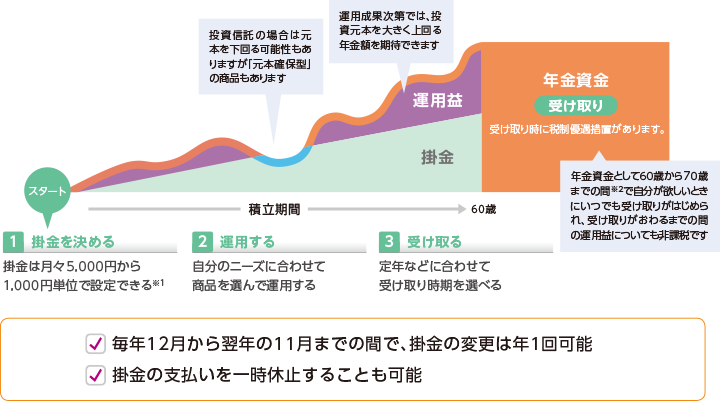

- ※1 納付月と金額を指定することも可能です。

- ※2 60歳までの制度利用期間の長さにより、受け取り開始可能年齢が60歳~65歳までのいずれかに決まります。

iDeCoには、次のような特徴があります。

- 1. 月々5,000円から運用できる

iDeCoの掛金は月々5,000円から。少額で自分年金づくりをスタートできます。なお、後で紹介しますが、掛金の上限は加入者により異なります。 - 2. 積み立てるお金の運用先は自分で決める

iDeCoの運用先には、元本確保型と呼ばれる定期預金・保険と、元本が確保されない投資信託があります。掛金をどの商品で運用するかは、自分できめることができ、たとえば「定期預金に30%・投資信託Aに70%」という具合に、割合で指定するようになっています。なお、運用先は途中で変更することも可能です。 - 3. 積み立てたお金の受取りは60歳以降

iDeCoで築いた資産を受け取ることができるのは、原則として60歳以降です。このことがデメリットとされがちですが、60歳まで引き出せないことは、老後資金を用意するのにはかえって好都合。途中で引き出すことなく、堅実にお金を増やせます。 - 4. 築いた資産はポータビリティ(持ち運び)できる

確定拠出年金で築いた資産は、転職や退職をしても、資産を持ち運ぶことができます。企業型とiDeCoの間でも資産を移換できるので、60歳まで引き続き資産形成ができます。 - 5. 信託報酬が安い商品が多い

iDeCoで購入できる投資信託は、手数料が抑えられています。特に、投資信託を持っている間にかかる信託報酬は、一般的に金融機関で販売されている商品よりも安いこともあります。信託報酬は、たとえ少しの差でも長期間運用するほど大きな差となるので、安い商品を選べるiDeCoのほうがおトクというわけです。

iDeCo最大のメリットは「3つの税制優遇措置」にあり!

iDeCo最大のメリットは「3つの税制優遇措置」を受けられることです。具体的に、3つのタイミングで受けられる税制優遇措置を紹介します。

① 掛金を拠出するとき…掛金が全額所得控除され、所得税・住民税が安くなる

iDeCoの掛金は、全額所得控除の対象となります。所得控除とは、所得税や住民税の計算の元になる「課税所得」を差し引くことです。

所得税・住民税は課税所得に所定の税率を掛けて計算します。所得控除が増えると課税所得が減るため、所得税・住民税が少なくなるのです。

毎月2万円(年間24万円)ずつ掛金を拠出した場合の節税効果※1

| 年収 | 所得税 | 住民税 | 節税効果 | 税額軽減額 |

|---|---|---|---|---|

| 200万円 | 5% | 10%※2 | 15% | 3万6,000円 |

| 500万円 | 10% | 10% | 20% | 4万8,000円 |

| 700万円 | 20% | 10% | 30% | 7万2,000円 |

- ※1 社会保険料控除は年収の15%、基礎控除は年額一律38万円、課税所得=年収-給与所得控除-社会保険料控除-基礎控除、住民税は一律10%でそれぞれ計算。

- ※2 年収200万円で子供がいる場合、扶養控除が利用できるので、住民税が発生しないケースもあります。

iDeCoで毎月2万円(年間24万円)ずつ掛金を出した場合、年間24万円の掛金を課税所得から減額できます。たとえば年収500万円の方ならば、所得税・住民税ともに税率が10%ですので、所得税を24万円×10%=2.4万円、住民税も24万円×10%=2.4万円、合計4.8万円節税できる、というわけです。

所得税の税率は、課税所得の額によって段階的に変わります(住民税の税率は10%)。ですので、所得が高いほどiDeCoの節税額は大きくなります。

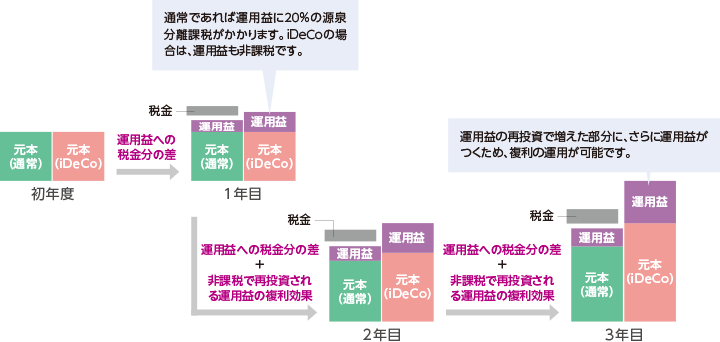

② 運用するとき…運用益が非課税で再投資される

預金の利息や投資信託の運用益には通常約20%の税金がかかりますが、iDeCoで得られた運用益には税金がかかりません。複利効果を生かして資産を効率よく増やす期待ができます。

複利運用の例

複利効果とは、運用で得た利益を元本に加えて再び投資し、お金が新たなお金を生み出すことです。通常は、運用で得た利益には税金がかりますが、iDeCoなら非課税でそのまま再投資されます。その結果、複利の効果が大きくなり、より多くの運用益を得ることが期待できます。

- ※ 運⽤中の年⾦資産には1.173%の特別法⼈税がかかりますが、現在まで課税が凍結されています。

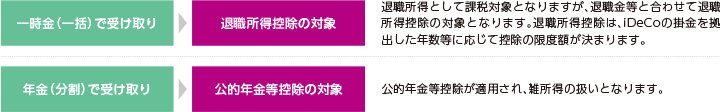

③ 受け取るとき…税制優遇措置が受けられる

iDeCoで運用した資産の受取方法には「一時金(一括)」と「年金(分割)」があります。また、両方を併用することも可能です。一時金で受け取る場合には「退職所得控除」、年金で受け取る場合には「公的年金等控除」という税制優遇措置が受けられるため、税金を節約できます。

iDeCoのデメリット・注意点もチェック

おトクなiDeCoですが、デメリット・注意点がないわけではありません。次の4点は押さえておきましょう。

1. 60歳まで引き出せない

iDeCoの資産は、原則として60歳まで引き出すことができません。老後資金を貯める観点ではメリットなのですが、たとえば教育資金や住宅購入資金などにiDeCoで貯めたお金を使いたいと思っても、引き出せません。

また、iDeCoは基本的に掛金の積立期間が10年以上あれば60歳からお金を受け取ることができますが、10年に満たない場合は積立期間に応じて受取り可能年齢が遅くなっていきます。最長で65歳からとなることは覚えておきましょう。

| 受け取り 開始可能年齢 |

60歳 | 61歳 | 62歳 | 63歳 | 64歳 | 65歳 |

|---|---|---|---|---|---|---|

| 必要な 通算加入者等期間 |

10年以上 | 8年以上 10年未満 |

6年以上 8年未満 |

4年以上 6年未満 |

2年以上 4年未満 |

1カ月以上 2年未満 |

2. 将来受け取る額がわからない

iDeCoで将来受取る資産は、運用の結果次第で変わります。とくに運用先として投資信託を選んだ場合、価格は日々変動するため、元本は確保されていません。支払った掛金の額よりも給付額が少なくなるリスクがあります。とはいえ、リスクとリターンは表裏一体。投資信託の場合、定期預金や保険よりもお金が増える可能性もあります。長期間コツコツと積立・分散投資することで、値下がりのリスクを抑えて、堅実にお金を増やすことを期待できます。

3. 手数料がかかる

投資信託は保有中、日々信託報酬が引かれることはすでにお話ししました。iDeCoは信託報酬が安い商品が多いとはいえ、手数料に違いありません。手数料は安いほうが効率の良い運用ができるでしょう。

加えて、iDeCoは加入時に口座開設手数料2,829円(税込)がかかるほか、運用中は国民年金基金連合会に月105円(税込・拠出1回ごと)、信託銀行などに月66円(税込)の手数料がかかります。さらに金融機関によっては、月数百円程度の運営管理手数料がかかる場合もあります。もちろん、運営管理手数料が0円の金融機関の方が効率のよい資産運用ができるでしょう。

4. 年に1回はメンテナンスをした方が良い

資産運用が進むと、投資した商品の値動きによって、資産の比率が変わってくることがあります。これをそのままにしておくと、多くなった資産が値下がりしたときに、資産が大きく減ってしまうリスクが高くなってしまいます。そのため、最低でも1年に1度は、掛金の割合や商品の配分を見直すメンテナンスをした方が良いでしょう。なお、投資信託のなかには、こうしたメンテナンス(リバランス)を自動でしてくれる「バランス型」と呼ばれる商品もあります。

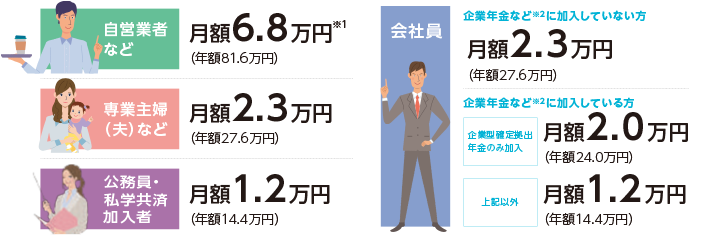

毎月の掛金の上限はいくら?

iDeCoの掛金の下限は5,000円ですが、上限は、国民年金の被保険者の種別や企業年金制度の有無などによって変わります。

国民年金には、第1号・第2号・第3号被保険者があります。

- 第1号被保険者…20歳以上60歳未満の自営業や学生、厚生年金に加入していない会社員や無職の方

- 第2号被保険者…厚生年金保険に加入している会社員や公務員

- 第3号被保険者…第2号被保険者に扶養されている20歳以上60歳未満の配偶者

- ※1 自営業者は、国民年金の付加保険料(月額400円)と国民年金基金の掛金との合算で、月額6.8万円までとなります。

- ※2 企業年金などとは、企業型確定拠出年金、確定給付企業年金など。企業型確定拠出年金を実施している企業は、規約でiDeCoへの加入を認めている場合のみ加入可能。

国民年金の第1号被保険者(自営業者など)の掛金の上限は月々6.8万円。国民年金の付加保険料を支払っている場合や国民年金基金に加入している場合は、掛金を合算して6.8万円までとなります。

国民年金の第2号被保険者(会社員・公務員)のうち、勤務先の企業型確定拠出年金がない人の掛金上限は月々2.3万円ですが、企業型確定拠出年金に加入しているなら月々2万円、その他の企業年金に加入しているなら月々1.2万円となります。また、同じ第2号被保険者でも公務員は月々1.2万円が上限です。

そして、国民年金の第3号被保険者(配偶者に扶養されている主婦(夫)など)は月々2.3万円が上限となります。

iDeCoの利用を検討したい人はこんな人!

以上を踏まえて、iDeCoの利用をぜひ検討していただきたいのは、次のような方です。

- 所得税や住民税を支払っている方

- 自営業の方、または勤務先に企業型確定拠出年金がない方

- 毎月余裕資金がある方

- 投資信託をiDeCoではなく、通常の口座(課税口座)で積立購入している方

以上のどれかに当てはまる方は、ここまでお話ししてきたiDeCoのメリットを生かしやすい方です。iDeCoは、税金の優遇を受けながら老後資金を確保できるおトクな制度。ぜひ活用して、老後資金を築いていきましょう。

- ※ 本ページは2022年3月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。