【この記事を読んでわかること】

- 毎月10万円ずつ投資して運用利回りが年3%だった場合、10年間で約200万円増える

- 課税口座では利益に対して20.315%の税金がかかるため、10年間毎月5万円、運用利回り年3%だった場合、税金が引かれ手取りが約20万円少なくなる

- 新NISAでは時間をかけるだけでなく、運用利回りを高くすることも大切

2024年に改正される新NISAでは、無期限で非課税の投資ができ、さらに投資できる金額が増えるなど、使いやすい制度に生まれ変わります。そんな新NISAのつみたて投資枠を活用すると、10年後・15年後にいくらまで資産を増やせるのでしょうか。また、課税口座(特定口座または一般口座)と比べた場合、どれだけお得になるのでしょうか。試算結果を紹介します。

新NISAのつみたて投資枠では年120万円の投資にかかる税金が全額非課税

新NISAのつみたて投資枠では、金融庁の基準を満たした投資信託に少額から長期・積立・分散投資ができます。対象の投資商品はつみたてNISAと同じですが、つみたて投資枠はつみたてNISA(年40万円)の3倍、年120万円まで非課税で投資ができます。つまり、毎月最大10万円まで積立投資ができる、ということです。

仮に、毎月10万円ずつ10年間投資すると、元本の合計は1,200万円です。その間、運用利回りが1%~6%だった場合の資産総額の合計は、

1%:1,261万円(+61万円)

2%:1,327万円(+127万円)

3%:1,397万円(+197万円)

4%:1,472万円(+272万円)

5%:1,553万円(+353万円)

6%:1,639万円(+439万円)

となります。

もちろん、投資で資産がいくら増えるかは投資先次第です。必ずこのとおりに増えるとは限りませんし、元本割れすることもありえます。

しかし、IMF「世界経済見通し」によると、世界経済は毎年おおむね3〜4%程度成長しています。2023年7月版の同見通しでは、世界経済は2023年・2024年ともに3.0%で成長すると予測されています。

たとえば投資信託で世界経済の力を借りたとして、10年間の運用利回りが3%ならば、資産は約200万円増える、ということです。

もっとも、月10万円ずつ投資できる人は少ないかもしれません。

月5万円ずつ投資した場合は、資産総額もこの半分になります。

1%:631万円(+31万円)

2%:664万円(+64万円)

3%:699万円(+99万円)

4%:736万円(+136万円)

5%:776万円(+176万円)

6%:819万円(+219万円)

こちらの記事でも紹介しましたが、『お金のオンライン相談サービス「オカネコ」調べ』によれば、毎月の積立金額が3万円超の人は約60%となっています。

月5万円で投資できる人は意外と多くいるかもしれません。同じく、10年にわたって運用利回りが3%ならば、資産は約100万円増やせる計算です。

NISAか課税口座かでいくら違う?

新NISAを使わずに、課税口座で積立投資をすることももちろんできます。しかし、課税口座の場合、投資で得られた利益に20.315%の税金がかかってしまいます。税金を支払うのはルールとはいえ、利益が約20%も減ってしまうのは大きいですよね。

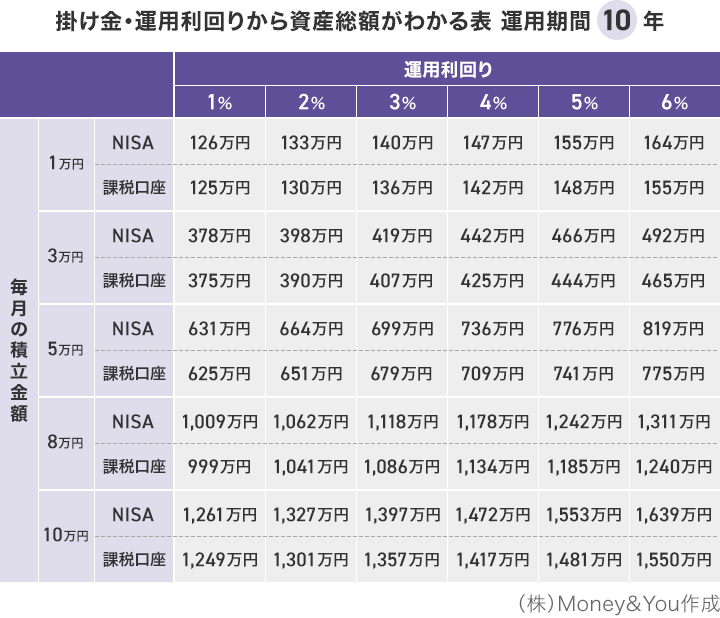

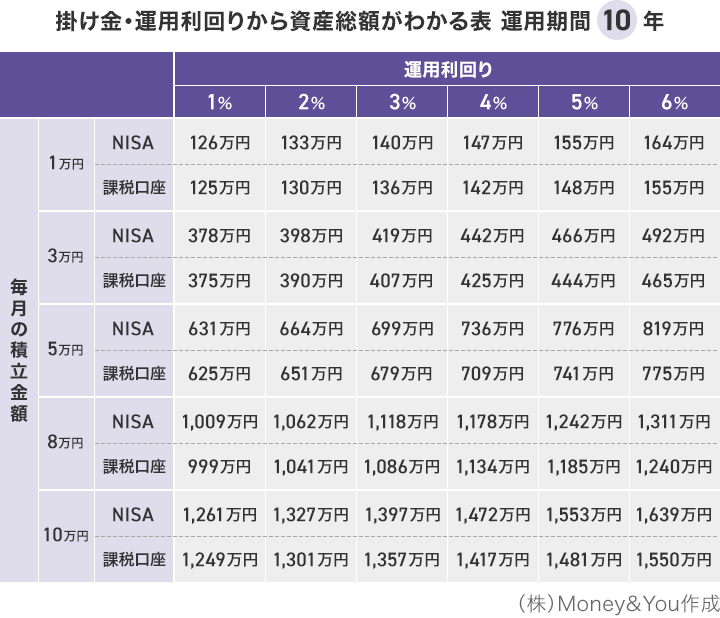

実際、10年間にわたってNISA口座と課税口座で運用した場合、資産総額は以下の表のように変わってきます。

図の縦の列には毎月の積立金額(1万円・3万円・5万円・8万円・10万円)、横の行には運用利回り(1%から6%まで)をとっています。そして、縦と横の交わるところにある金額が「毎月の積立金額◯万円・運用利回り◯%だった場合の資産総額」を表します。

たとえば、前述の「毎月の積立金額5万円・運用利回り3%だった場合の資産総額」は、NISA口座ならば699万円ですが、課税口座では679万円になってしまいます。同じ投資をしているのに、手元に残る金額に20万円も差がついてしまうのです。

同様に、運用期間15年で計算すると、次のようになります。

課税口座の税率は20.315%ですから、運用期間が長くなり、積立金額の合計が増えるにしたがって税額も増えます。10万円・6%の場合は実に225万円もの差になっています。これから投資するならまずは新NISAを利用した方がよいということは一目瞭然ですね。

新NISAで資産を増やすなら、複利効果も大切

「新NISAで月5万円ずつ10年間積立投資」の例をもう少し詳しくみてみましょう。

10年間投資した結果、運用利回りが1%のときの運用益は31万円だと紹介しました。この運用利回りが2倍の2%になったとき、得られる運用益は64万円です。2倍以上に増えています。

運用利回りが3%、4%…と1%増えるごとに得られる運用益の金額は、運用利回りが高くなるほど多くなることがわかります。具体的には、次のとおりです。

1%:631万円(+31万円)

2%:664万円(+64万円)1%増で+33万円

3%:699万円(+99万円)1%増で+35万円

4%:736万円(+136万円)1%増で+37万円

5%:776万円(+176万円)1%増で+40万円

6%:819万円(+219万円)1%増で+43万円

運用利回りが増えるにしたがって、複利効果を大きく受けられる分、資産を増やしやすくなるのです。

もっとも、投資の運用利回りは、投資先のリスク(リターンのブレ幅)によって変わります。リスクとリターンにはトレードオフの関係があって、ローリスクならばローリターン、ハイリスクならハイリターンになるということです。ローリスク・ハイリターンの商品はありません。

つみたて投資枠で投資する投資信託の場合、投資先の国や地域・投資する資産によってリスクとリターンの度合いが変わってきます。具体的には

- 債券<不動産<株式

- 国内<先進国<新興国

の順番でリスク・リターンが高くなります。

少しでも資産を増やしたいからと、ハイリスクな商品ばかり選んでいると、資産を大きく減らしてしまう可能性があります。逆に、資産が減るのが怖いからとローリスクな商品ばかり選ぶと、今度は資産が増えません。

自分に合った投資先を選ぶためには、自分の「リスク許容度」を考えることが大切です。リスク許容度とは、自分がいくらまでだったら損に耐えられるかという度合いです。

新NISAのつみたて投資枠で投資先を選ぶなら、

- リスク許容度が低い…先進国、国内債券を中心とした投資信託

- リスク許容度が中程度…様々な資産へ均等に投資するバランス型投資信託

- リスク許容度が高い…国内・海外株式を中心とした投資信託

を選ぶというように、投資先を検討しましょう。

- 本ページは2023年10月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

- 本ページ記載の内容は筆者の考えに基づくものであり、運用商品の成果を約束するものではありません。最終的な投資判断は、お客さまご自身の判断でなさるようお願いいたします。

お申込みに際しては、以下のご留意点を必ずご確認ください。

オススメ

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る