【2026年最新版】住宅ローン控除(減税)でいくら戻ってくるの?確定申告書の書き方を解説!

気になる記事はお使いのデバイスでブックマーク登録できます

【この記事を読んでわかること】

- 住宅ローン控除(減税)の仕組みがわかる

- 住宅ローン控除の適用を受けるための方法がわかる

- 住宅ローン控除の確定申告の流れがわかる

住宅ローン控除(減税)は、住宅ローンを借りると節税ができる制度です。住宅ローンの返済は家計の大きな割合を占めます。住宅ローン控除はその負担を減らすために役立つ制度なのですが、たびたび制度の変更が行われています。今回は、2024年(令和6年)以降の主な制度変更の内容を踏まえて、住宅ローン控除の制度を紹介します。

所得税や住民税を控除できる住宅ローン控除

住宅ローン控除は、自分で住む家を購入・リフォームするために住宅ローンを借りた方が利用できる制度です。正式には「住宅借入金等特別控除」といいます。また、住宅ローン減税と呼ばれることもあります。

住宅ローン控除を利用すると、新築住宅の場合最大13年間、中古住宅の場合10年間にわたって年末の住宅ローン残高の0.7%を所得税から直接差引くことができます。また、所得税から引ききれない場合は住民税からも差引くことができます(前年度課税所得×5%、最高9万7,500円まで)。

住宅ローン控除の仕組みや控除が受けられる条件は、たびたび変更になっています。2025年末時点での住宅ローン控除では、購入する住居の種類に合わせて、住宅ローン控除の対象となる借入限度額が4段階に分かれています。高性能の住宅を購入するほど、たくさん控除が受けられるようになっています。

住宅の種類と借入限度額の上限は、次の表のとおりです。

<住宅の種類と借入限度額の上限>

- この表は横にスクロールできます

| 住宅の種類 | 借入限度額 | 控除率 | 控除期間 | |||

|---|---|---|---|---|---|---|

| 2022年 2023年 |

2024年・2025年 | |||||

| 一般の世帯 | 子育て世帯・ 若者夫婦世帯※1 |

|||||

新築住宅 買取再販 |

長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 5,000万円 | 0.7% | 13年 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 |

4,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | 4,000万円 | |||

| その他の住宅 | 3,000万円 | 0円※2 | 0円※2 | |||

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 3,000万円 | 3,000万円 | 10年 | |

| その他の住宅 | 2,000万円 | 2,000万円 | 2,000万円 | |||

- 19歳未満の子のいる世帯または夫婦のどちらかが40歳未満の世帯

- 2023年中に建築確認を受けている場合・2024年6月30日までに建築された場合は2,000万円(控除期間10年)

(株)Money&You作成

2024年・2025年の税制改正での変更点

住宅ローン控除の制度は、2024年・2025年の税制改正による変更がありました。2024年・2025年の住宅ローン控除は、2023年までの住宅ローン控除と比べて、次の点が変わっています。

①新築住宅の借入限度額の上限が引下げられた

新築住宅の場合、住宅ローン控除の借入限度額の上限が引下げられています。

たとえば、住宅ローンを借りて「省エネ基準適合住宅」を購入したとします。借入限度額が毎年上限を超えていた場合、住宅ローン控除で控除できる金額の合計は、下記のように13年間で91万円少なくなってしまう計算です。

2023年までに入居した場合…4,000万円×0.7%×13年=364万円

2024年〜2025年に入居した場合…3,000万円×0.7%×13年=273万円

②「その他の住宅」は住宅ローン控除が受けられなくなった

2024年以降、新築の住宅を購入する場合には、一定の省エネ性能基準を満たした家でしか住宅ローン控除の適用を受けられなくなりました。「その他の住宅」に該当する、省エネ性能基準を満たさない家では住宅ローン控除が利用できません。

なお、省エネ基準を満たさない家でも、下記のどちらかに該当すれば、住宅ローン控除を利用できます。

- 2023年中に建築確認を受けている場合(確認済証または検査済証の写しを提出)

- 2024年6月30日以前に建築された場合(登記事項証明書を提出)

ただしこの場合、借入限度額は2,000万円、控除期間は10年となります。

③子育て世帯・若者夫婦世帯の借入限度額は引下げを見送り

- 19歳未満の子のいる「子育て世帯」

- 夫婦どちらかが40歳未満の「若者夫婦世帯」

上記のどちらかに該当する場合は、借入限度額の引下げが見送られました。子育て世帯がマイホームを購入しようと考えても、資材高騰などを背景に住宅価格が高止まりしており、購入しづらくなっていることに対する対応と考えられます。

当初、この引下げの見送りは2024年のみの予定でしたが、2025年の税制改正で延長されました。子育て世帯・若者夫婦世帯で2024~2025年に入居した方であれば、借入限度額が最大5,000万円になります。

④床面積の要件が緩和される

ここまで、住宅ローン控除の金額は住宅の省エネ基準で変わることを紹介しましたが、住宅ローン控除を利用するための条件は他にもいろいろあります。一部を書き出すと下記のようなものがあります。

- 自ら居住するための住宅を購入したこと

- 住宅の床面積が50㎡以上(合計所得が1,000万円以下の場合40㎡以上)あること

- 住宅ローンを借りた方の合計所得金額が2,000万円以下であること

- 住宅ローンの借入期間が10年以上あること

- 引渡しまたは工事完了から6カ月以内に入居し、控除を受ける年の12月31日まで居住していること

このうち床面積の基準は、2023年までは「40㎡以上」だったのですが、2024年からは「50㎡以上」に引上げられています。ただし、住宅ローンを借りる人の合計所得金額が1,000万円以下であれば、「40㎡以上」で住宅ローン控除が利用できます。

この「40㎡以上」の条件も当初は2024年のみの予定だったのですが、2025年の税制改正で延長されました。2025年も合計所得金額が1,000万円以下であれば「40㎡以上」で住宅ローン控除が利用できます。

(床面積の基準は2026~2035年「40㎡程度」へ引下げる計画あり:2025年末時点)

住宅ローン控除が適用される住宅の条件は?

上でも紹介したとおり、住宅ローン控除が適用されるには、基準を満たす住宅を購入する必要があります。ここでは、住宅の種類別に住宅ローン控除が適用される住宅の主な条件を紹介します。

新築住宅の主な住宅ローン控除適用条件

①住宅ローン控除を受ける本人が住宅取得後6カ月以内に居住し、控除を受ける年の12月31日まで居住していること

②住宅ローン控除を受ける年の合計所得金額が2,000万円以下であること

③住宅ローンの返済期間が10年以上あること

④住宅の床面積が50㎡以上(合計所得金額1,000万円以下の場合は40㎡以上)で、床面積の2分の1以上が居住用であること

⑤住宅が一定の省エネ基準に適合していること

そもそも住宅ローン控除は自分で住む住居を購入する際に利用できる控除です。不動産投資のための物件など、自分で住まない住居を購入するためには利用できません。また、住宅ローン控除を利用するにあたっては、所得・返済期間・床面積・省エネ基準への適合なども必要です。

住宅ローン控除では、環境性能が高い住宅ほど住宅ローン控除の対象となる借入限度額が増えます。購入価格も高くなりますが、その分住宅ローン控除で得られる税金の還付を多くできます。具体的には、次のような住宅です。

長期優良住宅

長い期間にわたって快適に住み続けられる住宅。着工前に所管行政庁に申請し、施工後に「長期優良住宅認定制度」に基づいた認定を国から受ける必要がある。

低炭素住宅

二酸化炭素の排出量を抑える仕組みのある住宅。一般的な住宅よりも二酸化炭素を排出せず、環境にやさしいのが特徴。着工前に認定を受ける必要がある。

ZEH水準省エネ住宅

ZEH(ゼッチ)は「ネット・ゼロ・エネルギー・ハウス」の略。高い断熱性能と高効率な設備を利用した省エネルギーな住宅。

省エネ基準適合住宅

日本住宅性能表示基準の断熱等性能等級4以上、一次エネルギー消費量等級4以上の性能を持っている住宅。

その他の住宅

上の基準を満たさない住宅(2023年中に建築確認を受けている場合・2024年6月30日以前に建築された場合のみ)。

2025年4月以降に着工するすべての建築物は、原則「省エネ基準」に適合することが義務化されているため、「その他の住宅」は新築できなくなります。2024年以降は原則として住宅ローン控除が受けられなくなっています。

買取再販の住宅ローン控除適用条件

リフォーム物件やリノベーション物件などの買取再販住宅を購入した場合は、上記の新築住宅の条件に加えて次の条件を満たす必要があります。

①宅地建物取引業者から住宅を取得している

②宅地建物取引業者が住宅を取得し、リフォームを行い再度販売するまでが2年以内

③取得時点で、新築日から10年経過した住宅

④建物価格に対するリフォームの工事費用が20%以上

⑤大規模修繕や耐震基準に適合するための工事、バリアフリー改修、省エネ改修など、対象となる工事が行われている

中古住宅の住宅ローン控除適用条件

中古住宅を購入した場合にも住宅ローン控除は利用できます。新築住宅の適用条件に加え、次のどちらかの基準を満たす必要があります。

①1982年1月1日以降に建築された住宅

②現行の耐震基準に適合している

リフォーム、増築の住宅ローン控除適用条件

リフォームや増築の場合には、住宅ローン控除の対象となる工事が決まっています。たとえば壁・柱・床・はり・屋根・階段などの大規模な修繕や模様替え、リビング・キッチン・浴室・トイレ・洗面所などのリフォーム、上で紹介した耐震・省エネ・バリアフリー工事などが該当します。また、1つの工事で100万円を超えていなければなりません。

住宅ローン控除が適用されない場合

ここまでお話しした住宅ローン控除の適用条件を満たさない場合は、住宅ローン控除が適用されません。具体的には、次のようなケースが考えられます。

- 住宅ローンの返済期間が10年未満の場合

(繰上げ返済をして返済期間が10年未満になった場合も以後適用されない) - 取得した住宅の床面積が50㎡未満の場合

(合計所得金額1,000万円以下の場合は40㎡未満・2026年以降は40㎡程度に引下げの可能性あり:2025年末時点) - 床面積の2分の1以上が居住用でない場合

- 住宅ローン控除を受ける本人が住宅取得後6カ月以内に居住していない場合

- 住宅ローン控除を受ける本人が控除を受ける年の12月31日まで居住していない場合

- 住宅ローン控除を受ける年分の合計所得金額が2,000万円を超える場合

(いったん2,000万円を超えても、翌年以降に2,000万円以下になった場合は再び住宅ローン控除を受けることができる。ただし控除期間の「13年」は延長されない) - 居住用財産を譲渡した場合の長期譲渡所得の課税特例など、譲渡所得の課税の特例の適用を受けている場合

- 親族や特別な関係のある方から住宅を取得した場合

- 贈与で住宅を取得した場合

住宅ローン控除でいくら税金が返ってくる?控除額をシミュレーション

住宅ローン控除が適用になり返ってくる税金の金額は、住宅の種類と環境性能ごとに変わります。その最大控除額は、次のようになっています。

<住宅ローン控除の最大控除額(2025年・一般の世帯の場合)>

- この表は横にスクロールできます

| 住宅の種類 | 借入限度額 | 控除率 | 控除期間 |

最大控除額 | ||

|---|---|---|---|---|---|---|

| 年間 | 期間合計 | |||||

新築住宅 買取再販 |

長期優良住宅・低炭素住宅 | 4,500万円 | 0.7% | 13年 | 31万5,000円 | 409万5,000円 |

| ZEH水準省エネ住宅 | 3,500万円 | 24万5,000円 | 318万5,000円 | |||

| 省エネ基準適合住宅 | 3,000万円 | 21万円 | 273万円 | |||

| その他の住宅 | ※2,000万円 | 10年 | 14万円 | 140万円 | ||

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 21万円 | 210万円 | ||

| その他の住宅 | 2,000万円 | 14万円 | 140万円 | |||

- 2023年中に建築確認を受けている場合・2024年6月30日までに建築された場合

(株)Money&You作成

たとえば、2025年に長期優良住宅に入居し、13年後の2037年まで住宅ローン残高が4,500万円以上残っていたとします。この場合、1年間で控除できる金額の上限は4,500万円×0.7%=31.5万円、13年間の合計は31.5万円×13年=409.5万円となります。

13年間にわたって住宅ローン控除を満額受け続けられる方はあまりいません。住宅ローン控除は「年末時点の住宅ローン残高の0.7%に当たる金額」を差引くため、住宅ローン控除を受ける年の年末時点の借入残高が「借入限度額」より少なければ、差引くことのできる金額が減ります。

ここで、夫婦世帯が住宅ローン控除を利用した場合の還付金額を考えてみましょう。条件は次のとおりです。

- 年収580万円(給与所得420万円)

- 配偶者あり(扶養はしていない)

- 所得控除は基礎控除(2025年分・68万円)と社会保険料控除(収入の15%と仮定・87万円)のみ考慮(復興特別所得税は考慮しない)

- 新築の「省エネ基準適合住宅」に居住

- 年末時点の住宅ローン残高2,000万円

まず、給与所得から所得控除を引くことで課税所得を算出します。

給与所得420万円-基礎控除68万円-社会保険料控除87万円=課税所得265万円

課税所得265万円の場合の所得税の税率は10%です。さらに9万7,500円を控除できますので、所得税の金額は次の計算となります。

265万円×10%−9万7,500円=16万7,500円

年末時点の住宅ローン残高は2,000万円ですので、住宅ローン控除で税金から差引ける金額は、次のような計算結果となります。

2,000万円×0.7%=14万円

従って、所得税の16万7,500円から14万円を引いた2万7,500円が最終的に納める所得税の金額になります。すでに所得税を支払っている場合には、年末調整や確定申告によって払いすぎた所得税が還付されます。

今回の例では所得税だけですが、住宅ローン控除額が所得税だけでは控除できなかった場合には、翌年の住民税からも控除できます。

住宅ローン控除の適用を受けるためには「確定申告」「年末調整」が必要

住宅ローン控除を受けるためには、条件を満たすだけではなく、確定申告や年末調整が必要です。住宅ローン控除の申請は、1年目と2年目以降で手続き方法が異なります。会社員の場合、1年目は確定申告が必要ですが、2年目以降は勤務先の年末調整で手続きが可能です。ここでは、1年目と2年目以降の手続き方法や、必要書類を紹介します。

初年度に必要な「確定申告」

住宅ローン控除の適用を受けるためには、入居した翌年の間に確定申告をする必要があります。確定申告をしないと、納め過ぎた所得税を還付してもらうための還付申告ができなくなるため、住宅ローン控除の適用が受けられなくなります。

<住宅ローン控除のための確定申告に必要な書類>

- この表は横にスクロールできます

| 書類 | 入手先 |

|---|---|

| 確定申告書 | 国税庁ホームページや最寄りの税務署 |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 国税庁ホームページや最寄りの税務署 |

| 住宅ローンの借入残高証明書 | 借入れした金融機関 |

| 勤務先の源泉徴収票 | 勤務先 |

| 土地建物の登記簿謄本 | 法務局の窓口またはオンライン申請システム |

| マイナンバーカード(本人確認書類) | 市区町村役場 |

| 住宅性能を示す書類 (建設住宅性能評価書・住宅省エネルギー性能証明書など) |

工務店や不動産会社 |

(株)Money&You作成

2024年以降に新築住宅(認定長期優良住宅、認定低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅)に入居する場合、それぞれの性能を満たすことを示す書類を提出することが必要です。

2年目以降は「年末調整」でOK

2年目以降は会社で行う年末調整で住宅ローン控除の手続きが可能です。年末調整の時期に、税務署から届く書類や銀行の残高証明書などの必要書類を、勤務先に提出しましょう。

ただしフリーランスや個人事業主など、源泉徴収制度の対象外の人は、1年目と同じように確定申告が必要です。住宅ローン控除を受けるために必要な書類を添付して、税務署に提出しましょう。

<住宅ローン控除のための年末調整に必要な書類>

- この表は横にスクロールできます

| 書類 | 入手先 |

|---|---|

| (特定増改築等)住宅借入金等特別控除申告書 | 国税庁ホームページや最寄りの税務署 |

| 年末調整のための(特定増改築等)住宅借入金等特別控除証明書 | 国税庁ホームページや最寄りの税務署 |

| 住宅取得資金に係る借入金の年末残高等証明書 | 借入れした金融機関 |

(株)Money&You作成

≫関連コラム

「忘れると31万円の損」年末調整でするべき6つの控除

住宅ローン控除の確定申告書はどう書く?

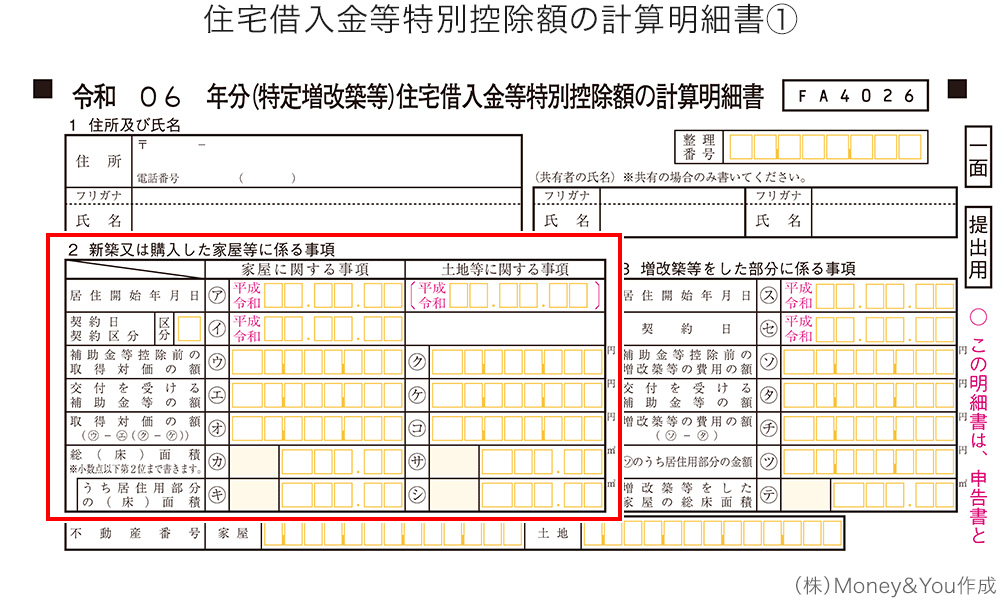

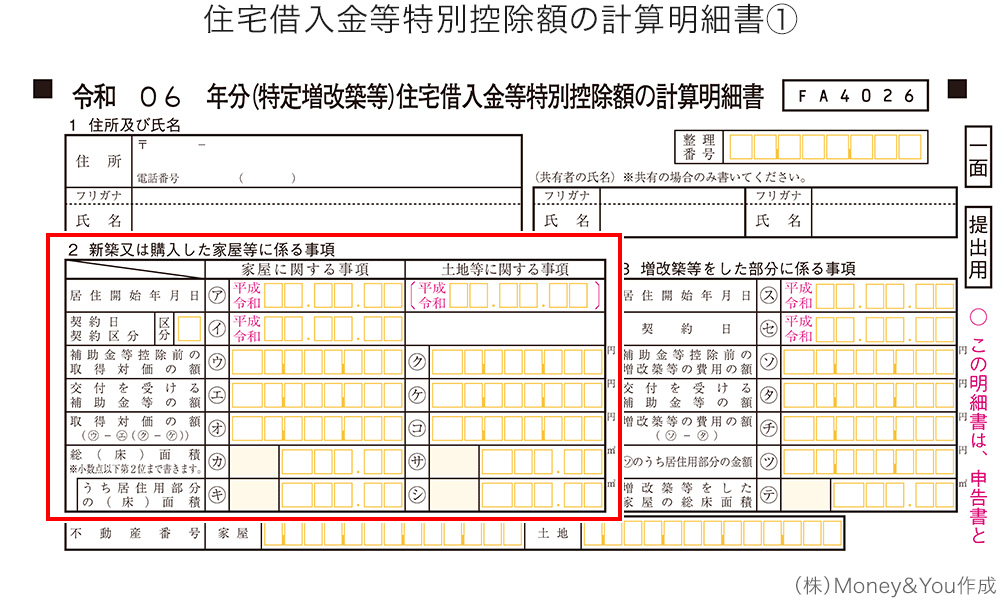

住宅ローン控除を利用するときには、1年目は確定申告が必要です。確定申告書に加えて「住宅借入金等特別控除額の計算明細書」を添えて提出します。具体的には、次の内容を記載します。

「2 新築又は購入した家屋等に係る事項」には、以下の内容を記載します。

- 居住開始年月日:居住を開始した日付

- 補助金等控除前の取得対価の額:契約書類に記載されている金額

- 取得対価の額:契約書類に記載されている金額

- 総(床)面積:登記事項証明書に記載されている面積

「4 家屋や土地等の取得対価の額」には、家屋や土地など取得した不動産の金額を記載します。また、「7 居住用部分の家屋又は土地等に係る住宅借入金等の年末残高」には、住宅ローンの年末残高を記載します。金融機関から届く残高証明書を見れば、残高がわかります。

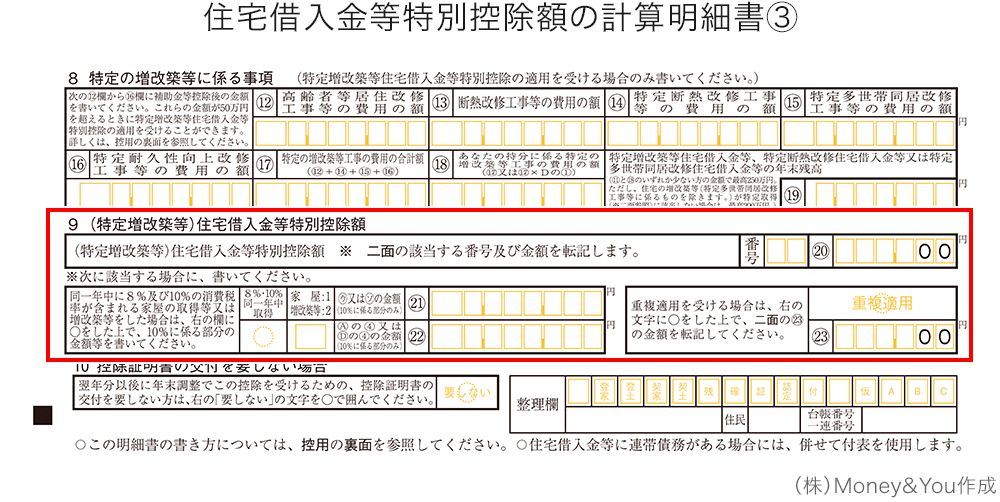

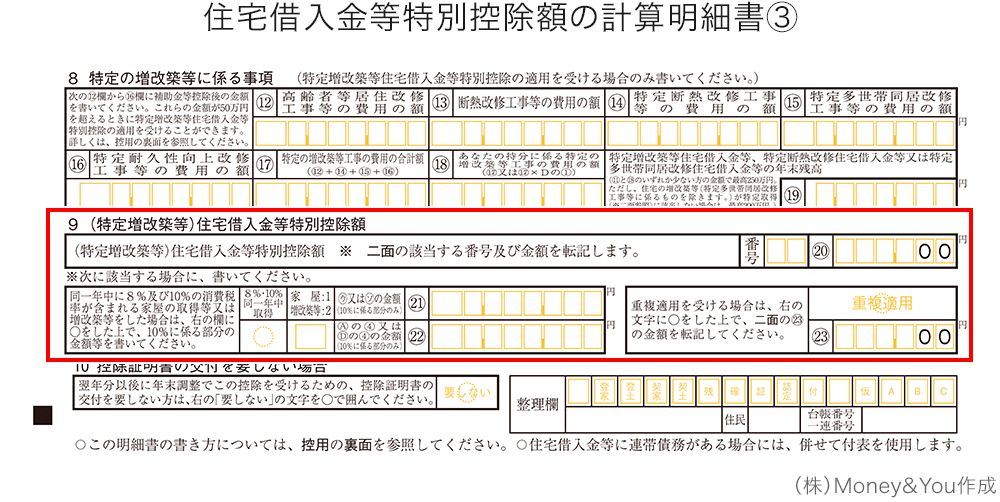

「9 (特定増改築等)住宅借入金等特別控除額」には、住宅ローン控除の適用によって控除される金額を記載します。

住宅ローン控除(減税)に関するよくある質問

住宅ローン控除でよくあるのが、他の制度と併用することで控除額が減ってしまうのではないか?という疑問です。

特に「ふるさと納税」や「iDeCo」など、節税に関わるほかの制度を同時に使う場合、どのような影響があるのかを具体的に見ていきましょう。

ふるさと納税と併用する場合どうなる

ふるさと納税は、自分が選んだ自治体に寄附をすることで、2,000円を超える金額を所得税や住民税から控除できる制度です。そのうえ、寄附先の自治体から食料品・雑貨・日用品といったお礼の品(返礼品)を受取れます。

ふるさと納税を確定申告で手続きすると、住宅ローン控除で差引ける税額は減るのですが、その金額は数千円程度です。ふるさと納税を併用して返礼品を受取った方がおトクと言えるでしょう。詳しくは『住宅ローン控除とふるさと納税、併用すると損するの?』をご覧ください。

iDeCoと併用する場合どうなる

iDeCoは、自分で出した掛金を投資信託・定期預金・保険といった商品で運用し、その成果を60歳以降に受取る制度です。iDeCoでは掛金が全額所得控除できるため、毎年の所得税や住民税を減らすことができます。運用益も非課税ですので効率よく老後のためのお金を用意できます。

住宅ローン控除の期間が終わると、控除が受けられなくなる分税金の負担が増えます。この税負担を減らすためにiDeCoを利用することを検討しましょう。詳しくは『iDeCoとふるさと納税、併用すると損するの?』をご覧ください。

住宅ローン控除の申告期限を過ぎたらどうする?

住宅ローン控除のための確定申告を忘れていたという場合、「還付申告」という手続きを行うことで税金を取り戻すことができます。

還付申告の期限は、対象となる年の翌年1月1日から5年間です。過去5年分を確認して「確定申告をし忘れていた」ということがあれば大損になりかねないので、忘れずに還付申告をするようにしましょう。

住宅ローン控除の主な改正点についてお話ししてきました。改正によって、控除できる金額が減ってしまう方もいるでしょう。しかしそれでも、税金が減らせるおトクな制度ですからぜひ活用したいですね。

- 本ページは2025年12月時点での情報であり、その正確性、完全性、最新性など内容を保証するものではありません。また、今後予告なしに変更されることがあります。

インターネットで住宅ローン事前審査のお申込みが可能です。

オススメ

高山 一恵

ファイナンシャルプランナー(CFP)

(株)Money&You取締役。中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計190万部超。ファイナンシャルプランナー(CFP®)。1級ファイナンシャル・プランニング技能士。X(旧Twitter)→@takayamakazue

高山 一恵のプロフィールを見る