個人年金保険って何?途中で死亡したら保険料はもどってくるの?

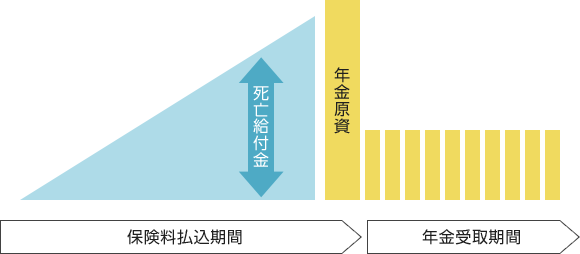

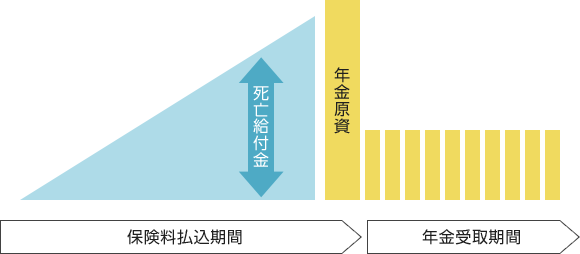

個人年金保険は貯蓄と似たような性質があります。一時払いや毎月一定額を設定した年齢まで保険料を原資とし、保険会社が運用します。あらかじめ設定した年齢になれば、年金として受け取ることができる仕組みの保険です。保険料払込期間中に死亡した場合は、それまでの保険料払込相当額が死亡給付金として支払われます。

個人年金保険の種類としては「円建て個人年金保険」「変額個人年金保険」「外貨建て年金保険」があります。

円建て個人年金保険

保険料も円で支払い、年金も円で受け取ります。

変額個人年金保険

運用実績により保険金や将来受け取る年金が変動(増減)する年金保険です。

外貨建て個人年金保険

基本的な仕組みは一般的な円建ての個人年金保険と同じですが、円ではなくドルや豪ドルなどの外貨で運用され、円建てと比べて利率が高いとされています。年金原資となる外貨を円で受け取ることができます。

個人年金の受け取り方は3種類

個人年金の受け取り方法は「終身年金」「有期年金」「確定年金」の3種類があります。

終身年金

被保険者が生きている限り年金を受け取ることができ、被保険者が死亡するとともに年金の支払いがなくなります。実際には年金開始後の一定期間(10年など)は死亡しても年金の受け取りを保証する「保証期間付終身年金」がほとんどで、保証期間内であれば残りの期間の受け取る予定の年金は遺族が受け取ることができます。

有期年金

あらかじめ年金を受け取る期間が10年や20年などと決まっていて、年金受取期間中に死亡すると支払いが終わります。「保証期間付有期年金」であれば、保証期間中に死亡した場合、残りの保証期間分の年金を遺族が受け取ることができます。

確定年金

契約時に決められた期間、被保険者の生死にかかわらず年金が支払われます。年金受取期間中に死亡した場合は、残りの期間分の年金が遺族に支払われます。

個人年金保険の鍵「個人年金保険料控除」

個人年金保険の利率は他の金融商品に比べて決して良いとは言えませんが、一定の条件を満たした場合、支払った保険料は「個人年金保険料控除」という所得控除の対象となり、節税しながら貯蓄できる有効な金融商品です。所得控除とは、所得税を計算する元となる所得額から減額でき、それにより所得額に対して支払う税金を減らすことができます。

年間8万円以上の保険料を払い込んでいれば、4万円の「個人年金保険料控除」が受けられます。また、住民税も年間5万6,000円以上の保険料を払い込んでいれば、2万8,000円の「個人年金保険料控除」が受けられます。

所得税、住民税合わせて6万8,000円の所得控除を受けられます。ただし、この金額が最高額になりますので、これ以上保険料を増やしても控除額は増えません。

所得税の個人年金保険料控除

| 年間の支払保険料 | 保険料控除額 |

|---|---|

| 2万円以下 | 全額 |

| 2万円超 4万円以下 | 支払保険料×1/2+1万円 |

| 4万円超 8万円以下 | 支払保険料×1/4+2万円 |

| 8万円超 | 一律4万円 |

- 平成24年1月1日以後に締結した保険契約等

住民税の個人年金保険料控除

| 年間の支払保険料 | 保険料控除額 |

|---|---|

| 1万2,000円以下 | 全額 |

| 1万2,000円超 3万2,000円以下 | 支払保険料×1/2+6,000円 |

| 3万2,000円超 5万6,000円以下 | 支払保険料×1/4+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

- 平成24年1月1日以後に締結した保険契約等

ただし、個人年金保険料控除を受けるには、個人年金保険に「個人年金保険料税制適格特約」を付加する必要がありますので、加入をする際はこの特約が付加されているかどうか確認しておきましょう。

【「個人年金保険料税制適格特約」の条件】

- 年金受取人が契約者またはその配偶者である

- 年金受取人が被保険者と同一である

- 保険料払込期間が10年以上である(一時払いの契約は対象外)

- 受け取る年金の種類が確定年金・有期年金の場合は、年金開始年齢が60歳以上、かつ、年金受取期間は10年以上である

上記の条件を満たさない、個人年金保険料税制適格特約が付加できない年金保険や一時払いで加入した年金保険は「一般の生命保険料控除」の対象になります。

個人年金保険の節税効果はどれくらいあるの?30年間で節税できる金額は?

それでは個人年金保険を活用した場合の節税効果について計算してみましょう。

【計算条件】

- 所得が350万円

- 年間保険料が10万円

- 所得税率20%(住民税率は一律10%)

住民税:2万8,000円×10%=2,800円

個人年金保険を活用することで、このケースでは、10万円の保険料を支払い、1万800円の節税効果を得ることができます。仮に30年間支払い続けていれば、10万円×30年=300万円は一定利率で積み立てができ、1万800円×30年間=32万4,000円が節税できるということになります。「節税」という着眼点を持つことは大切なことなのです。

最後に注意点をお伝えします。個人年金保険は、預貯金のように自由に払出しができません。また、保険料払込期間中に解約すると元本割れすることもあります。その反面、解約せずに頑張って支払い続けることで、老後資金の準備として活用すれば問題のないデメリットといえるでしょう。

今回のまとめ

- 個人年金保険とは、あらかじめ設定した年齢になれば、年金として受け取れ、保険料払込期間中に死亡した場合は、それまでの保険料払込相当額を死亡給付金として受け取れる保険

- 個人年金保険の受け取り方法は「終身年金」「有期年金」「確定年金」の3種類

- 支払った保険料は「個人年金保険料控除」という所得控除の対象となり、節税しながら貯蓄できる有効な金融商品

- 本ページは2017年8月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

今関 倫子

ファイナンシャルプランナー(AFP)

外資系保険会社勤務中にファイナンシャル・プランナー(FP)を目指し、AFP(日本FP協会認定)資格取得後、独立系FP事務所に転職。女性を中心に年間のべ200件以上のマネー相談を受け、多くの経験を経て独立。個人マネー相談、執筆、マネーセミナーを中心に活動中。FP Cafe登録パートナー。

今関 倫子のプロフィールを見る