【この記事を読んでわかること】

- 年齢を重ねれば給料が右肩上がりに上がっていく時代や高金利時代では、「金融資産への投資」よりも「預金+自己投資」を優先した方が、多くの人が安定的に得られるリターンが高かったかもしれないが、その時代は変わった

- インフレ時代では、物価上昇に対抗し、資産を守るために「金融資産への投資」が必須

- 「金融資産への投資」も「自己投資」の一部になるという事実

- ただし投資がすべてではない。今の生活の充実や経験・思い出にお金を使うのがベター

- 「複利効果」を金融資産にも自己投資にも活用しよう

新NISAへの関心が若年層にも広まり、新NISAを始めたという声をSNS上で見かけるようになりました。若いうちに必要なのは「金融資産への投資」or「経験への投資」という特集記事や、テレビ・ネット番組もよく見かけます。

筆者も本テーマでいくつか記事を書いたことがあります。

こういった「100%こちらが正解」というのがない問いの場合、意見は真っ二つに分かれます。

「若いうちは投資するよりも先に、経験など自己投資にお金を使え」という意見。それに対して、「複利効果を活用するには時間を長く味方にする必要があるので投資すべきだ」という二つの意見があります。

SNS上の声を集約すると、一定数「両方やるべき」という声があるものの、「自己投資からすべき」という意見が多いようです。比較的、年齢が高い層の声はこちらです。

筆者としては、どちらの考えも大切であり、どちらも実践すべきであると考えています。

【大前提】インフレ時代では投資は必須

近年、物価は急激に上昇しています。

総務省がモノやサービスの価格の変動を調べて公表している「消費者物価指数(CPI、2020年=100)」は、2022年4月以降、前年同月比2%を超える上昇率となっています。

それに対して、大手銀行の普通預金金利は2024年3月のマイナス金利解除を受けて上昇したものの、それでも年0.02%。100万円を普通預金に預けても利息はわずかに年200円(税引後160円)。銀行の預金金利でお金が増えるスピードよりも、物価上昇のスピードのほうがはるかに速いのです。

1個100円のりんごが物価上昇によって年2%ずつ値上がりしたとすると、1年後は102円になります。一方、普通預金に預けた100円は、金利が0.02%ですから、1年後はまだ100円のままです。これは、普通預金に預けた100円では、1年後にりんごが買えなくなることを意味します。

額面は100円でも買えるものが減ってしまうのですから、100円というお金の価値が下がった、と考えることができます。つまり、「物価上昇=お金の価値の下落」です。

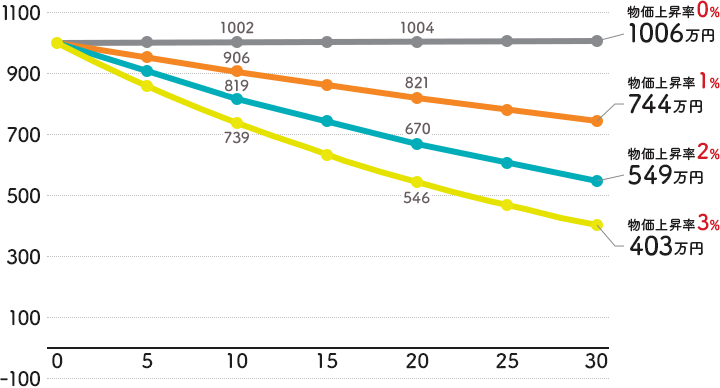

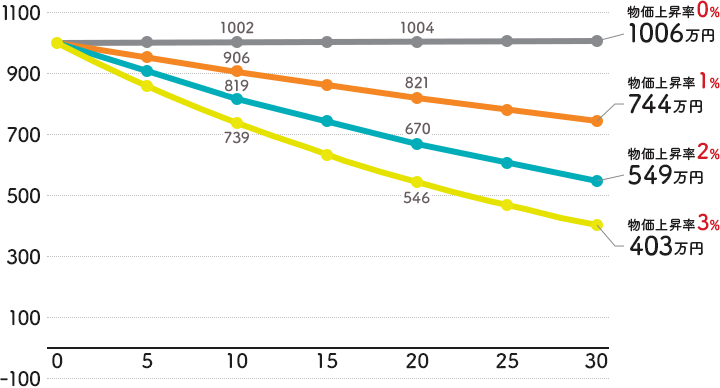

<物価上昇率が0〜3%の場合、現金1000万円の価値はどうなるか>

(株)Money&You作成

仮に、物価上昇率が0~3%の状態が30年間続いたとしたら、手元にある現金1000万円の価値は図のとおり、大きく目減りしていきます。

物価上昇率2%が30年続いたら、1000万円の価値は545万円になります。

銀行預金が「安全資産」と言われる理由は、元本割れせずに、すぐに引き出せるからですが、肝心の預金金利はインフレ率以下なので、物価上昇によって資産が目減りしていきます。「安全」かもしれませんが、「安心」とはいえませんね。

デフレ時代では、金利は低くても預金でお金の価値が目減りすることはありませんので、無理に投資をする必要もありませんでした。

しかし、今はインフレの時代。物価上昇に対抗し、資産を守るためにも、「金融資産への投資」が欠かせません。

金融資産への投資も「自己投資」の一部になる

筆者は、若い時こそ自己投資は重要であり、経験や思い出にたくさん、時間とお金を費やすべきだと考えています。

ただし、「自己投資からすべき」という考えには、待ったをかけたいです。

「自己投資からすべき」という意見の多くは、「金融資産への投資」も自己投資になるということを知らないのでは、ということです。

かつての日本には、年齢を重ねれば給料が右肩上がりに上がっていく時代がありました。

預金金利は年、数%の時代もあり、無理に投資をしなくても預金だけでお金が増えていました。

つまり昔の常識であれば、「金融資産への投資」よりも、「預金+自己投資」を優先した方が安定的に得られるリターンが高かったのかもしれません。よって、SNS上に「自己投資からすべき」という意見が多くなるのもわかる気がします。

しかし、金融資産への投資はインフレ対策として必須な時代です。

そして、「金融資産への投資」も自己投資の一部になるということを知ってほしいと思います。

自分自身の大切なお金を、株や投資信託といった金融資産にお金を投じると、これまで素通りしていた、経済ニュースが目や耳につくようになります。

脳というのは、脳が疲れないように不要な情報をシャットダウンするようにできているので、興味のない情報は素通りするようにできています。

自分自身のお金を投じていなければ、経済のニュースなどつまらないし、ちゃんと勉強しようと思う人はかなり少ないことでしょう。

日経平均株価が史上最高値を更新しても、「ふ〜ん」「意外と日本すごい?」くらいにしか思いませんよね。

でも、自分の大切なお金を金融資産に投資をしていると、

- なぜ日経平均株は史上最高値を更新したのか

- 経済政策、金融政策はどのようにマーケットに影響を及ぼすのか

- アメリカ大統領選挙は、マーケットにどのような影響を与えるのか

- なぜバブルが起こり、バブル崩壊が起こるのか

- 株価が上がる企業と上がらない企業の違いはどこにあるのか

- 投資にかかる税金や手数料は、運用成績にどれくらい影響があるのか

といったことが知りたくなるし、そうした知識も身についていきます。

挙げたのはほんの一部であり、投資をすることで、もっとたくさんのことを学べ、そうした知識・経験は自分を成長する「自己投資」にもつながり、仕事にも当然生きてきます。

金融資産への投資は、自己投資にもなるというわけです。

投資がすべてではない。今の生活の充実や経験にお金を使おう

ただし、今使えるお金を「金融資産へ全振り」するのは違います。

節約を頑張って、浮いたお金の全部を「金融資産への投資」に回すべきではないということです。

人生は将来に備えることがすべてではないのです。

今も将来も同じ人生です。今の生活を充実するためにも、お金をたくさん使っていきましょう。同じお金を使うにしても、若いときのほうが色々な経験ができます。

「死ぬまでにいかにお金を使い切るか」という新しい視点を提示した『DIE WITH ZERO』の著者ビル・パーキンス氏は、経験にお金を使うことを説いています。

人生は経験の合計で、その経験の豊かさが充実した「人生のものさし」になるというのです。

同書では、各体験から得られる喜びポイントを「経験ポイント」と表現しています。

私たちは毎日・毎週・毎月、さまざまな経験をしています。この経験をポイント化します。楽しい経験、素晴らしい経験ほどたくさんポイントがつき、ちょっとした経験には少しだけポイントがつくシステムです。

各年のポイントをまとめると、たくさんポイントが貯まった年と、そうでもない年に分かれるはずです。これからの年、できるだけポイントを多くするために、どんな経験をしたらいいかを考えて実践していけば、おのずと人生は豊かになっていきます。

しかし、「経験ポイント」は、年齢の上昇とともに少なくなっていきます。

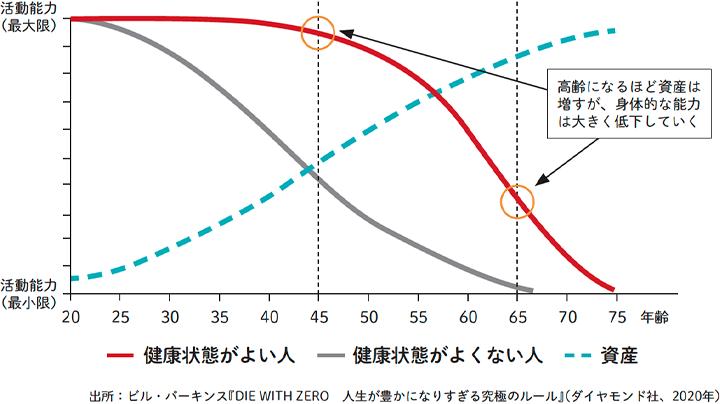

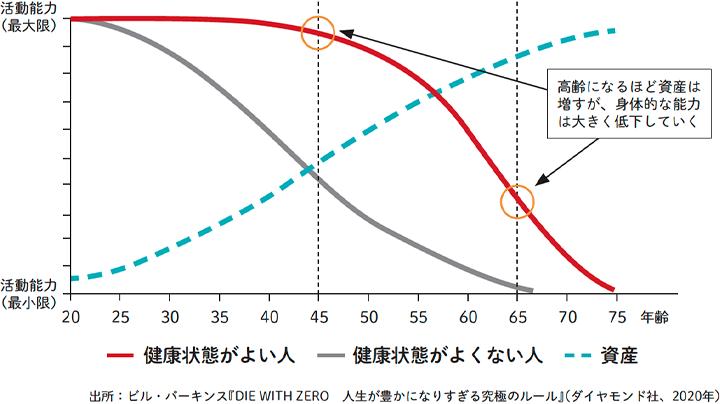

<「経験ポイント」は年齢が上がるにつれて減少>

著書『マンガと図解 はじめてのFIRE』(宝島社)より

「活動能力」は「身体的な能力」を指します。身体的な能力が高いかどうかは、お金から価値を引き出し、経験を楽しむ能力に関わります。

よって上図は、得られる経験ポイントが、年齢が上がるにつれて減少していく様子を表したものと見なせます。いくら健康状態がよい人でも、年齢が上がれば身体的な能力が低下していきます。

若いうちにさまざまな経験を積んだほうがいいというのがわかりますよね。

「複利効果」を金融資産にも自己投資にも活用すべし

アインシュタインが「人類最大の発明」と呼んだものが、「複利効果」と言われています。

この複利効果は、お金を増やす際に大切な概念として知られています。

銀行にお金を預けると利息が受け取れます。利息の計算方法には、利息を元本に組み入れない「単利」と、利息を元本に組み入れる「複利」の2種類があります。

単利は、預け入れた時の元本に対してのみ利息が付くものです。元本の金額や利率が変わらない限り、毎回、同じ額の利息を受け取ります。

複利は、最初にもらえる利息は単利の金額と同じです。単利と違う点は、もらえる利息を元本に組み入れる点です。利息を組み入れた元本に対してさらに利息がつくため、長期で取り組むほど雪だるま式にお金が増えていくのですが、これが複利効果です。

しかし、複利効果は金融商品への投資だけに得られるものではありません。

自己投資においても複利効果は発揮します。自分の価値が上がれば、それが複利になって将来に大きな力となるからです。

読者の中には、若いときに経験したことが、後々の自分の役に立ったという体験をした人もたくさんいることでしょう。

お金に換算できない「見えない資産」(無形資産)への投資も大切です。

知識やスキルだけでなく、人間関係、評判、健康などを築いていくことも、これからの時代には欠かせません。そうした無形資産も早くから築くかどうかで、将来の自分の生活が大きく変わってくるでしょう。

年齢が上がっていくと実感するのが、若いうちから健康に気をつけておけばよかった、ですよね。健康にも複利効果が当然あるということです。

「金融資産への投資」も「経験への投資投資」も両方、早くやるのが正解

「若いうちに必要なのは「金融資産への投資」or「経験への投資」」という問いに対する筆者の考えは、「両方やろう」です。

どちらも有用であることがわかっていて、人間の寿命は限られていることを考えると、どちらかを優先するというのは、時間がもったいないです。

人間には寿命がありますので、複利効果をできるだけ長く活用したいなら、どちらも早く始めるのが正解です。

- 本ページは2024年6月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

オススメ

あわせてよく読まれている記事

金投資はどうやってはじめる?おすすめの投資方法は?

若いうちに必要なのは「金融資産への投資」or「経験への投資」

外貨預金とは?為替だけではない金利の魅力

2023年の売れたファンドは?相場の振り返りを実施【年末年始特集】

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る