【この記事を読んでわかること】

- 新NISAは短期で引出す予定のお金の運用には向かず、損益通算や繰越控除ができないというデメリットがある。また、海外に引っ越す場合は新NISAを継続できないケースがほとんど

- 新NISAは万能な制度ではないが、一生涯運用益非課税の投資ができ、商品も選びやすく、少額からでも投資しやすいなど、メリットもたくさんある。資産形成のはじめの一歩として活用しよう

2024年に改正された「新NISA」が話題です。2023年までの「旧NISA」よりも使い勝手が良くなったのは事実…なのですが、新NISAにもデメリットはあります。

今回は、新NISAで見落としがちな3つのデメリットをご紹介。メリットも合わせて解説しますので、新NISAを利用するときにぜひ参考になさってください。

そもそも新NISAとはどんな制度?

NISAは投資で得られた利益にかかる約20%の税金が非課税になる制度です。2024年に制度が改正されたので、ここでは新NISAと呼びます。新NISAを利用して投資をすると、日本に住む18歳以上の方なら誰でも、一生涯、運用益にかかる税金をゼロにしながら投資・運用ができます。

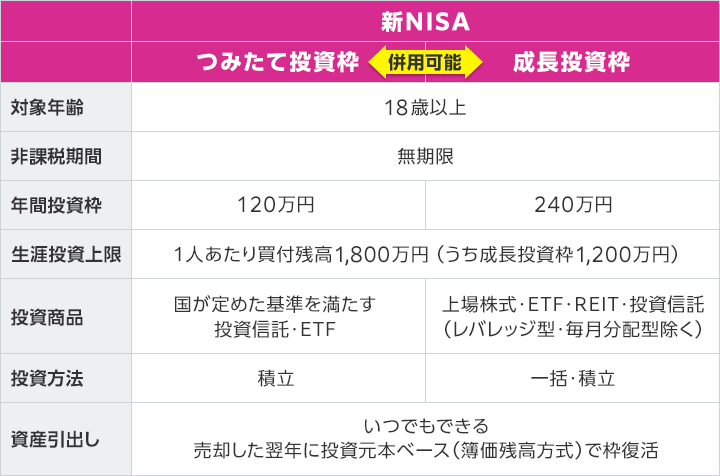

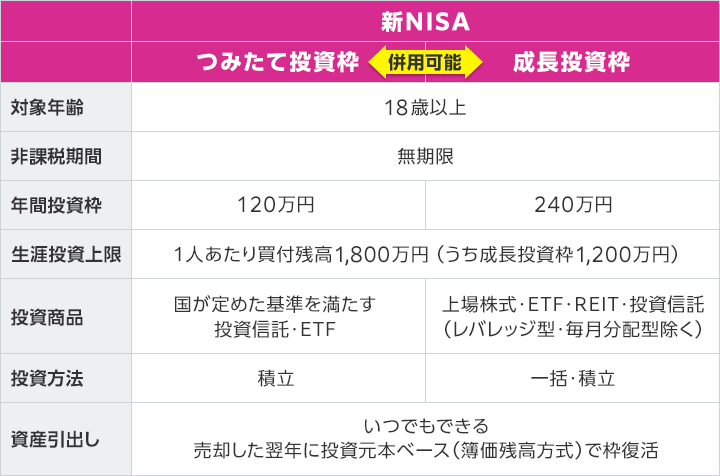

<新NISAの仕組み>

(株)Money&You作成

新NISAでは、積立投資専用の「つみたて投資枠」と、積立投資だけでなく一括投資もできる「成長投資枠」の2つの投資枠を使って投資が可能。1人あたり1,800万円の「生涯投資枠」まで投資することができ、運用益を非課税にできます。

投資商品ですが、つみたて投資枠は、国が定めた条件をクリアした投資信託・ETFであり、本稿執筆時点で約300本あります。

成長投資枠では、上場株式、ETF、REIT、投資信託と幅広い商品の中から投資をすることができます。ただし、「株式の整理銘柄・監理銘柄」「信託期間20年未満の投資信託」「レバレッジ型の投資信託」「毎月分配型の投資信託」が除外されています。

新NISAは、いつでも資産の引出しが可能です。売却枠の再利用も可能で、売却した翌年に「投資元本ベース」で非課税枠が復活します。

例えば、投資金額50万円分の資産が、値上がりして100万円(評価益50万円)になった時、利用している非課税枠は50万円のままです。この資産を売却した場合、手元に得られる現金は100万円となりますが、復活する非課税枠は投資金額の50万円分となります。

新NISAの3つのデメリット

新NISAは大幅にアップグレードした制度になりましたが、万能ではありません。新NISAにも、次のようなデメリットがあります。

デメリット①:新NISAは短期で引出す予定のお金の運用には向かない

お金は、目的別に分けて、適した金融商品・制度で貯めることが重要。お金を貯めるときには、お金を「日々出入りするお金」「数年以内に使い道が決まっているお金」「10年以上使わない将来のためのお金」の3つに分け、それぞれ別の口座や金融商品、方法で貯めます。

このうち、新NISAで運用するのが適しているのは、「10年以上使わない将来のためのお金」です。新NISAで投資する投資信託や株は値動きがあり、元本割れのリスクがあります。日々の生活のために必要なお金や、数年以内に訪れるライフイベントのための必要なお金を貯めて、元本割れしてしまったら大変ですよね。

あくまで過去のデータの分析ですが、『ウォール街のランダム・ウォーカー』(バートン・マルキール著)によれば、1950年〜2020年の期間において、広く分散された株価指数の一例として、「S&P500」に長期間の積立投資をすることで市場平均を上回る良好な投資成果が得られたという分析結果が紹介されています。

これらの分析結果が、将来の予測・保証をするものではないですが、新NISAで元本割れせずにお金を引出すには、長期・積立・分散投資を行うことで良い運用成果が出やすいといえるでしょう。

なお、日々出入りするお金はすぐに使えることが大事ですから、普通預金がよいでしょう。また、数年以内に使い道が決まっているお金は元本割れしにくく、お金を少しでも増やせる定期預金や個人向け国債などが適しています。

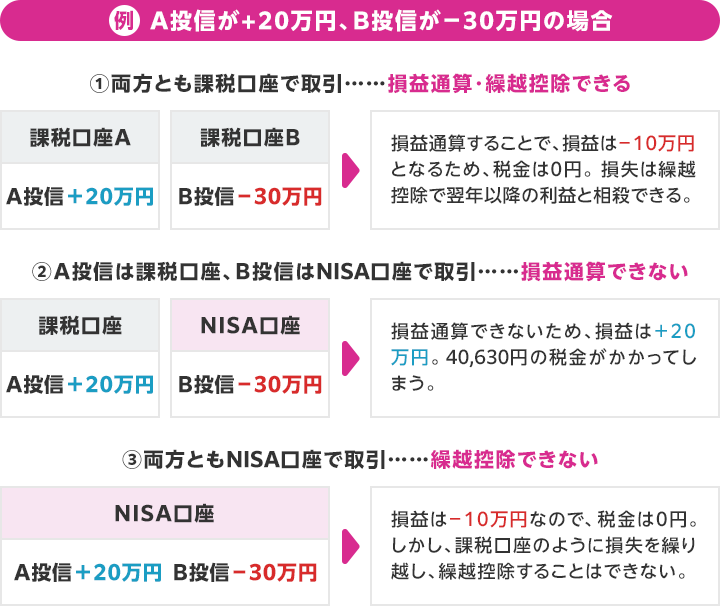

デメリット②:新NISAは「損益通算」や「繰越控除」ができない

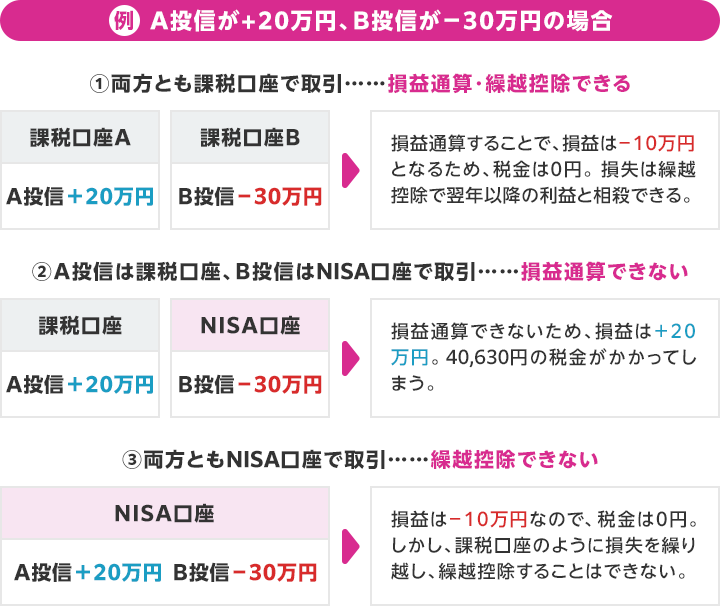

損益通算は、複数の口座で生まれた利益と損失を合算する仕組みです。また、繰越控除は損益通算しても損失があるときに最大3年間、その損失を繰り越して、翌年の利益から差引くことができる仕組みです。

損益通算も繰越控除も、投資の利益にかかる税金の負担を減らすのに役立ちます。しかし、新NISAは損益通算や繰越控除の対象外となっています。

<新NISAでは損益通算・繰越控除できない>

(株)Money&You作成

損益通算は課税口座どうしならできるのですが、課税口座とNISA口座の間ではできません。また、NISA口座の損失を翌年以降に繰り越して控除することもできません。

新NISAでの利益はなかったものとみなされるため、税金がかかりません。一方で、損失もなかったものとみなされるので、このように損益通算や繰越控除ができないルールになっています。

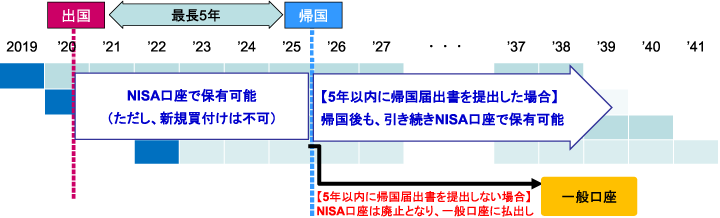

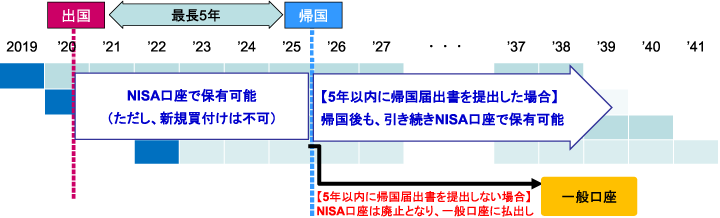

デメリット③:新NISAは海外に引っ越すと継続できない金融機関が多い

新NISAが利用できるのは「日本に住む、1月1日時点で18歳以上の人」です。海外転勤・赴任などで引っ越すと「非居住者」となり、新NISAが利用できなくなってしまいます。しかし、救済措置として「最長5年の海外転勤等」であれば、NISA口座で保有してきた資産を保有し続けることができます。

<新NISAでは海外転勤・赴任でも5年間は資産が保有できる>

金融庁「平成31年度税制改正について」より

しかし、制度上は最長5年保有できても、肝心のこの制度に対応している金融機関が少ないのが現状です。多くの金融機関では、海外に引っ越す場合には手続きしてNISA口座を廃止したり、資産を売却したりする必要があるので注意しましょう。

なお、海外転勤・赴任しているのに、必要な手続きをしないでごまかしていることが発覚すると、NISA口座・課税口座がすべて廃止され、資産が強制売却(現金化)されます。

新NISAにはメリットもたくさんある!

新NISAのデメリットを詳しく取り上げてきました。しかし、新NISAにはそれを補って余りあるメリットがあるのも事実です。

メリット①:投資で得られた運用益・配当金・分配金は一生涯非課税

投資の利益には通常20.315%の税金がかかります。しかし、新NISAで投資して得られた利益には一生涯税金がかかりません。投資先の値上がりで得られる運用益はもちろん、株からもらえる配当金、投資信託からもらえる分配金も非課税です。

たとえば、投資した1,800万円が資産額3,000万円になったとします。これをすべて売却し、1,200万円の運用益を得た場合、通常は約240万円もの税金が引かれてしまいます。しかし、新NISAならば税金がかかりません。

また、この資産を保有していることで、年4%の配当金や分配金が得られた場合、毎年120万円が非課税で受け取れます。

メリット②:つみたて投資枠では金融庁の基準を満たした商品に投資できる

つみたて投資枠の商品は、金融庁の定める基準を満たし、届け出が行われた投資信託・ETFのみ。いずれも「長期・積立・分散投資」に適した、低コストの商品が揃っています。世の中で購入できる投資信託は6,000本以上ある中で、商品数が絞り込まれているので、投資初心者でも選びやすいのがメリットです。

メリット③:つみたて投資枠では手間がかからず投資タイミングの思案も不要

つみたて投資枠では、積み立てる銘柄を指定して、毎月などの積立頻度と積み立てる金額を設定すれば、以降は自動的に買い付けられます。投資タイミングを思案することなく、コツコツと投資ができる仕組みなので、手間がかかりません。

積立投資では、積み立てる銘柄の価格が安いときには多く購入し、価格が高いときには少ししか購入できないため、平均購入単価を下げる「ドル・コスト平均法」の効果も期待できます。平均購入単価が下がれば、少しの値上がりでも利益を出しやすくなります。

メリット④:成長投資枠では個別株やREITなど自由度の高い投資ができる

成長投資枠では、上場株式、ETF、REIT、投資信託と幅広い商品の中から投資をすることができます。投資信託についても、「つみたて投資枠」にはない商品に投資することも可能です。

最近は、上場企業が株式分割をしたり、1株(単元未満株)から投資ができる証券会社が増えたりして、気軽に株式投資ができる環境が整いつつあります。新NISAの成長投資枠を利用すれば、少額から非課税で投資できます。

メリット⑤:少額でも投資を開始できる

新NISAは少額からできるのも大きなメリット。投資信託であれば100円から、単元未満株であれば数百円、数千円から投資できます。もちろん、少額で投資しても増えるスピードは遅いですが、これなら毎月のおこづかいの一部からでも投資がはじめられますね。

メリット⑥:いつでも売却可能、翌年非課税投資枠が復活する

新NISAの資産は、いつでも売却して引出すことができます。住宅購入資金・教育資金・余暇資金・老後資金など、さまざまな用途のためにお金を運用することに適した制度です。売却枠の再利用も可能で、売却した翌年に「投資元本ベース」で非課税投資枠が復活するのもうれしい仕組みです。

新NISAの見落としがちな3つのデメリットを紹介してきました。確かに、新NISAは万能な制度ではありません。しかし、生涯にわたって投資の利益を非課税にできる制度は他になく、「投資するならまずは新NISAから」といっても言い過ぎではないでしょう。ぜひ新NISAを活用して、お金を増やしていきましょう。

- 本ページは2024年7月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る