【この記事を読んでわかること】

- 2024年8月の大暴落に限らず、市場には数年に1度の間隔で暴落がやってくる

- 急激にマーケットが変動したからといって、慌てて売却したり、積立投資をやめるのはオススメできない

- 暴落に備えて自分の資産のリスクを見直すことも大切

新NISA制度の開始を機に投資をはじめた投資初心者に2024年8月試練が訪れました。日経平均株価が大暴落し、市場が不安定になったのです。米国株も米国景気が後退する可能性が懸念されて株価下落となり、為替についても急激な円高が重なり、大きな資産下落になった人も多いことでしょう。

こうした激しい下落に驚き、資産を慌てて売却した方もいらっしゃるかもしれません。2024年8月の大暴落を振り返った上で、投資初心者が暴落時にしてはいけないこと・暴落に備える対策を確認してみましょう。

2024年中に値上がりした分が一気になくなった8月の大暴落

2024年7月までの株式市場は好調でした。日経平均株価は34年ぶりに史上最高値を更新し、一時4万円を突破しました。また、米国株のNYダウ・S&P500といった株価指数も史上最高値を更新して好調でした。

しかし、日経平均株価は8月に大きく下落しました。

<日経平均株価の推移(2024年1月〜2024年8月7日)>

(株)Money&You作成

8月2日、8月5日と日経平均株価が大暴落。8月5日の終値は31,458円で、わずか2日間で6,668円も下落してしまいました。2023年末の終値は33,464円でしたので、わずか2日間で新NISA制度の開始以来の値上がり分が一気になくなってしまった計算です。

米国株も同様に大暴落しました。7月末時点で5,522ポイントだったS&P500は8月に入ると急落。8月5日の安値で5,119ポイントと、一気に400ポイント以上も下落したのです。この間、為替レートも1ドル=152円台から一時1ドル=141円台と、急激に円高が進みました。

実際、S&P500に連動する成果を目指す投資信託の一例として「eMAXIS Slim 米国株式(S&P500)」の基準価額を見ると、7月31日の29,851円から8月6日の27,091円まで、ほぼ一直線に2,700円以上も下落しています。

7月末に日銀が追加利上げを発表したことで円高が加速。加えて、8月2日の米国の雇用統計の結果が思わしくなかったことから米国景気が後退する可能性が懸念されました。そうして一気に投資家心理が冷え込んだことが株価暴落の要因だと考えられます。

国内に投資していた人はもちろん、全世界株や米国株といった新NISAで人気の投資先に投資していた人も、大きな打撃を受けたことでしょう。

暴落したときに気を付けたいことは?

これだけの暴落があったときに、無傷でいられる投資信託はほとんどありません。市場の下落に合わせて、保有中の投資信託も値下がりします。特に2024年から新NISAで投資をはじめた投資初心者ならば、ここまでの値下がりを経験するのは初めてでしょう。あまりの値下がりに驚いて、焦った人もいるはずです。こんなときに気を付けたいことは、次の2つです。

慌てて売却する

暴落があったときにもっとも気を付けたいことは、「慌てて売却する」ことです。なぜなら、過去を振り返っても下がり続けた相場は今までにはないからです。

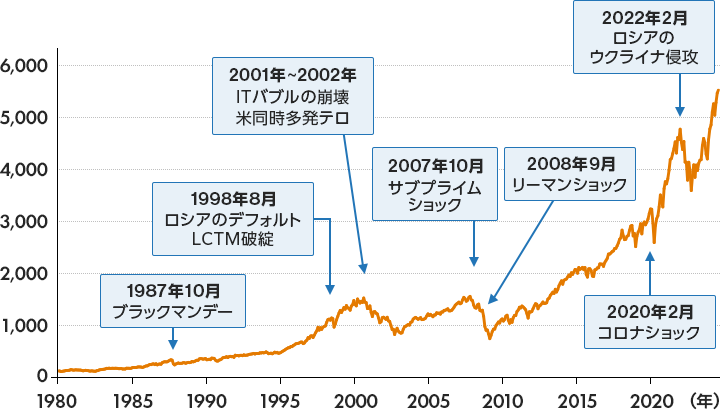

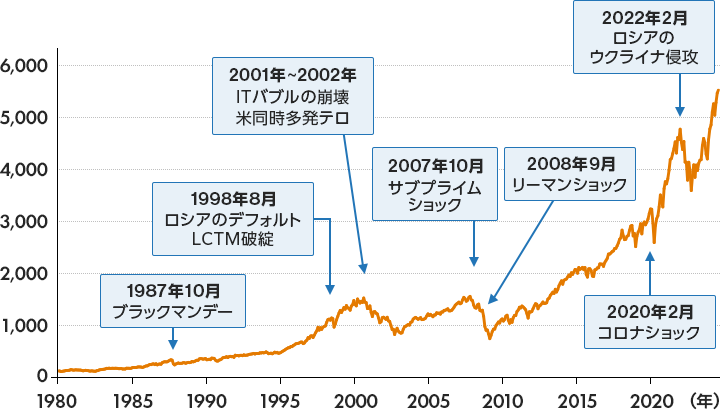

<1980年〜2024年7月末までの「S&P500」の推移>

(株)Money&You作成

たとえば米国の株価指数「S&P500」の推移を見ると、途中ブラックマンデー、リーマンショック、コロナショック、ロシアのウクライナ侵攻といった出来事を受けて下落していることがわかります。市場に暴落はつきもので、数年に1度のタイミングで発生します。

しかし、暴落してそのまま市場が無くなったかといえば、そんなことはありません。以下は、暴落時の株価の下落率と回復までの期間を筆者が計算してまとめたものです。

<暴落から回復するまでの期間の目安(S&P500)>

| 年 | 出来事 | 下落率 | 回復までの期間 |

|---|---|---|---|

| 1987年 | ブラックマンデー | −34% | 2年 |

| 2001年 | ITバブル崩壊同時多発テロ | −46% | 6年 |

| 2008年 | リーマンショック | −53% | 5年 |

| 2018年 | 世界同時株安 | −16% | 1年 |

| 2020年 | コロナショック | −34% | 0.5年 |

| 2022年 | ウクライナショック | −25% | 2年 |

(株)Money&You作成

このように、今までは暴落が起きても数カ月から数年で回復し、以後はそれ以前の水準を超えて値上がりしています。暴落に動揺して慌てて売却してしまうと、その時点で利益(または損失)が確定し、その後の資産回復・上昇の恩恵を一切受けられなくなります。ですから、売却については落ち着いて検討しましょう。暴落からどれくらいで回復するのかを把握しておけば、回復を待ちやすいですね。

実際、8月の日経平均株価の暴落も、5日にはひとまず底をうち、続く6日・7日には大幅に株価が回復しています。この後どう値動きするかは本稿執筆時点ではわかりませんが、いずれ元の水準に戻ると考えられます。

積立投資を継続したほうがよい

市場が将来的に値上がりする可能性が高いならば、「積立投資を継続した方がよい」ということもわかります。

値上がりするならば、時間をかけて積立投資するよりも、早いタイミングで一括投資した方が利益も大きくなりますし、合理的です。しかし、一括投資の場合、暴落が起きたら市場の回復をただ待つことしかできません。これは、精神的にも厳しいのではないでしょうか。その負担を和らげてくれるのが積立投資です。

積立投資をすると、「ドルコスト平均法」の効果を味方につけることができます。

ドルコスト平均法とは、定期的に定額購入する方法です。金融商品の価格は長期的に右肩上がりでも、短期的には上下に変動しながら推移します。よって、金融商品の価格が安いときにはたくさん購入し、価格が高いときには少しだけ購入することになります。これにより、自然と平均購入単価が下がり、価格が上昇したときに利益を得やすくできます。つまり、今回の暴落でさえも、積立投資ならば「チャンス」に変えることができるのです。

積立投資ならば、今が安い・高いといった感情に左右されず淡々と資産形成できます。これが資産を増やす秘訣なのですから、暴落があっても積立投資を継続するほうがよいでしょう。

暴落に備えてやっておくべきことは?

今回に限らず、今後も数年に1度ほどの間隔で暴落が起こることは十分に考えられます。そして、それがいつかは誰にもわかりません。暴落に備えてやっておくべきことは、次のとおりです。

無リスク資産とリスク資産の割合を確認

自分が保有する資産に占める無リスク資産(現預金・個人向け国債)とリスク資産(株式・投資信託など)の割合を確認しましょう。リスク資産が多すぎると、今回のような暴落があった際にその分大きく資産が減ってしまい、焦ってしまうかもしれません。

無リスク資産とリスク資産の割合は、「自分の年齢」と「120から自分の年齢を引いた数字」で考えるのがひとつの目安です。

例えば、自分の年齢が40歳であれば、無リスク資産:リスク資産の割合は40:80くらいの割合にすることを考えます。資産が1200万円あれば、無リスク資産は1200万円×40/120=400万円、リスク資産は1200万円×80/120=800万円、というイメージです。

ただ、総資産が少ない場合はこの限りではありません。資産が120万円だったら計算上は「無リスク資産40万円、リスク資産80万円」ですが、無リスク資産40万円ではケガや病気で働けないなどのもしもの場合に備えられません。よって、最低でも生活費の6カ月分は預貯金などの無リスク資産で用意しておきましょう。

なお、一般的な「120-年齢」の法則は、預貯金などの無リスク資産を法則とは別に考えている点で使いやすさに疑問があるので、筆者がアレンジを加えました。リスク許容度(いくらまで損に耐えられるかの度合い)は人によって異なるので、あくまで参考までですが、一つの目安としていただければと思います。

値動きの大きさが耐えられないならば、値動きを抑えた資産に入れ替える

自分のリスク許容度に見合わない、値動きの大きな投資をしていると、相場が下落する局面では値下がりも大きくなってしまいます。堅実に増やすための「長期・積立・分散投資」が大事であるとわかっていても、落ち着いて投資を続けられなくなってしまいます。この場合は、リスク許容度にあった投資先に変更することが重要です。

たとえば、新NISAで人気のある投資先といえば「全世界株型」や「米国株型」の投資信託です。いずれも全世界、あるいは米国に幅広く低コストで投資できて便利ですが、どちらも100%株に投資する投資信託ですので、リスクは相応に高い商品です。

値動きが激しくて精神的に厳しい場合は、資産の一部を

- 債券やREIT(リート・不動産投資信託)など複数の資産に投資するバランス型投資信託

- 債券に投資する投資信託

- REITに投資する投資信託

などに入れ替えることで、リスクを軽減することが期待できます。

長期で保有できる「好業績銘柄」「連続増配銘柄」に投資する

株式投資をする場合も、市場全体の暴落に関係なく長期で保有できる銘柄がオススメです。具体的には、好業績銘柄や連続増配銘柄です。

暴落時には、どんなに業績のよい「好業績銘柄」でも、市場全体の下落につられて一時的に下落します。しかし、好業績銘柄ならば、立ち直りも早く、その後の成長も見込める傾向があります。ですから、投資にあたっては過去3〜5期分、予測1〜2期分の売上高・営業利益が右肩上がりになっているかをチェックしましょう。売上高・営業利益が両方とも増えているということは、本業でしっかりと稼げ、事業を拡大できていることを表します。

また、毎年配当金の金額を増やす「増配」を行う「連続増配銘柄」にも注目しましょう。増配は、企業が安定して利益を出し続けていないとできないことですが、日本株や米国株の中には、増配を何十年も連続して行ってきた銘柄が多くあります。

これらの銘柄も市場全体の暴落が起きたときに株価が一時的に下落しますが、株価回復までが早いという特徴があります。過去に何度も暴落相場がありましたが、それらを乗り越えて事業成長し、配当金を増やしてきたわけですから、買いが集まります。そのため株価は下がりづらく、上がりに転じやすいのです。それに、暴落中も配当金をもらうことができれば、そのまま保有を続けやすいですね。

急激なマーケット変動でも慌てずに

2024年8月の暴落、暴落時にやってはいけないこと、暴落に備えてやっておくべきことをご紹介しました。暴落はいつ起こるかわかりませんが、数年に1度の間隔で起こっているのは事実。しかし、暴落があっても、これまではそれを市場が乗り越えてきたのもまた事実です。ですから、慌てて売ったり積立投資をやめたりするのではなく、淡々と投資を続けるのがおすすめです。また、もしもリスクをとりすぎている場合は、資産を入れ替えるなどして、リスクを抑えるようにしましょう。

今後も急激なマーケット変動は確実にやってきますが、慌てずに行動しましょう。

- 本ページは2024年9月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る