【この記事を読んでわかること】

- 個人向け国債や定期預金の金利は、日銀の政策の変更によって上昇しつつある

- 個人向け国債が向いているのは「少しでも高い金利で運用したい人」「運用資金が1,000万円を超える人」「今後の金利の上昇に備えたい人」「キャッシュフロー資産として活用したい人」

- 定期預金が向いているのは「運用期間が短めの人」「積立で自動的・定期的にお金を預けたい人」「キャッシュフロー資産として活用したい人」「換金しやすさを重視したい人」「運用資金が1,000万円以下の人」「複利効果を享受してお金を増やしたい人」

「マイナス金利が解除された」とニュースで耳にした記憶のある人も多いでしょう。それに合わせて個人向け国債や定期預金の金利も上昇しており、お金を堅実に貯めて増やしたい人に注目されています。今回は、個人向け国債や定期預金の金利が上昇している理由を確認したうえで、個人向け国債と定期預金の特徴、どんな人に向いているかを紹介します。

個人向け国債や定期預金の金利が上昇している理由

個人向け国債や定期預金の金利が上昇している理由は、日銀(日本銀行)によるマイナス金利の解除、金利の引上げ(利上げ)があったからです。

金利とは、お金を貸し借りするときに生まれる利息の割合です。

たとえば、銀行に100万円を金利0.1%で預け入れると、1年間で1,000円の利息がつきます。反対に銀行から100万円を金利10%で借りると、1年間で10万円の利息を支払わなければなりません(ここでは、税金を考慮していません)。

この金利を決めるときの基準になるのが、政策金利です。政策金利は、各国の中央銀行、日本の場合は日銀が決めています。

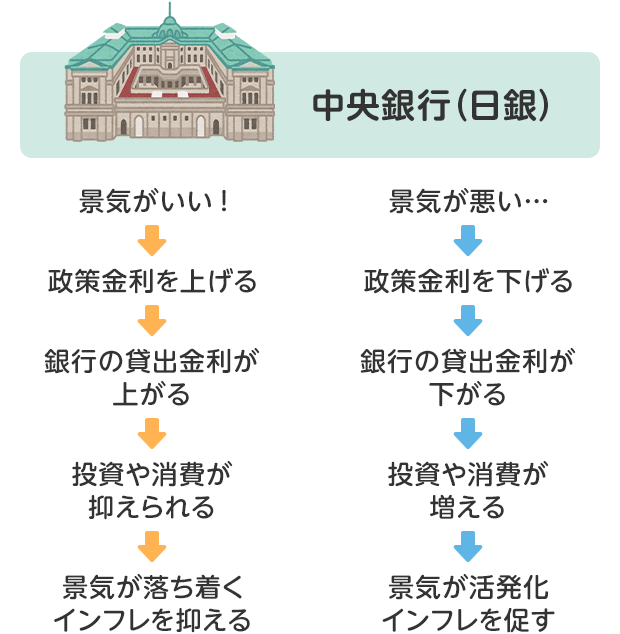

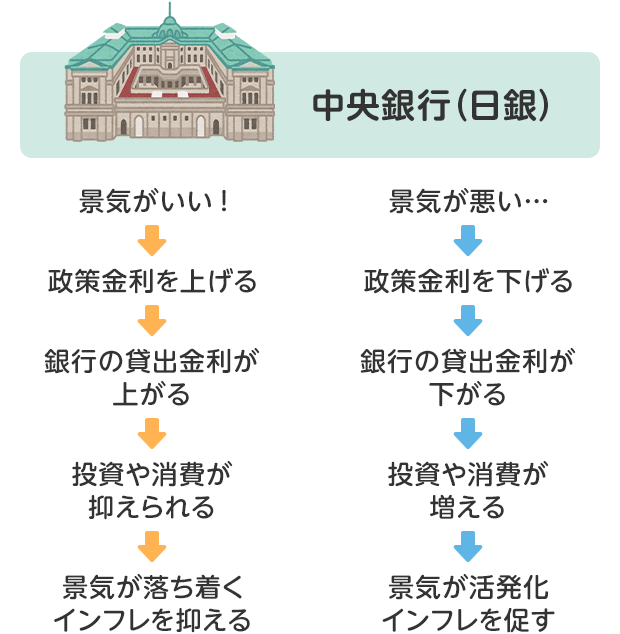

日銀は、政策金利を上げたり下げたりして、国の景気をコントロールしています。

<政策金利で景気をコントロール>

(株)Money&You作成

日銀は、景気がいいときには政策金利を引上げます。金利が上がると、銀行などの金融機関がお金を集めるために支払う金利も上がります。そのため、金融機関は個人や企業にお金を貸すときの金利も引上げます。すると、個人や企業はお金を借りにくくなり、投資や消費などの経済活動が抑えられ、景気が落ち着きます。また、インフレ(物価が上がること)を抑える効果もあります。

反対に、景気が悪いときには政策金利を引下げます。金利が下がると、金融機関がお金を集めるために支払う金利も少なくて済むので、個人や企業にお金を貸すときの金利も下がります。すると、個人や企業はお金を借りやすくなり、投資や消費が増えます。こうして景気が活発になります。また、インフレを促す効果もあります。

日銀は、経済活動を活発化する目的で2016年以降、政策金利を−0.1%と「マイナス金利政策」をとってきました。しかし2024年3月、賃金と物価の好循環が見通せ、経済活動が活発化してくると判断し、日銀はマイナス金利を解除して0〜0.1%程度に引上げ、さらに7月には追加の利上げを行い、0.25%程度に引上げました。日銀の利上げは、実に17年ぶりのことでした。

定期預金の金利は、政策金利をもとに決められるため、政策金利が上がると上昇します。また、個人向け国債の金利は利付国債という債券の利回りから計算される「基準金利」をもとに決められますが、こちらも近年上昇傾向にあるため、金利が上昇しています。

個人向け国債と定期預金にはどんな特徴がある?

個人向け国債と定期預金、それぞれどんな特徴があるのか、確認しておきましょう

個人向け国債

個人向け国債は、国がお金を借りるために発行している債券を、個人でも買いやすいようにした金融商品のこと。債券は、お金を借りるための「借用証書」のようなものだと思うとわかりやすいでしょう。

個人向け国債は毎月発売されており、最低購入価格1万円から、1万円単位で購入できます。半年に1度利息が受取れ、満期になると貸したお金が返ってきます。

個人向け国債には「固定3年」「固定5年」「変動10年」の3つのタイプがあります。

<個人向け国債の3つのタイプ>

| 変動10年 | 固定5年 | 固定3年 | |

|---|---|---|---|

| 満期 | 10年 | 5年 | 3年 |

| 金利 | 変動金利 半年に1度 利率が見直される |

固定金利 満期までずっと 同じ利率 |

固定金利 満期までずっと 同じ利率 |

| 最低金利 | 0.05%(税引前) | ||

| 利子の 受け取り |

半年に1度(年2回)もらえる | ||

| 価格 | 最低1万円から1万円単位 | ||

| 中途換金 | 発行後1年経過すればいつでも可能 (直近2回の金利が差し引かれるが、元本割れはしない) |

||

(株)Money&You作成

「固定」「変動」は金利の仕組みのこと。「固定」は「販売している利率が満期まで変わらずにもらえること、「変動」は半年に1度、利率が見直されて変動することを表します。

また年数は、お金を貸す期間(=満期になるまでの期間)のことです。それぞれ3年・5年・10年後に満期を迎えることを表します。

満期前でも、発行後1年経過すればいつでも中途換金できます。このとき、直近2回の金利が差し引かれてしまいますが、元本割れはしません。

個人向け国債の金利はこのところ上昇傾向にあります。たとえば、2025年4月発行の個人向け国債の金利(適用利率・税引前)は

- 変動10年 0.92%

- 固定5年 1.03%

- 固定3年 0.87%

となっています。

個人向け国債の利子は、現金で口座に入金されます。個人向け国債は、満期が来たら、受取るのは元本だけです。利子を再び元本に再投資して運用することはできません。

定期預金

定期預金は、数カ月〜数年などと、預ける期間を決めて預ける預金です。

定期預金には、

- 一般定期預金…はじめにまとまった金額を一括で預け入れる定期預金

- 大口定期預金…最低預入金額が決まっている(多くは1,000万円〜)定期預金

- 積立定期預金…普通預金から毎月一定額ずつ引き落として積み立てる定期預金

などの種類があります。

定期預金は通常、同じ銀行の普通預金よりも金利が高く設定されています。預ける金額が多く、預ける期間が長いほど、金利が高い傾向がありますが、金融機関によっては、預入当初の金利を高く設定しているところもあります。

定期預金の場合は、個人向け国債とは違い、満期の際の設定で「元利継続(利息も元本に加えて、再度同じ定期預金を継続する)」を選択しておけば、満期時に利息も運用にまわす複利効果を享受することができます。

また、定期預金には元本保証があり、万が一金融機関が破綻しても、同じ金融機関に預けた預金などの残高などと合わせて元本1,000万円までとその利息は保護されます。

なお、定期預金は中途解約をすることもできます。ただ、その場合には本来の定期預金の金利よりも低い金利が適用されてしまうことには注意が必要です。

個人向け国債と定期預金、それぞれ向いている人は?

以上を踏まえて、個人向け国債・定期預金の向いている人を考えてみましょう。

個人向け国債が向いている人

- 少しでも高い金利で運用したい人

- 運用資金が1,000万円を超える人

- 今後の金利の上昇に備えたい人(変動10年)

- 利子を生活の楽しみのために使いたい人

- キャッシュフロー資産として活用したい人

個人向け国債は、定期預金よりも金利が高く設定されていることが多いため、少しでも高い金利で運用したい人に向いています。また、定期預金では元本が1,000万円を超える部分は預金保護制度の対象外ですが、個人向け国債ならば全額元本保証されていますので、運用資金が1,000万円を超える場合は個人向け国債を利用するのがよいでしょう。

また、変動10年は半年ごとに金利が見直されるため、今後の金利上昇に合わせてお金を増やしていくことができます。逆に金利が下がった場合には金利も下がってしまいますが、最低0.05%は保証されています。

なお、個人向け国債の利子は現金で口座に入金されるので、キャッシュフロー資産として活用したい人にも向いているでしょう。

定期預金が向いている人

- 運用期間が短めの人

- 積立で自動的・定期的にお金を預けたい人

- 複利効果でお金を増やしたい人

- 換金しやすさを重視したい人

- 運用資金が1,000万円以下の人

定期預金の中には、6カ月、1年といった短い期間で満期を迎えるものもあります。個人向け国債は3年・5年・10年ですし、発行から1年経過しないと中途換金できません。従って、運用期間が短い場合やいつでも引出せるようにしておきたい人は定期預金のほうが向いているでしょう。短い期間の定期預金で預け替えていくことで、金利の上昇があった場合にも比較的対応できます。

また、個人向け国債には積立投資のような定期購入の仕組みがなく、毎度自分で購入手続きを行う必要があります。積立式の定期預金であれば、指定した金額を毎月貯めていくことが可能。お給料が入ったらすぐ積み立てるようにしておけば、先取り貯蓄も簡単です。

さらに、定期預金は、満期の際の設定で「元利継続」を選択することで、満期時に利息も運用にまわす複利効果を享受することができます。複利効果を活用して少しでもお金を増やしたい場合は利用するとよいでしょう。

個人向け国債と定期預金、それぞれメリットが異なることがおわかりいただけたと思います。自分に合った方を選んで、活用していきましょう。

もし、お金に余裕があるのであれば、両方とも利用してみるのもよいでしょう。実際に利用してみて、違いがわかれば、その後どちらを優先するか(あるいは両方とも利用するか)ということが決められるでしょう。お金を堅実に貯めて増やすためにも、ぜひ検討してみてください。

- 本ページは2025年3月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

オススメ

高山 一恵

ファイナンシャルプランナー(CFP)

(株)Money&You取締役。中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計180万部超。ファイナンシャルプランナー(CFP®)。1級FP技能士。X(旧Twitter)→@takayamakazue

高山 一恵のプロフィールを見る