購入、賃貸、必要な資金の違いに注目

購入と賃貸では、それぞれにかかるお金の種類も違います。マイホームを購入するときには、通常、購入時の頭金、初期費用などで最低でも数百万円のまとまった資金が必要になりますが、賃貸の初期費用は敷金、礼金など数十万円ほどで済みます。一度に払って老後に楽をするか、賃貸でお金の支払いを分散するかです。

とはいえ、マイホームも築年数が経てばリフォームが必要となりますし、賃貸も高齢になると借りづらくなるなど、やはり一長一短です。

では、実際に購入と賃貸では、どちらがお得なのか、お金の面からシミュレーションしてみましょう。

33歳男性が90歳まで生きると仮定してシミュレーション

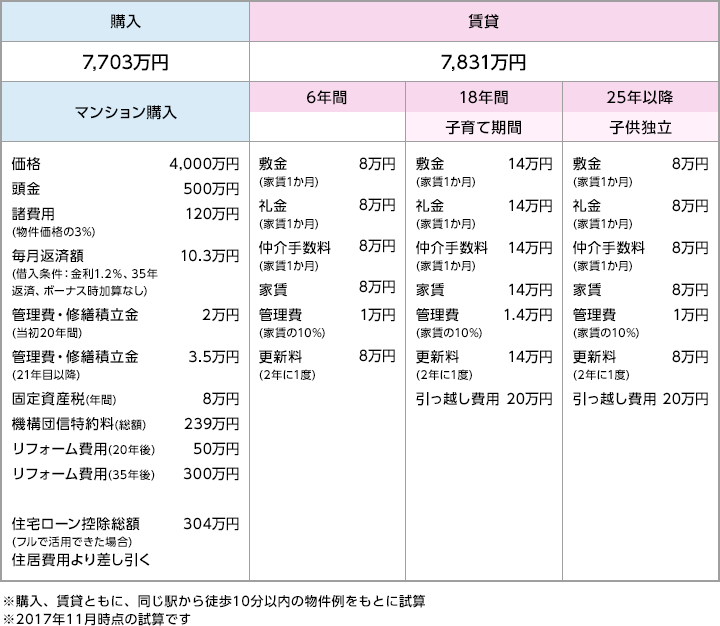

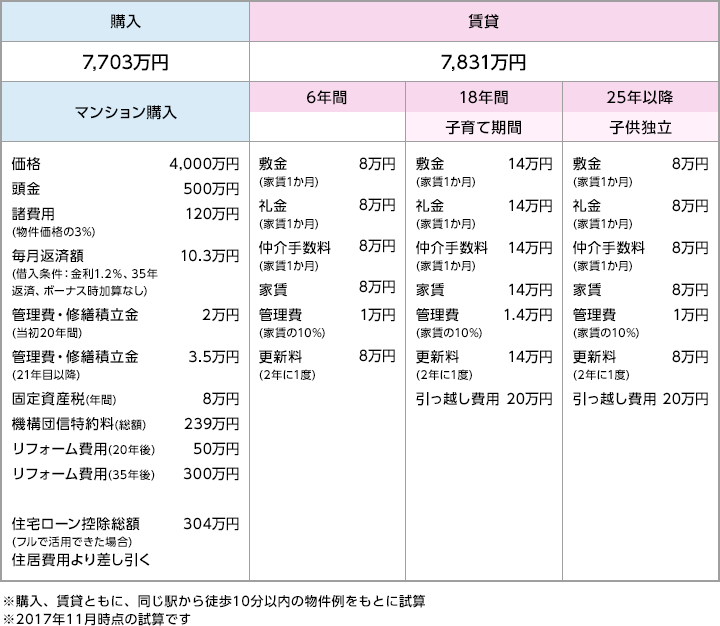

上記の表は、結婚し子どもの生まれた33歳の男性が、頭金500万円を準備し、4000万円のマンションを購入した場合と、賃貸マンションに住み続けた場合の住宅関連コストのシミュレーションです。

住み替えをご検討される上で、一番多いライフイベントは「お子さまの誕生」だと思いますので、第1子出生時のお父さんの平均年齢32.7歳(人口動態統計 - 厚生労働省)

から、長寿化の傾向から90歳まで生きると仮定し、33歳から90歳までとし試算しています。

購入の場合の住宅ローンは、変動金利 年0.57%(金利は変動しないと仮定)で35年間3500万円の融資を受けたとして試算しています。その他の諸費用については、購入物件の諸費用として妥当な金額で試算しています。

賃貸の場合は、子どもの成長にあわせて広い部屋に、子育てが終わって夫婦2人になるとコンパクトな部屋に住み替えると想定しています。

ちなみに、試算したマンションの価格や賃貸の家賃については、関東近郊の駅から徒歩10分程度のマンションを想定した平均的な金額となっています。

住宅関連コストで見ると、購入と賃貸では、賃貸の方がトータルで約130万円程度多いことになります。

もちろん、細かい条件などは物件により違うので、あくまでも目安として参考にしてください。

- 2025年7月1日現在 店頭表示利率 年2.87%

メリット・デメリットを踏まえ、自分のライフプランに合わせて選択する

上記のシミュレーション結果を見てみると、結局のところ、購入、賃貸を比較したときに、そんなに大きな差はないことに気がついたことでしょう。

大切なのは、それぞれのメリット・デメリットを把握した上で選択するということ。必要な出費の中身も違ってくるので、それらを理解した上で自分のライフプランに合わせてどちらの選択がベストなのか冷静に判断する必要があります。

もし、購入する場合には、資産価値が下がりにくいエリアや幅広い世代にニーズのあるエリアにある物件を選んでおけば、将来状況が変わり、売却したり、人に貸したりすることになっても安心でしょう。

今回のまとめ

- 購入、賃貸、それぞれメリット・デメリットがある

- 購入、賃貸で必要な資金に違いがある

- ライフプランに合わせて選択する

- 購入の場合は、将来を考えて資産価値の高い物件を購入する

- 本ページは2017年11月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

現在の年収やお家賃から、お借入れ可能額を試算してみましょう。

インターネットで住宅ローン事前審査のお申込みが可能です。

オススメ

高山 一恵

ファイナンシャルプランナー(CFP)

(株)Money&You取締役。中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計180万部超。ファイナンシャルプランナー(CFP®)。1級FP技能士。X(旧Twitter)→@takayamakazue

高山 一恵のプロフィールを見る