【この記事を読んでわかること】

- 新NISAは万能な制度ではないことがわかる

- 新NISAでの5つの注意点がわかる

2024年から始まった新NISAは、生涯ずっと非課税で投資でき、非課税で投資できる金額が増え、つみたて投資枠と成長投資枠が併用できるようになるなど、たくさんのメリットがあります。

でも、新NISAは万能な制度ではありません。気をつけて使わなければ、思わぬ損を抱えてしまう可能性もあります。今回は、メリットがたくさんある新NISAであっても気をつけたい5つの注意点を解説します。

新NISAの注意点1:年間投資枠が増えても無理な投資をしてはいけない

新NISAのつみたて投資枠では年間120万円、成長投資枠では年間240万円まで非課税で投資ができます。2つの投資枠は併用ができ、両方を合わせると年間360万円まで投資ができます。さらに、生涯にわたる非課税投資枠(生涯投資枠)は最大1,800万円。いずれも、旧NISAよりも金額が増えました。

しかし、毎年投資できる金額が増えたからといって、貯蓄をすべて投資に回してしまうような投資はNG。投資には、元本保証がありません。仮にそんなことをして資産を減らしてしまったら、生活が立ちいかなくなってしまいます。それに、値下がりしているときに急にお金が必要になったら、損失を抱えている資産を仕方なく売って、お金を用意しなければならなくなるかもしれないのです。

投資はあくまで余裕資金で取り組むことが大切です。目安としては、最低でも生活費の6カ月分は、いつでも使える預貯金などで保有しておきましょう。また、数年以内に使い道が決まっているお金もできれば、定期預金や個人向け国債など、安全性の高い商品で確保し、それ以外の余裕資金で投資をするようにしましょう。

新NISAの注意点2:非課税投資枠が復活するようになっても、短期売買をしてはいけない

新NISAの資産を売却すると、その翌年に非課税投資枠が復活します。

たとえば、新NISAで投資した1,800万円のうち、1,000万円分を売却したとします。すると、売却の翌年に1,000万円分が非課税投資枠として復活します。ただし、1年間に投資できる金額は、年間の非課税投資枠360万円までです。

旧NISAでは非課税投資枠は使い切りで、復活しませんでした。その点、新NISAでは非課税投資枠が復活するので、翌年以降に再び非課税での投資が始められるというわけです。

しかし、非課税投資枠が復活するからといって、短期売買はおすすめしません。なぜなら、タイミングを見計らっての短期売買はプロでも難しく、継続的に利益を出し続けることは至難の技だからです。もっとも新NISAでは、非課税投資枠が復活するのは翌年ですから過度な短期売買をすることは難しいといえます。

投資の基本は長期・積立・分散です。そして新NISAは、長期投資でお金を増やす前提で制度が作られています。長期的にじっくり腰を据えて投資に取り組みましょう。

新NISAの注意点3:2024年以降いつでもできるからといって、早く始めないのはNG

新NISAは2024年以降、いつでもスタートできます。しかし、いつでもスタートできると思うと「いつでもいいなら、あとでもいいか」と後回しにしてしまう人がいます。これはもったいないことです。投資は、できるだけ長く続けるのが成功の秘訣。利益を再投資することで、利益が新たな利益を生み出す複利効果を得ることができるからです。

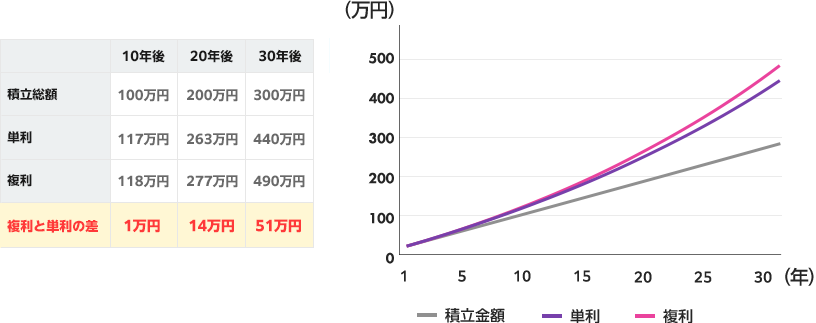

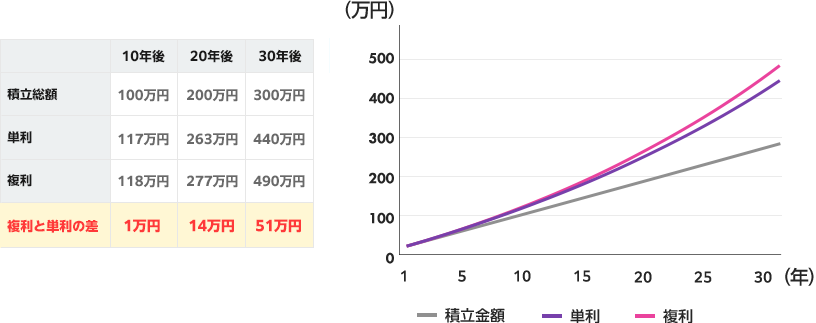

複利効果は、時間をかければかけるほど加速度的に増加します。

たとえば、毎年10万円ずつ積み立てて、3%の利回りが得られたとします。この場合、10年後の元本と利益の合計は単利約117万円、複利約118万円ですから、差は1万円です。しかし、30年後の元本と利益の合計は単利約440万円、複利約490万円となり、約50万円もの大きな差となります。

<単利と複利の違い>

(株)Money&You作成

投資を長く続けるためには、何よりも早く始めることが大切です。ですから、「しばらく様子をみてから」などといわず、無理のない範囲で、まず、始めるようにしましょう。

新NISAの注意点4:iDeCo(個人型確定拠出年金)を利用しないのはNG

iDeCoは、毎月自分で出した掛金を定期預金・保険・投資信託などの金融商品で運用して、その成果を60歳以降に受け取る制度です。iDeCoでは、新NISAと同様に運用益が非課税にできるメリットがあります。ただし、新NISAは、いつでも資金を引き出せますが、iDeCoは、60歳以降にならないと資金を引き出せません。この点で、iDeCoを利用することを避けてしまう方もいるのですが、iDeCoには、新NISAにはないメリットがあります。

iDeCoでは、毎年の掛金が全額所得控除できるので、所得税や住民税が安くできるのです。

たとえば、年収500万円(所得税率10%・住民税率は一律10%)の会社員が毎月2万円ずつ、年間24万円の掛金をiDeCoに出し、運用したとします。この場合、所得税2万4000円、住民税2万4000円、合計で毎年4万8000円の税金を安くできます。

仮に30年間にわたってこの条件でiDeCoを利用し続けると、4万8000円×30年=144万円が節税できる、というわけです。

新NISAは確かにお得な制度ですが、60歳まで資金を引き出せないことはむしろ強制的に老後資金を用意できると解釈することもできるので、老後資金を用意したい場合はiDeCoの利用も検討したほうがよいでしょう。また、投資額が多くできるなら、新NISAとiDeCoを併用するとよいでしょう。

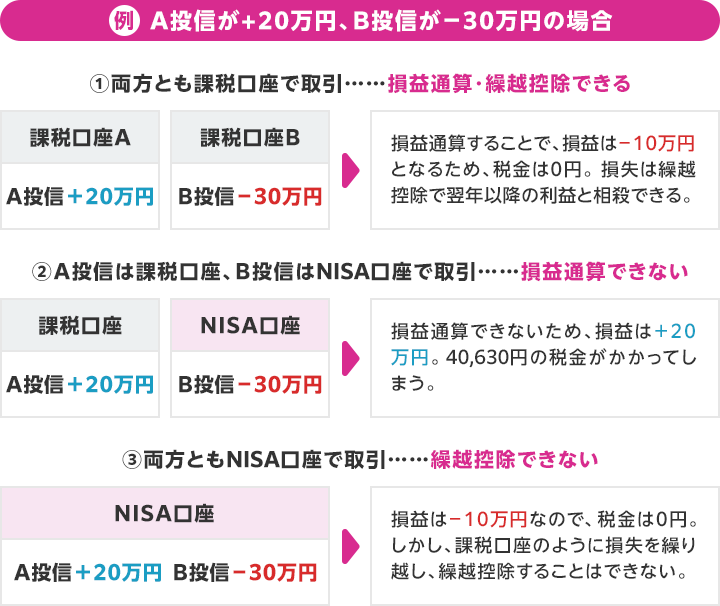

新NISAの注意点5:損益通算や繰越控除はできない

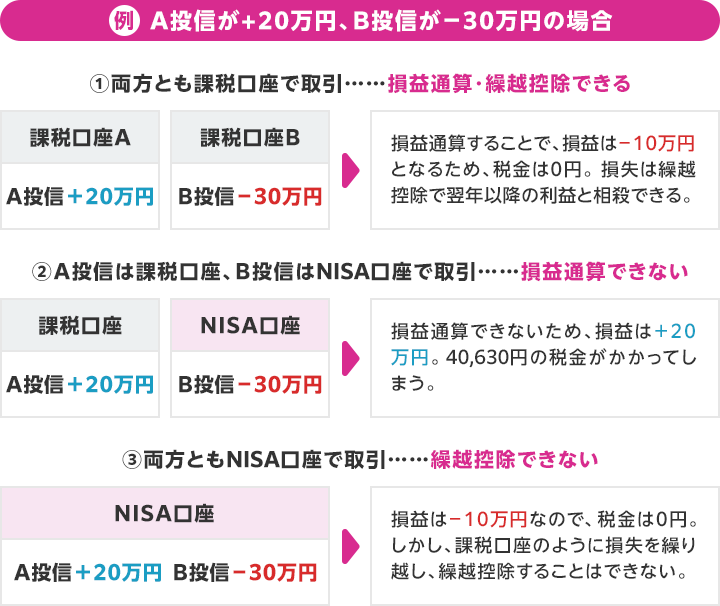

損益通算は複数の口座で生まれた利益と損失を合算する仕組みです。また、繰越控除は損益通算しても損失があるときに最大3年間その損失を繰り越して、翌年の利益から差し引くことができる仕組みです。どちらも、投資の利益にかかる税金の負担を減らすのに役立ちます。しかし、新NISAでは損益通算や繰越控除を利用することができません。

<損益通算・繰越控除の例>

(株)Money&You作成

上記の図を見ていただくと分かる通り、両方とも課税口座で取引している場合には、損益通算できますが、課税口座とNISA口座、両方ともNISA口座での取引の場合には、損益通算をすることができません。

旧NISAでも損益通算・繰越控除はできませんでした。新NISAでもそれは変わらず、損益通算・繰越控除はできないことを押さえておきましょう。

新NISAは確かに便利で積極的に活用したい制度なのですが、今回あげたような注意点もあります。お金を堅実に増やしていくためにも、注意点を押さえたうえで活用するようにしましょう。

- 本ページは2024年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

高山 一恵

ファイナンシャルプランナー(CFP)

(株)Money&You取締役。中央大学商学部客員講師。一般社団法人不動産投資コンサルティング協会理事。慶應義塾大学文学部卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設立。10年間取締役を務めたのち、現職へ。NHK「日曜討論」「クローズアップ現代」などテレビ・ラジオ出演多数。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「マンガと図解 はじめての資産運用」(宝島社)など書籍100冊、累計180万部超。ファイナンシャルプランナー(CFP®)。1級FP技能士。X(旧Twitter)→@takayamakazue

高山 一恵のプロフィールを見る