【この記事を読んでわかること】

- 配偶者控除も配偶者特別控除も、配偶者を扶養する「扶養者」の税負担を軽減できる所得控除の1つ

- 配偶者控除と配偶者特別控除のどちらが利用できるかは被扶養者(扶養される配偶者)の合計所得金額によって異なる

- 年収の壁の引上げによって、配偶者控除・配偶者特別控除を受けられる被扶養者の収入の条件が変わる

年末調整や確定申告の時期に「配偶者控除」「配偶者特別控除」といった言葉を耳にしたことがあるでしょう。配偶者控除と配偶者特別控除は、どちらも「所得控除」の仕組みで利用でき、手続きすることで所得税や住民税といった税負担を軽減できるのですが、両者には違いがあります。今回は、配偶者控除と配偶者特別控除がどう違うのかを紹介します。

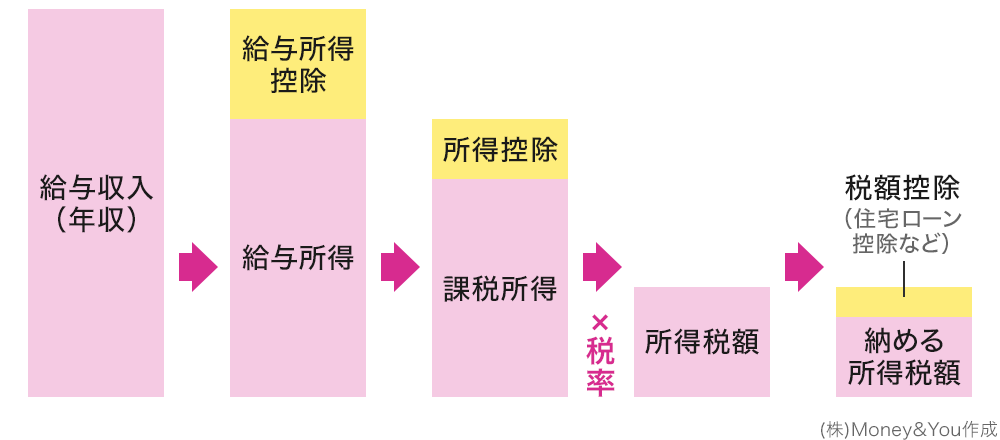

所得税を算定するステップを確認!

所得税を計算するときは、年収から必要経費にあたる「給与所得控除」を引き、個々の事情を税額に反映させる「所得控除」を引くことで課税所得を求めます。

さらに、課税所得に一定の税率(課税所得に応じて、5%〜45%の7段階)をかけ、税率に対応する控除額を差引き、所得税額を算出します。

所得税額からは、さらに「税額控除」によって税額を直接引き、減らすことができます。

<所得税の計算方法>

なお、住民税には所得に応じて決まる「所得割」と、一律に負担する「均等割」があります。このうち、所得割の税率は一律で課税所得の10%となっています。均等割は5,000円(森林環境税1,000円を含む)です。

配偶者控除、配偶者特別控除とは?

所得控除には全部で15種類あります。配偶者控除と配偶者特別控除は、その15種類ある所得控除の仕組みの1つです。税金を納める方(以下、扶養者)に条件を満たす配偶者(以下、被扶養者)がいるときに受けられる所得控除です。

2024年まで、配偶者控除・配偶者特別控除を受けるためには、被扶養者の収入が以下の条件である必要がありました。

- 配偶者控除…年間の合計所得金額が48万円以下

(給与のみの場合、年収103万円以下) - 配偶者特別控除…年間の合計所得金額が48万円超133万円以下

(給与のみの場合、年収201万6,000円未満)

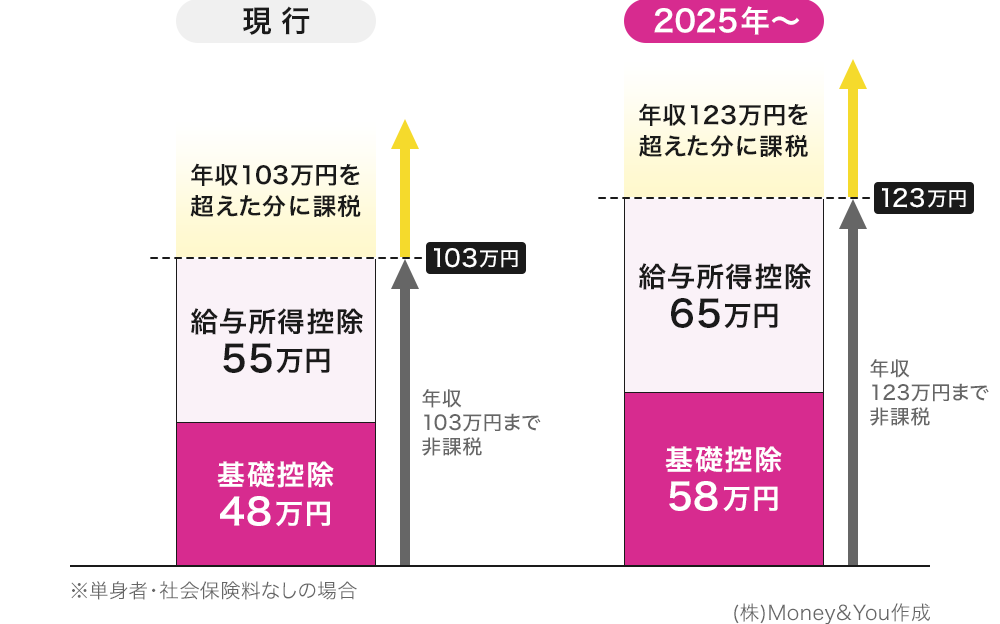

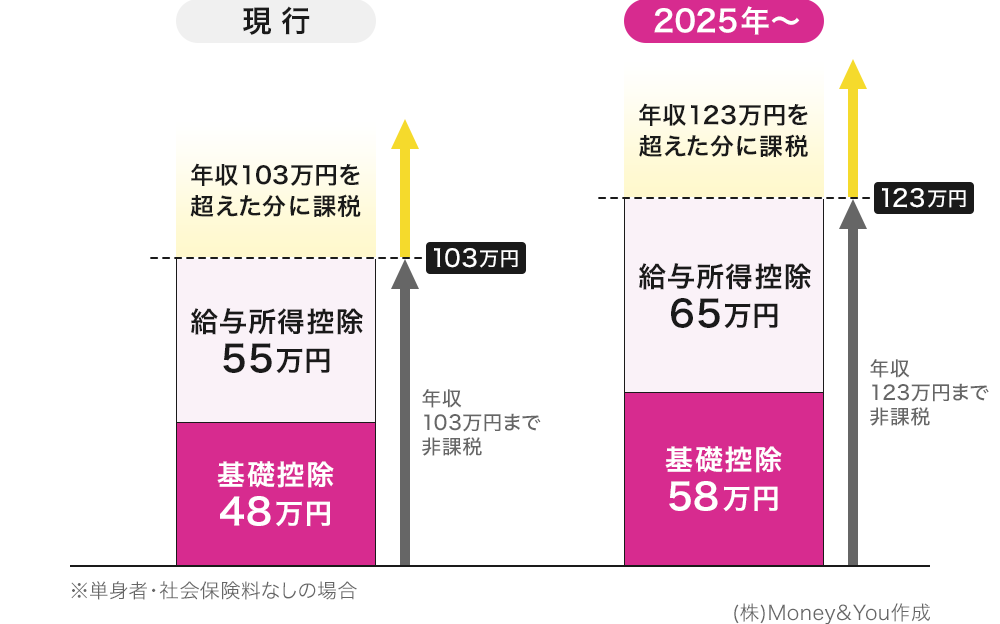

2025年、所得税の支払いが発生するボーダーラインとなる「103万円の壁」が引上げられ、「123万円の壁」となることが税制改正大綱に記載されました。

ニュースなどでも話題になった103万円の壁は、「基礎控除48万円+給与所得控除55万円=103万円」までは所得税がかからないことを表しています。2025年からは、「基礎控除58万円+給与所得控除65万円=123万円」と、基礎控除と給与所得控除にそれぞれ10万円が上乗せされるため、123万円の壁になるということです。

<103万円の壁→123万円の壁へ>

この改正を反映して、配偶者控除・配偶者特別控除を受けられる被扶養者の収入の条件も、次のように引上げられる見込みです。

- 配偶者控除…年間の合計所得金額が58万円以下

(給与のみの場合、年収123万円以下) - 配偶者特別控除…年間の合計所得金額が58万円超133万円以下

(給与のみの場合、年収201万6,000円※未満)

給与のみの場合、合計所得金額は年収から給与所得控除を差引いたものになるので、今回の改正で、配偶者特別控除の条件「201万6,000円未満」は変わりません。

給与のみの場合、年収123万円以下であれば配偶者控除が受けられるようになります。また、年収123万円を超えても、配偶者特別控除が受けられますが、年収201万6,000円以上になると配偶者特別控除が受けられなくなります。

配偶者控除ではいくら控除できる?

配偶者控除で控除できる金額は、扶養者の合計所得金額や被扶養者の年齢によって異なります。

<配偶者控除の金額>

| 控除を受ける納税者本人の 合計所得金額 |

控除額 | |||

|---|---|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 (70歳以上) |

|||

| 所得税 | 住民税 | 所得税 |

住民税 | |

| 900万円以下 | 38万円 | 33万円 | 48万円 | 38万円 |

| 900万円超950万円以下 | 26万円 | 22万円 | 32万円 | 26万円 |

| 950万円超1,000万円以下 | 13万円 | 11万円 | 16万円 | 13万円 |

- この表は横にスクロールできます

(株)Money&You作成

配偶者控除を利用するには、扶養者本人の合計所得金額が1,000万円以下である必要があります。合計所得金額が900万円以下ならばみな同じ控除額ですが、900万円を超えると控除額が段階的に減り、1,000万円を超えるとゼロになります。また、被扶養者が70歳以上の場合は控除額が増加します。所得税と住民税では控除額が少々異なるのもポイントです。

配偶者特別控除ではいくら控除できる?

配偶者特別控除の金額は、扶養者および被扶養者の合計所得金額に応じて変わります。2024年までの金額は、次のとおりです。

<配偶者特別控除の金額(2024年まで)>

| 扶養者の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 (年収1,095万円以下) |

900万円超 950万円以下 (年収1,145万円以下) |

950万円超 1,000万円以下 (年収1,195万円以下) |

||

| 被扶養者の合計所得金額 | 48万円超 95万円以下 (年収150万円以下) |

所得税:38万円 住民税:33万円 |

所得税:26万円 住民税:22万円 |

所得税:13万円 住民税:11万円 |

| 95万円超 100万円以下 (年収155万円以下) |

所得税:36万円 住民税:33万円 |

所得税:24万円 住民税:22万円 |

所得税:12万円 住民税:11万円 |

|

| 100万円超 105万円以下 (年収160万円以下) |

31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 (年収166.8万円未満) |

26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 (年収175.2万円未満) |

21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 (年収183.2万円未満) |

16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 (年収190.4万円未満) |

11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 (年収197.2万円未満) |

6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 (年収201.6万円未満) |

3万円 |

2万円 | 1万円 | |

| 133万円超 (年収201.6万円以上) |

0円 | 0円 | 0円 | |

- この表は横にスクロールできます

- ( )内は給与収入のみの場合の年収

- 「所得税」「住民税」の記載がないところは所得税・住民税とも同じ金額が控除できる

(株)Money&You作成

2025年からの配偶者特別控除の控除額は、被扶養者の合計所得金額が95万円以下(年収160万円以下)であれば、所得税・住民税の控除額は配偶者控除と全く同じ金額になります。

その後、被扶養者の合計所得金額が95万円(年収160万円)を超えると段階的に控除額が減少します。被扶養者の合計所得金額が133万円(年収201.6万円)を超えると、所得税・住民税の控除はゼロになります。

<配偶者特別控除の金額(2025年から)>

| 扶養者の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 (年収1,095万円以下) |

900万円超 950万円以下 (年収1,145万円以下) |

950万円超 1,000万円以下 (年収1,195万円以下) |

||

| 被扶養者の合計所得金額 | 58万円超 95万円以下 (年収160万円以下) |

所得税:38万円 住民税:33万円 |

所得税:26万円 住民税:22万円 |

所得税:13万円 住民税:11万円 |

95万円超 133万円以下 (年収201.6万円未満) |

扶養者・被扶養者の合計所得金額により変わる (多くなるほど段階的に減少) |

|||

133万円超 (年収201.6万円以上) |

0円 | |||

- この表は横にスクロールできます

(株)Money&You作成

簡単にいうと、夫(妻)に扶養されている妻(夫)の年収が123万円を超えても

- 160万円以下なら控除額は配偶者控除と同じ

- 160万円以上201.6万円未満なら配偶者特別控除の控除額が段階的に減る

- 201.6万円以上なら配偶者特別控除はゼロになる

ということです。

なお、扶養者本人の合計所得金額が900万円を超えると配偶者特別控除の控除額は少なくなり、1,000万円を超えると受けられなくなります。

配偶者控除、配偶者特別控除の違い

配偶者控除・配偶者特別控除を利用することで、扶養者の税負担が軽減されます。

では、扶養者がどのくらい税負担を軽減できるのか確認してみましょう。

なお、以下便宜上「夫」「妻」としていますが、夫と妻が反対でも同様です。

【前提条件】

夫の年収800万円

(所得控除は基礎控除、社会保険料控除、配偶者控除のみ考慮。社会保険料は年収の15%)

妻の年収120万円

子1人(小学生)

このとき、夫の所得税・住民税・手取りは次のようになります。

※復興特別所得税は考慮していません。

所得税…36万500円

住民税…41万9,000円

手取り年収

800万円−120万円(社会保険料)−77万9,500円(所得税・住民税)=602万500円

配偶者控除がない場合を同様に計算すると

所得税…43万6,500円

住民税…45万2,000円

手取り年収…591万1,500円

602万500円−591万1,500円=10万9,000円ですので、配偶者控除によって年間10万9,000円税負担を軽減できたことがわかります。

なお、妻の収入には住民税が5,000円、社会保険料が18万円かかるので、手取り101万5,000円となります。

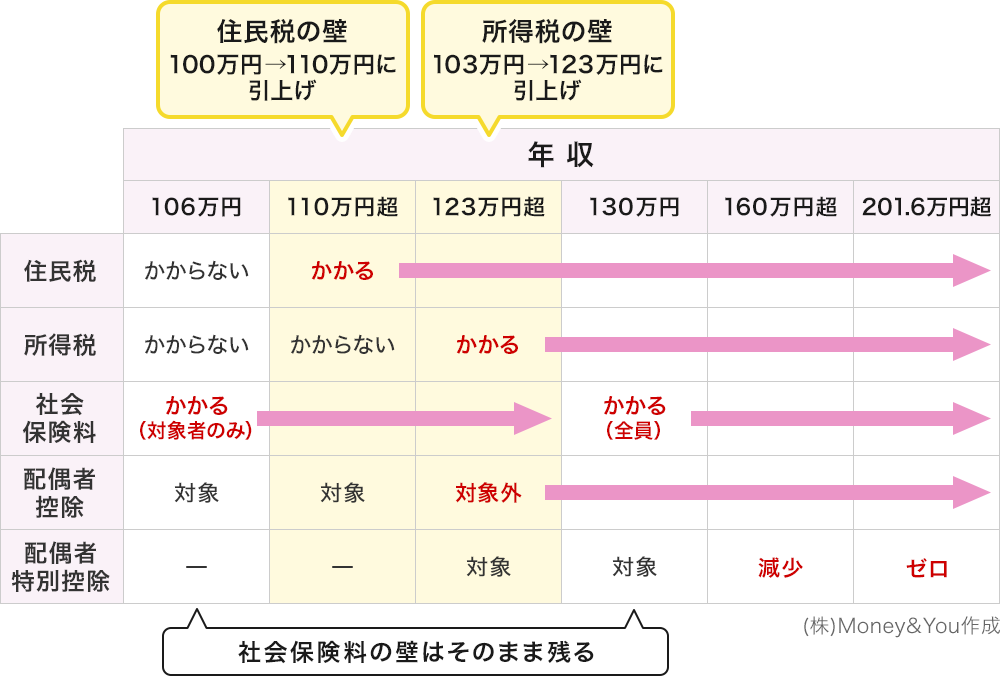

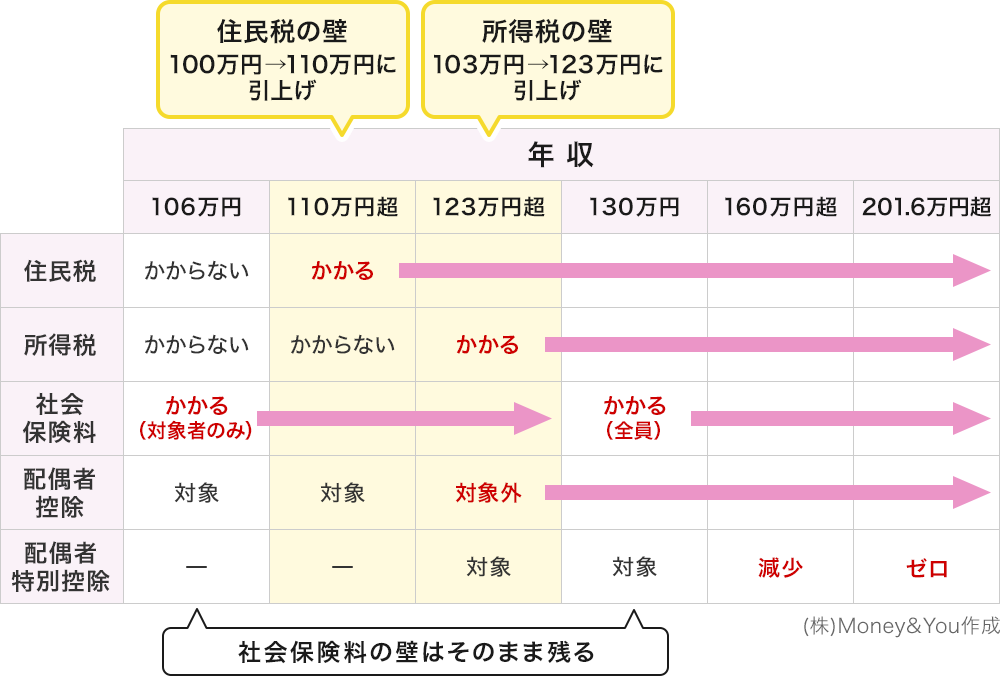

社会保険上の壁はどうなる?

上記の試算で、妻の税金は住民税の5,000円だけでした。年収の壁のうち、税法上の壁である103万円の壁が123万円の壁に引上げられることで、所得税はかからなくなります。しかし、社会保険料が18万円かかります。

実は、特に手取りに大きく関係するのが「社会保険上の壁」です。被扶養者がこの壁を超えると、健康保険と厚生年金保険の保険料の支払いが発生します。

2025年、税法上の壁は引上げになっていますが、社会保険上の壁はそのまま残っています。

<年収の壁の種類と変更点>

社会保険上の壁には、106万円の壁と130万円の壁があります。

106万円の壁

年収が106万円の壁を超えた場合、次の5つの条件をすべて満たすと、社会保険料の支払いが発生します。

①所定労働時間が週20時間以上

②月額賃金が8.8万円(年収約106万円)以上

③雇用期間が2カ月を超える見込み

④学生でない

⑤勤務先が従業員数51人以上(または50人以下でも労使合意のある会社)

「106万円」は交通費を含まず、毎月支払われる給与(所定内給与)だけで計算します。

なお、厚生労働省は、「月額賃金が8.8万円以上」(106万円の壁)を撤廃することを検討しています。審議会で了承済みですので、実現の可能性は高いでしょう。

2026年10月には「年収106万円以上」という賃金の要件、2027年10月には「従業員51人以上」という企業規模の要件を撤廃する想定です。これにより、新たにおよそ200万人が厚生年金の加入対象になる見込みです。

130万円の壁

106万円の壁の条件を満たさない場合でも、年収が130万円の壁を超えると、原則すべての人が扶養から外れて、自分で社会保険料を支払うことになります。「130万円」には給与だけでなく、交通費・残業代・ボーナスといった金額も含みます。

自らの勤務先の社会保険に入るケースと、国民年金・国民健康保険に入るケースがありますが、いずれにせよ社会保険料の負担が生じます。

社会保険に加入して働くと、老後には老齢厚生年金がもらえますので、年金額が増えます。老齢厚生年金の額は厚生年金加入中の給与や加入期間などによって異なります。しかし、手取りはその分減ることになります。

生活にも直結する話ですので、ぜひ今後の動向をチェックしていただければと思います。

- 本ページは2025年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

オススメ

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る