源泉徴収票に「控除外額」があれば「不足額給付」がもらえる?

気になる記事はお使いのデバイスでブックマーク登録できます

【この記事を読んでわかること】

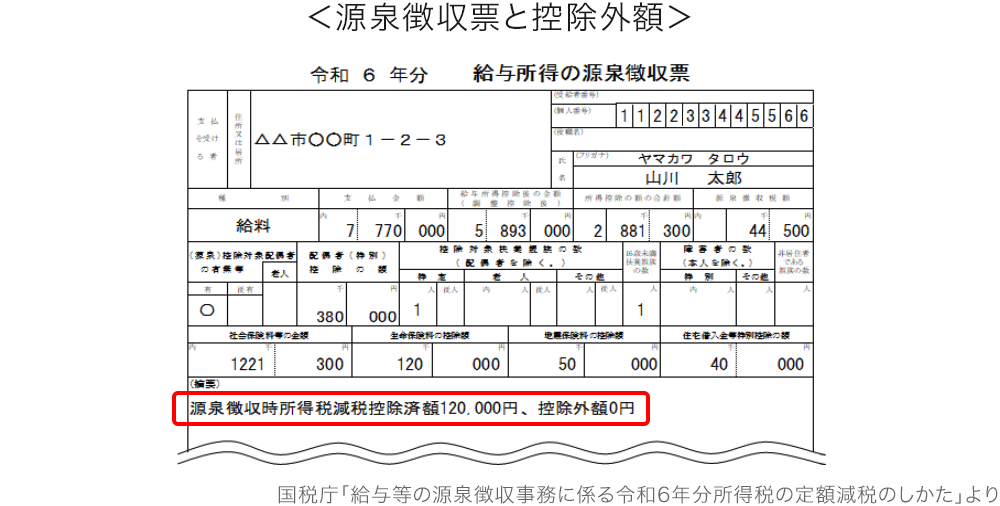

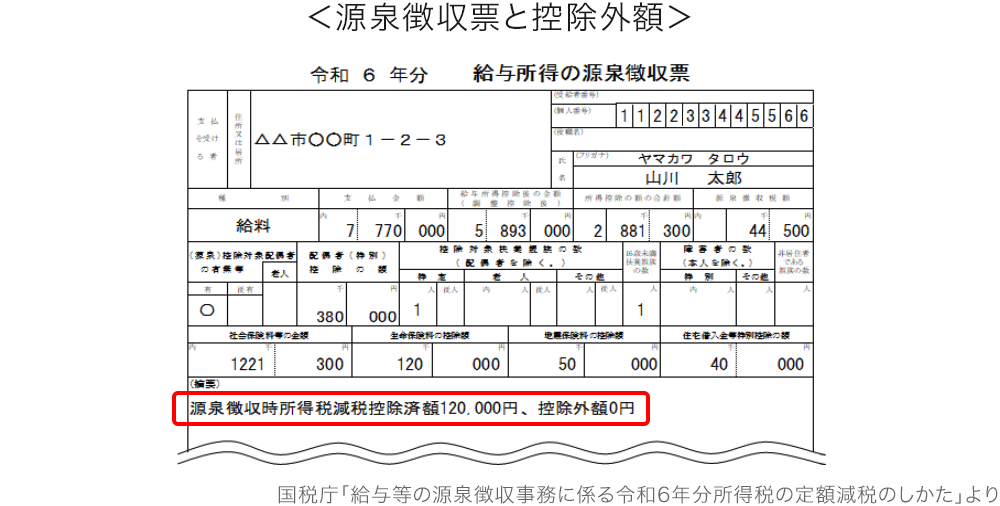

- 2024年分の源泉徴収票は例年と違い、定額減税された金額を示す「源泉徴収時所得税減税控除済額」とまだ減税されていない金額を示す「控除外額」が記載されている

- 控除外額がゼロでなければ、不足額給付がもらえる可能性がある

- 「2023年よりも2024年の収入が減ってしまった方」「2024年中に子どもが生まれた方」「2023年は所得がなく、2024年に就職して所得が発生した方」なども不足額給付がもらえる可能性がある

2024年に定額減税が実施されました。すでに減税されたという方も多いでしょう。しかし、人によっては2025年にも「不足額給付」という定額減税に関わる給付が受けられる場合があります。

不足額給付がもらえるかを知るために最初に確認したいのが、源泉徴収票です。今回は、源泉徴収票から不足額給付がもらえるかを確認する方法と、不足額給付の仕組みを解説します。

源泉徴収票、チェックしていますか?

源泉徴収票は、自分の1年間の給与や賞与などの総額や納めた所得税などが記載されている書類です。会社に勤め給与をもらっているならば、勤め先から12月頃に「給与所得の源泉徴収票」を受取っているはずです。

上記は給与所得の源泉徴収票のサンプルです。給与の支払金額から、給与所得控除や所得控除といった制度で所得を差引いた「課税所得」に、所得税率を掛けてさらに一定の控除額を差引くことで、所得税の金額(源泉徴収税額)がわかります。

2024年分(令和6年分)の源泉徴収票には、例年にはない記述があります。それは、(摘要)の欄にある「源泉徴収時所得税減税控除済額」と「控除外額」です。

源泉徴収時所得税減税控除済額は、定額減税によって2024年6月から12月までの間に減税された所得税の金額です。対する控除外額は、減税しきれなかった所得税の金額です。

定額減税では1人あたり3万円、所得税が減税できます。また、税金を納める方に同一生計配偶者や扶養親族がいる場合には、その人の分も含めて所得税の減税が受けられます。

サンプルの源泉徴収票には「源泉徴収時所得税減税控除済額120,000円 控除外額0円」とありますので、4人分(3万円×4人)の所得税の定額減税がすべて受けられていることがわかります(なお、この源泉徴収票の家族は、たとえば「本人(山川太郎さん)・扶養している妻・大学生の子・中学生の子の4人家族」のようなイメージです)。

不足額給付とは?

サンプルの世帯では所得税の定額減税をすべて受けられましたが、そうならないケースもあります。なぜなら、定額減税では本来納める税金以上には減税されないからです。不足額給付を理解するために、定額減税をおさらいしておきましょう。

≫関連コラム

定額減税・給付金 目安となる年収はいくら?

定額減税は、1人あたり所得税3万円、住民税1万円、計4万円の減税が受けられる仕組みです。このうち、所得税の定額減税は、給与から源泉徴収されている所得税を直接減らすことができます。

所得税の定額減税では、2024年6月から12月の7カ月間に1人あたり3万円分を差引きます。しかし、そもそも納める所得税が少ない場合や、扶養している家族が多くて定額減税の金額が多い場合には、税金から定額減税の分が引ききれないこともありえます。すると、定額減税の恩恵が少なくなってしまうことが考えられます。

そうした方も速やかに支援するために、「調整給付」という給付金の仕組みが用意されています。

≫関連コラム

定額減税の調整給付とは?手続きが必要な人がいるって本当?対象者は?

調整給付には、「当初給付」と「不足額給付」の2種類があります。

当初給付では、「2023年の所得や控除の状況」に基づき、定額減税で引ききれない金額があると見込まれる場合に、先にその分が給付金として支給されました。

上記で紹介した山川太郎さんが2024年6月から12月までに納める所得税が仮に9万5,000円だったとしたら、12万円から9万円を引いた3万円がまだ減税しきれていません。この3万円分が給付金として支払われたのです。

なお、当初給付は1万円未満を切り上げて支払いますので、たとえば減税できていない金額が2万5,000円なら3万円が支払われました。

当初給付はあくまで「2023年の所得や控除の状況」をもとに行なっているため、本来の「2024年の所得や控除の状況」とは異なる場合が多いでしょう。それによって、当初給付の金額に過不足が生じる可能性があるのです。

ここで登場するのが不足額給付です。不足額給付は、「当初給付が少なかった」という場合に支給される給付金です。

不足額給付の金額の計算には前述の源泉徴収票の控除外額が用いられます。そのため、控除外額が0円でない方は、不足額給付がもらえる可能性があるというわけです。なお、必ずしも控除外額の金額=不足額給付の金額となるとは限りません。

不足額給付の対象者は他にもいる

不足額給付の対象者となりえる方は、他にもいます。

2023年よりも2024年の収入が減ってしまった方

2023年よりも2024年の収入が減り、2024年の実績の所得税額が2023年の推計の所得税額よりも少ない場合、その差額が不足額給付として支給される可能性があります。

たとえば世帯主・配偶者・子ども1人の3人世帯で

- 2023年の推計所得税額 6万円

- 定額減税可能額 9万円

の場合、調整給付として3万円が支払われました。

しかし、2024年の収入が減ったことで、

- 2024年の実績所得税額 4万5,000円

- 定額減税可能額 9万円

となった場合、調整給付は本来4万5,000円必要だったことになります。

この場合、差額として2万円が不足額給付として給付されます。

なお、不足額給付の1万円未満の端数は切り上げになりますので、本来であれば1万5,000円ですが2万円が給付されます。

2024年中に子どもが生まれた方

2024年中に子どもが生まれた場合、扶養家族が1人増えることで所得税の定額減税額が3万円増えます。その分が不足額給付として支給される可能性があります。

たとえば、世帯主と配偶者と子ども1人の3人世帯で

- 2023年の推計所得税額 6万円

- 定額減税可能額 9万円

の場合、調整給付として3万円が支払われました。

しかし、2024年に子どもが生まれたことで、

- 2024年の実績所得税額 6万円

- 定額減税可能額 12万円

となった場合、調整給付は本来6万円必要だったことになります。

この場合、差額として3万円が不足額給付として給付されます。

2023年は所得がなく、2024年に就職して所得が発生した方

2023年は学生で収入がなかったものの、2024年に就職して社会人になったという場合には、2024年の所得税から定額減税が行われます。

たとえば、2023年は学生だったので

- 2023年の推計所得税額 0円

- 定額減税可能額 0円

だとすると、定額減税の対象外ですので、調整給付も0円です。

しかし、2024年に社会人となり

- 2024年の実績所得税額 6万円

となった場合には、3万円が定額減税されます。

また、2023年の所得がないことから2024年度分の住民税がゼロなので、住民税分の定額減税(1万円)を差引くことができないため、住民税分の1万円が不足額給付として給付されます。

不足額給付はいつ支給される?

不足額給付が実施されるのは、2024年分の所得税の金額が確定してからです。自治体のウェブサイトなどをみると、不足額給付の支給対象者の確認作業ができるようになるのが2025年6月以降となる見込みと紹介されています。「現段階でお問い合わせをいただいても何もお答えできません」などと書かれていることも多く、本稿執筆時点(2025年4月7日)では詳細はまだわかりません。

不足額給付の対象となる方には、お住まいの自治体から「支給のお知らせ」「確認書」といった書類が届く予定です。具体的な手続きもまだはっきりしないのですが、それを利用して手続きすることで、2025年8月ごろには支給されるものと考えられます。

したがって、お住まいの自治体からの案内を見逃さないようにしていただき、もしも書類が届いたら忘れずに手続きをしていただくのがよいでしょう。また、自分が対象なのかがわからなかったら、自治体に問い合わせてみることをおすすめします。

- 本ページは2025年4月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

オススメ

頼藤 太希

経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日テレ「カズレーザーと学ぶ。(※現在は放送終了)」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会 認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(@yorifujitaiki)

頼藤 太希のプロフィールを見る