【この記事を読んでわかること】

- 円安、インフレ、外国人投資家からの注目、PBR1倍割れ問題解消の動きなどで日本株が上昇

- 米国株もインフレ期待等で、ハイテク株を筆頭に年初から上昇。

- 足元では、米国をはじめとする世界的な金利高、そして金利高の長期化により、景気後退が意識され、警戒感は高まっている状況

2023年前半を振り返ると、日本株を中心に株価上昇を続けてきました。株価が上昇しているフェーズは押し並べて、投資に興味を持ち、投資を始める人が増えていきます。

2024年から新NISAが開始されることも、国民の投資への意識を後押ししているように思います。

さて、今回は2023年の相場を振り返り、その中で売れたファンドにはどんなものがあるのかをご紹介します。人気商品が必ずしも投資すべき商品ということではありませんが、投資行動のご参考にはなるかもしれません。

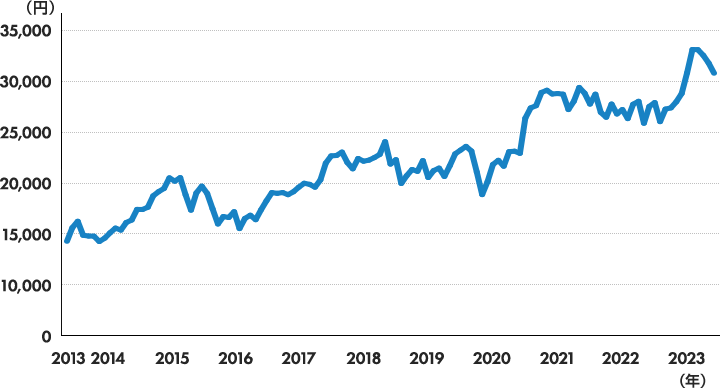

2023年の振り返り①日経平均が最高値を更新

年初から6月までの半年で日経平均は約20%上昇しました。

コロナ後、経済活動再開への期待、円安による日本株の割安感、賃上げ機運によるインフレ期待等で日本株が上昇につながっています。

米国の超有名な投資家「ウォーレン・バフェット」が日本の5大商社へ投資したことも話題になり、日本株への注目が集まったことも大きいでしょう。

日経平均株価推移

(2013年10月~2023年10月)

日経平均プロファイルより

また、日本株は長らく「PBR1倍割れ」問題が指摘されていましたが、この解消に向けた企業の動きも株価上昇に大きく弾みをつけました。

PBRとは、Price-Book value-Ratioの略で、日本語では株価純資産倍率と呼びます。

「時価総額÷純資産総額」で算出される指標ですが、PBRが1倍を割れているということは「時価総額が企業の純資産(本来の価値)よりも低い」状態になっていることを意味します。

2023年3月31日、東京証券取引所はPBR1倍割れの銘柄に対して「企業価値の向上」や「資本効率の向上」に向けた改善策を要請しました。

これにより、4月以降、PBRを改善するために、各社増配や自己株式の取得などを通じて、株価が上がってきているということに繋がっているわけです。

対する、米国株もインフレ期待等で、ハイテク株を筆頭に年初から上昇しました。

2023年が始まる前は、景気後退への懸念により悲観的でしたが、予想に反して上昇しています。

しかし、足元では、米国をはじめとする世界的な金利高、そして金利高の長期化により、景気後退が意識されて、株価下落がみてとれます。歴史的に見ても、高水準の金利状況の中で、株価も高い状況が続くとは考えにくくもあり、警戒感は高まっている状況です。

日本経済が堅調に快復していても、米国株が下がれば、日本株含め世界株も下がるという関係にあります。

「短期的に上がった、下がった」で投資はせずに、時間を味方につける「長期」「積立」「分散」投資を淡々と続けるのが、堅実にお金を増やすポイントです。

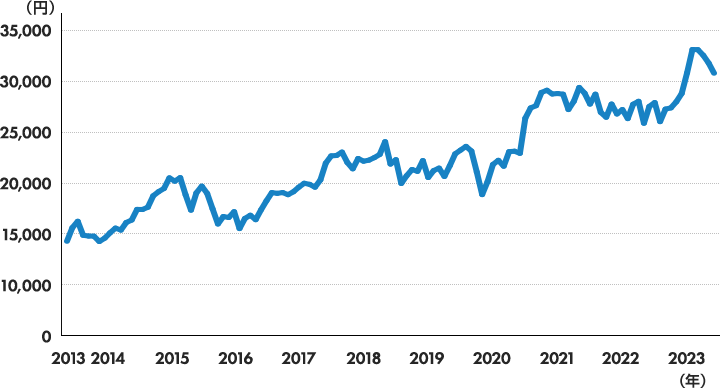

2023年の振り返り②今後も円安傾向は続く見通し

年初では130円を切る場面もあった米ドル円が、秋には1ドル=150円水準になっています。

<米ドル/円_過去3年のチャート>※2023年11月時点

(著作権等の知的財産権その他一切の権利はウエルスアドバイザー株式会社、およびSBI リクイディティ・マーケット株式会社に帰属)

為替レートはさまざまな要因で変動しますが、「ドル高・円安」という状況になっている主な要因は円金利とドル金利の金利差によるものです。

ドル金利は5%を超える水準を維持し、年内に1回の利上げを示唆しています。

円金利は、日銀が金融緩和政策の現状維持を発表しているように、金利は超低金利水準です。投資家にとっては、安全性を担保しつつ、より金利の高い通貨で運用したいという需要が高いため、ドルの通貨価値が上がり、円の通貨価値が下がるということが起こります。

そもそも金利を上げている理由は、急激なインフレを抑えるためです。日本もいずれ、金利上昇のフェーズが訪れるのでしょうが、それがいつになるのかは現時点ではわかりません。

日銀の動向に注目です。

ドル高・円安に主要因が金利差であることを考えると、今後も円安傾向は続く見通しです。

外国資産に投資している場合、購入時点よりも円安であると、値上がり益が得られます。

為替レートの視点から考えても、相対的に価値の低い円資産を持っているよりは、外国資産を持つ意義は強いといえます。

2023年の人気ファンドは?

2023年を振り返ってきた通り、2023年は押し並べて、日本株も米国株も好調だったことがわかりました。そうした状況が投資行動にも影響を与えることでしょう。

実際にイオン銀行の投資信託の販売実績を見ると、影響があったことが見て取れます。

以下は、2023年1月1日から8月31日までの集計データです。

▼イオン銀行の2023年販売件数(一般NISAのみ)

第1位:iFree S&P500

第2位:日経225ノーロードオープン

第3位:ダイワJ-REITオープン

第4位:SBI日本株4.3ブル

第5位:iFree 日経225

▼イオン銀行の2023年販売件数(つみたてNISAのみ)

第1位:iFree S&P500

第2位:iFree 8資産バランス

第3位:iFree 日経225

第4位:iFree 外国株式H無し

第5位:ひふみプラス

▼イオン銀行の2023年販売件数(オール)

第1位:iFree S&P500

第2位:日経225ノーロードオープン

第3位:iFree 日経225

第4位:iFree 8資産バランス

第5位:iFree 外国株式H無し

このランキングを見て、ランクインした商品を買おうと飛びつくのはご法度です。

マーケットには良い時も悪い時もあるのが常です。

長い目で見て、大きく成長しそうな資産に投資することが大切です。たまたま株価の調子が良かったから投資するのではギャンブルと同じ。日本の企業や経済の将来はどうなるのか、米国はどうなるのか、世界はどうなるのか、株以外の債券や不動産などの資産はどうなるのかと考え、そうした将来の状況・リスクに備えながら淡々と投資するのが重要です。

「iFree 8資産バランス」がランクインしているのは興味深いです。

この商品は、国内・先進国・新興国の株と債券、国内外のリート(不動産投資信託)計8資産に均等に投資する投資信託です。

意外と多くの方が、株だけへの投資だと不安を感じ、値下がりリスクに備えながら堅実に増やすために、債券や不動産にも分散投資して備えようという、投資行動が見て取れます。

読者のみなさんも参考にできるのではと思います。

2024年から投資を始める皆様へ

2024年は新NISAが始まるということもあり、投資を始めるタイミングとしてはまたとない機会です。投資は大きな金額から始めないといけないものではありません。少額から、家計に無理のない範囲で投資スタートして構いません。ぜひ、まずは1歩を踏み出してみましょう。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

あわせてよく読まれている記事

金投資はどうやってはじめる?おすすめの投資方法は?

若いうちに必要なのは「金融資産への投資」or「経験への投資」

外貨預金とは?為替だけではない金利の魅力

2023年の売れたファンドは?相場の振り返りを実施【年末年始特集】

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る