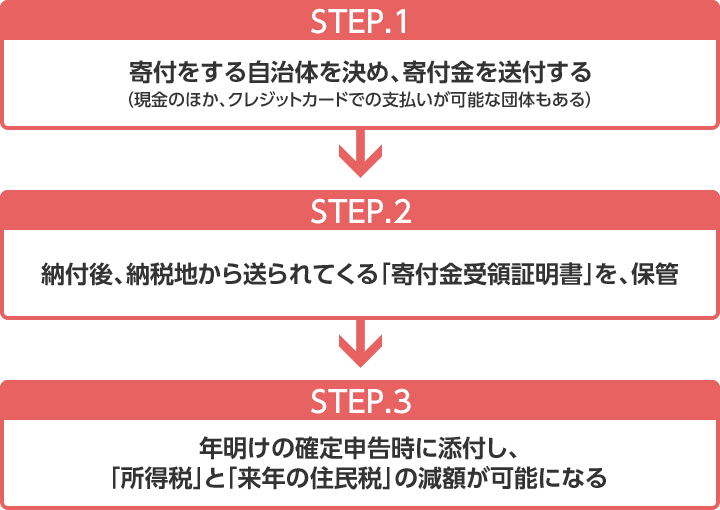

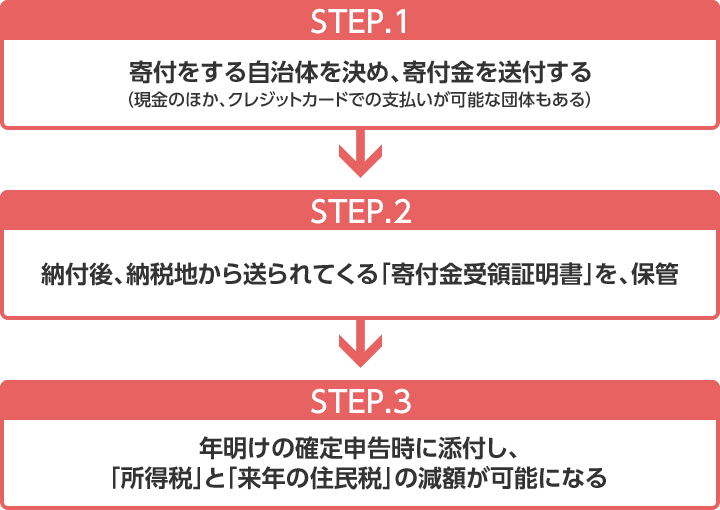

ふるさと納税の手続きの流れ

節税に必要な手続きは、以下のとおりです。

とてもカンタンですね。

「私はこれだけ〇〇町・〇〇市(自治体)へ寄付をしましたので、その分税金を安くしてください。」と、申告をするわけです。みなさんが申請をしないと当然、税金が勝手に安くなるという事などありません。

Step1ではクレジットカードが使える団体だと、ポイントが貯まっておトクに寄付を行えるでしょう。送金がキャッシュレスで、スムーズに行える事もメリットのひとつです。

ふるさと納税の目的の一つとされている「返礼品」ですが、自治体や返礼品によって、届けられる期間、また使用できる期間などは様々ですので、よく確認してから選択しましょう。

Step2の「寄付金受領証明書」ですが、Step1の商品とは別便で届けられることが多いので、確認、保管することを忘れないように注意しましょう。寄付金の納付後、約2ヵ月後を目安に届きます。

Step3は最も忘れてはいけない項目です。先に述べたとおり、確定申告をしなければ、節税にはなりません。ただし、ワンストップ特例を活用すれば、確定申告を省略できます。

いくらでも節税できるわけではないので、注意

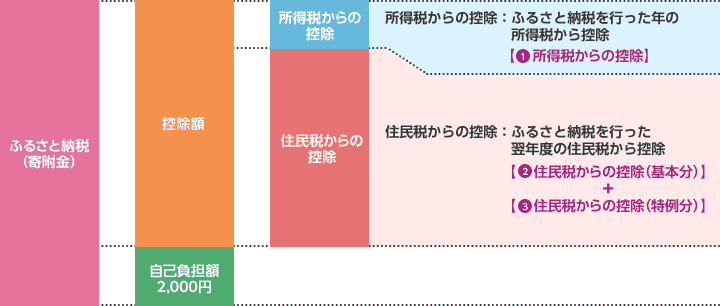

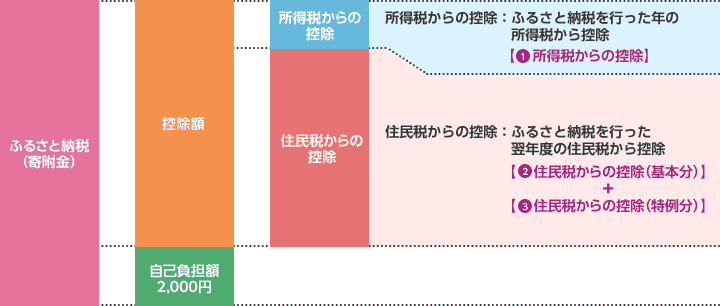

自己負担額2,000円を除いた全額が、所得税・住民税から控除されます。ただし年収や家族構成などにより控除上限額が異なりますので注意が必要です。

所得額を下げたい一心で、いくらでもふるさと納税をして節税効果がある、というわけではないんです。以下のウェブサイトから簡単に上限額が計算できます。事前に調べておくと安心ですね。

ちなみに、所得税は申告年度の分が、住民税は翌年度の分が対象になり、それぞれ税金を節税する事ができます。「寄付金控除」という名目で控除されますが、「税額控除」になりますので、納める予定の所得税・住民税から直接減らすことができます。

会社員・公務員は「ワンストップ特例」を活用すれば確定申告不要

企業にお勤めの人で、源泉徴収を行われている方は「ワンストップ特例」が活用できます。この特例は確定申告をせずに、ふるさと納税の申告を完了させることができるものです。活用できる人の条件は、次のとおりです。

- 寄付する団体が、5つ以下

- 確定申告が不要な人であること

ワンストップ特例を利用する人は、寄付先の団体へ「申告特例申請書」と本人確認書類を送付することで、手続きが完了します。

ワンストップ特例を活用する場合の注意点

前項の「ワンストップ特例が可能な条件②」を、再度確認してください。

この条件に当てはまらない「確定申告が必要な人」とは、どんな人のことでしょうか。

いくつか考えられますが、例えば

- 2か所以上からの、収入源がある人

- 給与収入が2,000万円以上ある人

- 住宅ローン控除申告(初年度)で、確定申告が必須の人

- セルフメディケーション税制や医療費控除の活用する人

この様に本来、確定申告が「必要」という人はそもそもワンストップ特例を活用することはできないのです。仮に申告特例申請書等を、納税地へ送付しても「無効」となり、残念ですが減税効果はありません。よって、自分でふるさと納税の確定申告をすることになります。 また、申告特例申請書を送付した後に、住所変更や氏名変更など、申請書の内容に変更が生じた場合は、翌年の1月10日までに、ふるさと納税の寄付先自治体へ、その旨を知らせる必要があります。

今回のまとめ

- 基本は「確定申告」で申請を行う。

- 「確定申告が不要な人」であれば、「ワンストップ特例」を活用することで、確定申告を省略できる。

- もし「確定申告が必要な人」なのに「ワンストップ特例」をしても、無効となるので、確定申告が必要。

- 本ページは2017年10月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

佐々木 愛子

ファイナンシャルプランナー(AFP)

国内外の保険会社で8年以上営業、証券IFAを経験後、リーマンショック後の超低金利時代、リテール営業を中心に500世帯以上と契約を結ぶ。FPとして10代のうちから金融、経済について学ぶ大切さを訴え活動中。FP Cafe登録パートナー。

佐々木 愛子のプロフィールを見る