そもそも「iDeCo」ってなに?

iDeCoは、自分で出した掛金を投資信託・定期預金・保険といった商品で運用し、その成果を60歳以降に受け取る制度です。

iDeCoのメリットは、掛金の拠出時・運用時・受取時の3つのタイミングで税制優遇が受けられることにあります。

- 拠出時:掛金が全額所得控除できるので、毎年の所得税や住民税が減らせる

- 運用時:利益に税金がかからないので、効率よくお金を増やせる

- 受取時:「退職所得控除」「公的年金等控除」で税金の負担が減らせる

つまり、iDeCoを利用することで、税金を減らしながら老後資金を効率よく増やせる、というわけです。

そもそも「ふるさと納税」ってなに?

ふるさと納税は「納税」という名前がついていますが、実際には「寄附」をする制度です。自分が選んだ自治体に寄附をすることで、2000円を超える金額を所得税や住民税から控除できます。

ふるさと納税は節税の制度ではありません。ふるさと納税をしてもしなくても、納める税金は変わりません。ふるさと納税がお得と言われている所以は、返礼品がもらえる点にあります。

寄附をすることで寄附先の自治体から食料品・雑貨・日用品といったお礼の品(返礼品)を受け取れます。なお、返礼品は寄附額の3割相当までとなっています。

ただ、寄附した分すべてが控除できるわけではありません。ふるさと納税で自己負担額が2,000円になる金額には上限額があり、年収や家族構成により異なります。

ふるさと納税の上限額の目安

(単位:円)

寄付した 本人の年収 |

独身又は 共働き |

共働き +子1人 (高校生) |

共働き +子1人 (大学生) |

夫婦 +子1人 (大学生) |

共働き+子2人 高校生) |

夫婦+子2人 高校生) |

|---|---|---|---|---|---|---|

| 300万円 | 28,000 | 19,000 | 15,000 | 11,000 | 7,000 | - |

| 400万円 | 43,000 | 33,000 | 29,000 | 25,000 | 21,000 | 12,000 |

| 500万円 | 62,000 | 49,000 | 44,000 | 40,000 | 36,000 | 28,000 |

| 600万円 | 77,000 | 69,000 | 66,000 | 60,000 | 57,000 | 43,000 |

| 700万円 | 109,000 | 86,000 | 83,000 | 78,000 | 75,000 | 66,000 |

- 給与収入のみ、住宅ローン控除を受けていない方の場合

(株)Money&You作成

ふるさと納税の自己負担の上限額は、年収や家族構成で異なります。

たとえば、年収400万円で独身または共働きの場合には、4万3,000円までの寄附であれば自己負担2,000円で済む、というわけです。

上限額を超えてもふるさと納税で寄附すること自体はできますが、所得税や住民税の控除は受けられません。

ふるさと納税のポータルサイトなどにある上限額のシミュレーションを利用して、自分のふるさと納税の上限額を確認しておきましょう。

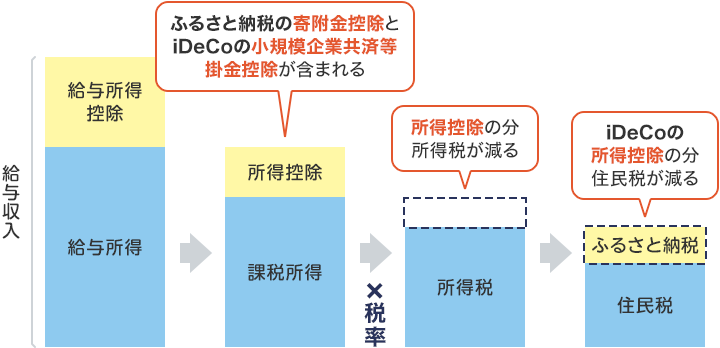

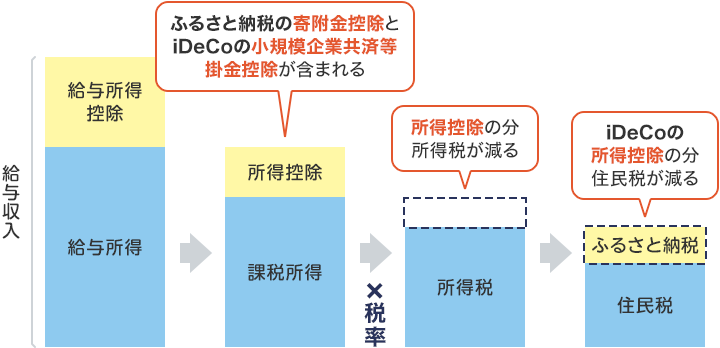

iDeCoとふるさと納税、併用するとどのように税金が減る?

それでは、iDeCoとふるさと納税を併用した場合に、税金が減る流れをチェックしましょう。

iDeCoとふるさと納税を併用すると?

- 所得控除として「ふるさと納税の寄附金額」と「iDeCoの掛金」が控除

- 課税所得が確定し、所得税・住民税が確定

- 住民税からふるさと納税の寄附金額が税額控除

(株)Money&You作成

所得税・住民税は、毎年の給与収入から、

①給与所得控除(サラリーマンの経費のようなもの)

②所得控除(個人の事情を税金に反映させるもの)

を引いて課税所得を計算し、それに税率をかけて算出します。

さらに、

③税額控除(所得税や住民税を直接差し引くもの)

で所得税や住民税を減らすことができます。

ふるさと納税とiDeCoを併用すると、所得控除として「ふるさと納税の寄附金」(寄附金控除)と「iDeCoの掛金」(小規模企業共済等掛金控除)を差し引くことができます。これによって課税所得が減りますので、所得税の金額も所得控除の分だけ減ります。また、住民税からはふるさと納税の寄附金額を税額控除で減らすことができます。

先に紹介したふるさと納税の自己負担が2,000円で済む上限額の目安は、課税所得を元にして計算されているため、課税所得が高いほど、上限額も多くなります。しかし、iDeCoとふるさと納税を併用すると、iDeCoの所得控除によって課税所得が減ります。それによって、ふるさと納税の上限額が減ってしまう、というわけです。

iDeCoとふるさと納税の併用時の上限額は?

では、iDeCoとふるさと納税を併用した場合、上限額はどう変わるのでしょうか。

iDeCoとふるさと納税を併用した場合の上限額目安

(単位:円)

| 寄付した 本人の年収 |

独身又は 共働き |

iDeCo 月1万2000 円 |

iDeCo 月2万3000 円 |

|---|---|---|---|

| 300万円 | 28,000 | 24,000 | 21,000 |

| 400万円 | 43,000 | 38,000 | 35,000 |

| 500万円 | 62,000 | 57,000 | 54,000 |

| 600万円 | 77,000 | 73,000 | 70,000 |

| 700万円 | 109,000 | 104,000 | 100,000 |

| 共働き +子1人 (高校生) |

iDeCo 月1万2000円 |

iDeCo 月2万3000円 |

|---|---|---|

| 19,000 | 16,000 | 13,000 |

| 33,000 | 30,000 | 27,000 |

| 49,000 | 45,000 | 42,000 |

| 69,000 |

65,000 | 62,000 |

| 86,000 |

82,000 |

79,000 |

(株)Money&You作成

例えば、年収400万円の独身または共働きの方で、iDeCoを利用していなかった場合のふるさと納税の上限額は4万3,000円です。それに対して、iDeCoの掛金を月2万3,000円(企業年金のない会社員のiDeCoの掛金上限)出す場合で3万5,000円に減ってしまいます。

このうち、2,000円は自己負担ですので、ふるさと納税で所得控除できる金額は

- iDeCoを利用していない場合:4万1,000円

- iDeCoの掛金が月2万3,000円の場合:3万3,000円

となります。8,000円の差が生じます。

これはつまり、8000円×30%=2400円分、iDeCoを利用すると、ふるさと納税では返礼品がもらえなくなることを意味します。

ということは、iDeCoとふるさと納税を併用するのは損なのでしょうか。

そんなことはありません。iDeCoとふるさと納税は、併用したほうがお得です。なぜなら、iDeCoではしっかりと節税ができるからです。

年収400万円の場合、所得税率は5%(住民税率は一律で10%)です。iDeCoに月2万3,000円(年間27万6,000円)の掛金を出すと、27万6,000円の所得控除が受けられるため、iDeCoで節税できる金額は、

27.6万円×5%=1万3,800円(所得税)

27.6万円×10%=2万7,600円(住民税)

合計4万1400円となります。

つまり、iDeCoとふるさと納税を併用すると、ふるさと納税の返礼品で損する分以上に、iDeCoで節税ができるのでお得になるということです。

iDeCoとふるさと納税を併用しても損にはならず、むしろ得です。

返礼品をもらい、お得に老後の資産形成を進めていきましょう。

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る