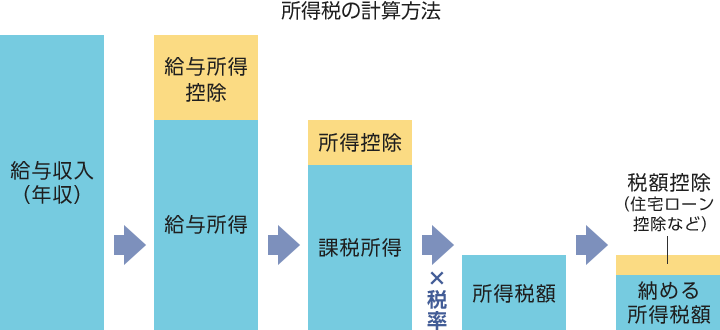

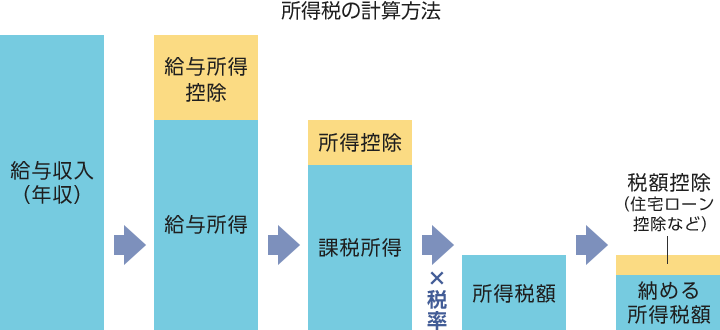

まずは、所得税を払っている仕組みを理解しよう

所得税額を計算するにあたり、実は「控除」と付く言葉が3回出てきます。

(1)給与所得控除

(2)所得控除

(3)税額控除

の3つの控除があります。「控除」とは難しい言葉ですが、「差引く」という意味です。

後ほど丁寧にひとつずつ解説しますので、今は全体像を把握してください。これらの控除があると、課税の対象となる金額から一定額を差引くことができるため、税金が少なくなるという仕組みです。

上図を計算式にすると以下の通りです。

所得税額の計算式

収入-必要経費(給与所得控除)=所得金額(給与所得)

所得金額-所得控除の合計額=課税総所得

課税総所得×税率(5%〜45%)-各税率の控除額=所得税額

所得税額-税額控除=納める所得税額

(1)「給与所得控除」とは、会社員・公務員に一律で認められている「みなし経費」のようなもので、収入の金額によって決められています。個人事業主の方が収入から必要経費を差引くのと同様、会社員・公務員の方も給与収入から給与所得控除を差引くことができるものです。

(2)「所得控除」とは、本人や家族の状況、災害や病気といった個人の事情によって、税の負担を軽くする制度です。所得控除は全部で14種類あります

所得のある全ての人が受けられる控除

- 基礎控除

家族を養っている人などを配慮した所得控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

個人の事情を考慮して税負担を軽くする所得控除

- 障害者控除

- 寡婦控除

- 寡夫控除

- 勤労学生控除

社会保障や寄附に関連した所得控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

病気になったり被災したりした人などの税負担を軽くする所得控除

- 医療費控除(医療費控除の特例:セルフメディケーション税制※)

- 雑損控除

- 「セルフメディケーション税制」は2017年から始まった、特定の医薬品等を購入した場合に受けられる所得控除です。

(3)「税額控除」とは、控除額をそのまま所得税から直接差引くことができる控除です。例えば、住宅ローン控除(住宅借入金等特別控除)がこれにあたります。

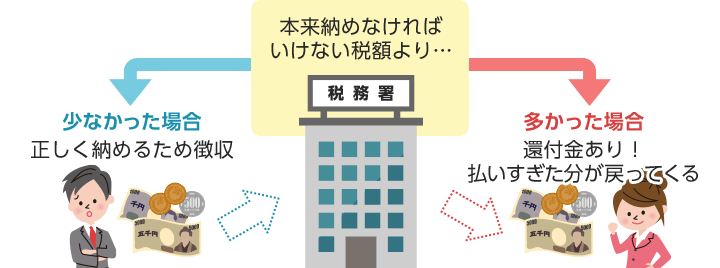

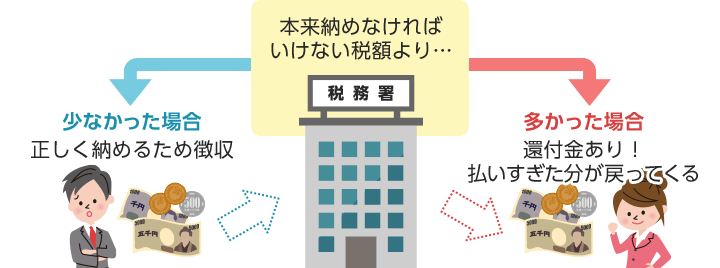

なぜ、年末調整するの?

私たちは、毎月の給料から所得税を支払っています。でも、この所得税の金額は、勤務先が前年度の所得や情報を元に概算で算出した金額なのです。

そこで、勤務先は個人から、適用される「所得控除」や「税額控除」の情報を集めることではじめて、正確な所得税額を算出できます。その正確な所得税額と、概算で給与天引きしていた所得税額との差額を調整するのが「年末調整」というわけです。

年末調整で完結できる「控除」は?

年末調整で完結できる控除を一覧で挙げておきます。

勤務先で把握している控除

- 基礎控除

- 社会保険料控除

「扶養控除等申告書」を提出することで完結する控除

- 配偶者控除

- 扶養控除

- 障害者控除

- 寡婦(寡夫)控除

- 勤労学生控除

「保険料控除申告書」と「各種控除証明書」を提出することで完結する控除

- 配偶者特別控除

- 小規模企業共済等掛金控除※

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除は、iDeCo(個人型確定拠出年金)で払い込んだ掛金全額を指します

「住宅借入金等特別控除申告書」と「住宅ローンの年末残高証明書」の提出が必要な控除

- 住宅ローン控除(住宅借入金等特別控除)※

- 2年目以降から。1年目は確定申告する必要があります

意外と知らない、年末調整で申告していない「控除」は?

知らない方もいらっしゃるかもしれませんが、実は以下のような場合も年末調整で控除ができます。

共働き世帯で、妻が産休・育休を取得した場合

共働き世帯で、妻が産休・育休を取得した場合、「配偶者控除」や「配偶者特別控除」が適用される可能性があります。98日間の産休を終え、そのあとは育休を取るのが一般的だと思います。育休中は、雇用保険から育児休業給付金が支払われますが、勤務先からは給与がもらえない会社が多いでしょう。2018年1月に、この「配偶者控除」「配偶者特別控除」が改正されました。詳しくは以下の記事を参考にしてみてください。

高齢の父母・祖父母などを養っている場合

高齢の父母・祖父母などを養っている場合は、「扶養控除」の対象となります。この場合、「老人扶養控除」として「48万円」の控除が認められています。老人扶養親族に該当するのは、その年の12月31日現在で70歳以上の人です。同居せず、仕送りなどをしているケースでも適用になります。

さらに、生計を一つにしていて、かつ、同居している場合には、さらに控除額が10万円上乗せになり「58万円」の控除が適用されます。日常的に同居していることが基本的な要件ですが、たとえば、長期で入院している場合なども適用になります。

まだ間に合う!控除を受けていなかった場合は、5年以内に「還付申告」

これらの控除のことを知らなかったので控除を受けていなかった場合も、5年以内であれば「還付申告」により、払いすぎた税金が返ってきます。

手続きは、「所得税の更正の請求書」という書類に必要事項を記入し、該当年の証明書を添付して、所轄の税務署に提出すればOKですが、詳しくは税務署や専門家に相談してみてください。

今回のまとめ

- 所得税額を計算する際、「給与所得控除」「所得控除」「税額控除」の3つの控除がある

- 所得控除は全部で14種類。

- 意外と知らない、年末調整で申告していない「控除」がある場合も

- 本ページは2023年4月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る