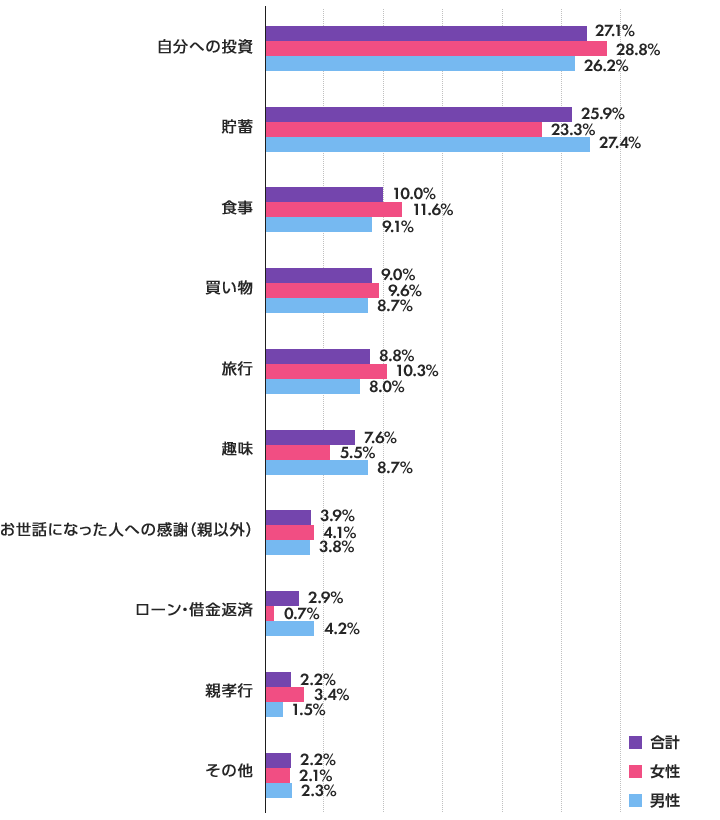

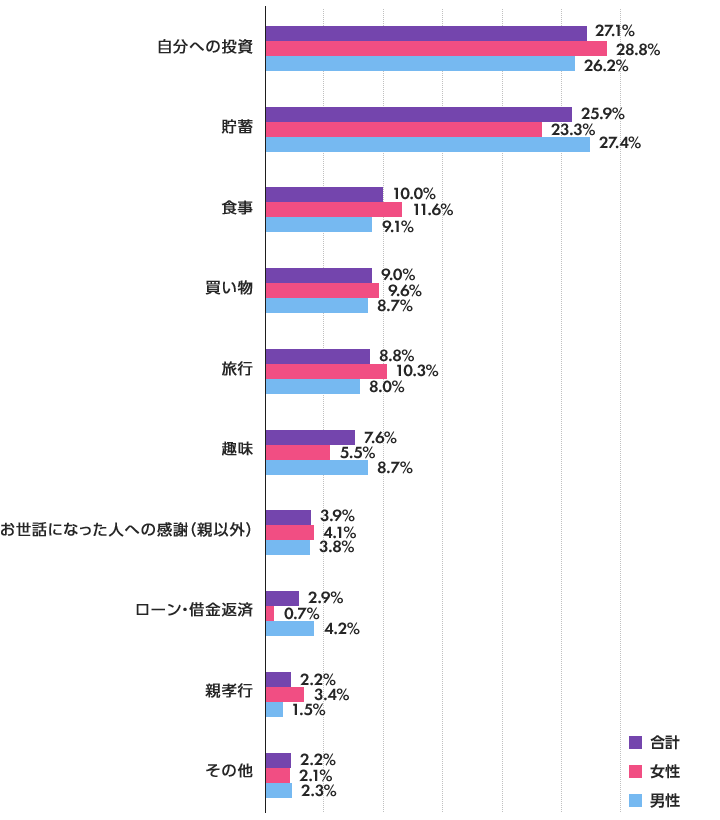

「初任給は何に使うべき?」…1位は「自分への投資」

旅行サイト「エアトリ」では、10代~70代の人を対象に、初任給の使い道についてアンケートを実施しました。(2019年3月5日~8日調べ)

「何に使うか」の調査を見てみたいと思います。

(平成最後の新社会人にアドバイスするならば、「初任給」は何に使うべきだと思いますか?(旅行サイトエアトリ調べ n=409 複数回答可))

驚いたのは、圧倒的多数で「自分への投資」「貯蓄」が1位と2位を占めていることです。

「自分への投資」の詳細についてのデータはありませんが、解釈するのであれば「資格の取得」や「スキルアップのための勉強」など、将来の自己形成につながるものであると考えます。上位2位を合計すると、先輩たちの半数以上が、目先の消費ではなく先々のために、お金を使うべきと答えていました。

自分で自分のお金を「何に」使うか、を意識づける機会として、初任給での計画は、その後の人生で大きく影響するでしょう。新社会人の皆さんは、お金に対するかかわり方を大きく決定づける、一つの機会だと認識してください。

【FPが勧める初任給の使い方】「年間」と「毎月」の支出分析

ここでFPとして、具体的にお給料の仕分けをアドバイスしましょう。

まず、自身の「支出」を項目ごとに割り出し、自分の生活の何にいくらかかっているのか、を「見える化」しましょう。

| 項目 | ひと月あたり支出額(円) |

|---|---|

| 食費 | 36,464 |

| 家賃関係 | 20,390 |

| 光熱費 | 12,091 |

| 家庭品費用 | 4,818 |

| 被服費 | 4,686 |

| 医療費 | 6,912 |

| 交通・通信費 | 17,977 |

| 教育・娯楽費 | 16,683 |

| 理美容等 | 13,576 |

| 使途不明金 | 60 |

| 交際費 | 16,142 |

| 仕送金 | 855 |

| 150,684 |

図:統計局データ 年間収入五分位階級別1世帯当たり1か月間の収入と支出(単身世帯)年間収入218万円~294万円階級より抜粋

ここで自分をごまかしてはいけません。お金をかけすぎていることがあったとしても、自分で選んで行っていることであれば納得できるでしょうし、改善の気持ちがあれば、改善策を計算して行えばよいだけです。筆者の個人的意見ですが、これらの整理整頓ができるかどうかは、仕事の評価にも影響しているでしょう。

厚生労働省の賃金構造基本統計調査結果によれば、令和元年の初任給は、大卒(男女平均)で21万200円です。ここから社会保険料や源泉徴収が引かれるので、手取りは17万円ほどでしょうか。

先の支出一覧はあくまでも平均なので、家賃の有無や奨学金返済の有無など、人によってさまざまな家計事情があると思います。いずれの場合でも、収入の中から上手くやりくりをする必要がありますが、1年、2年と毎年、この作業を繰り返すことで、自分の生活の変化にいち早く気が付き、お金の出入りを計画できることにより、将来に向けて明るい計画を立てることができますよ。

【FPが勧める初任給の使い方】できる範囲で、小口の積立投資を

さて、初任給の範囲では、家計のやりくりですでに大変な方もいるとは思いますが、多くの先輩方が「するべきだ」と答えたのか「自分への投資」です。

一般的な経済上の「投資」とは意味が異なり、自己研鑽の意味でしょうから、かける費用が高額である必要はないはずです。むしろ、長年に渡って「継続的」に研鑽を積むことに意義があるでしょうから、若いときに始めるメリットとして、じっくり腰を据えて始められる「少しハードルが高めの目標」こそ、チャレンジを始めてほしいと思います。

さて、2番目の「貯蓄」ですが、単にお金を銀行預金に預ける、という想像だけで終わってほしくないのが、FPの意見です。とはいえ、経験のない人が大半でしょう「株式投資」を、いきなり始めなさいとアドバイスするのも、抵抗があるかもしれせません。

読者の皆さんの多くは、「高額の出資は難しいし、リスクの高い投資は、敬遠したい」と思われるでしょう。でも大丈夫、そうゆう方だからこそ、オススメの方法があります、「積立投資」です。

積立でコツコツと資産を増やす方法であれば、大金が必要でもなければ、大きなリスクをはじめから背負う必要もありません。投資の勉強を完璧にこなし、万全の体制で挑む、というような気負いはまず必要ありませんから。(だからと言って、何も知識が要らない訳ではありませんよ。)

先ほどの家計の明細に、できれば毎月1万円~3万円で、定期的な投資資金を名目として入れてほしいところです。具体的には、

- つみたてNISA(積立NISA)に1万円~2万円

- さらに可能であれば、iDeCo(イデコ・個人型確定拠出年金)に1万円~2万円

口座引き落としで自動的に(言い換えれば強制的に)投資を行う環境を利用して、長期の運用期間でリスクの比較的低いこのふたつから初める事をオススメします。

つみたてNISAもiDeCoも、運用中にかかる税金(日本では運用益に約20%の税金がかかる)がかからない制度であり、資産形成するなら是非とも活用したい制度です。

つみたてNISAは、非課税運用期間が20年と長期ですので、じっくり腰をすえて運用することができます。またiDeCoと異なり、緊急時には(売却して)資金を引き出す事が出来ますので、所得税の負担もそれほど大きくない新社会人の皆さんであれば、優先順位としてはつみたてNISAからオススメします。

今回のまとめ

- 「平均」では、初任給の使い道は先輩も後輩も、「自分」が大切ということ

- 「これから」は、月々できる金額で「継続できる投資法」で、資産形成を始める

- 税制優遇であるつみたてNISAやiDeCoを積極的に活用する

- 本ページは2022年4月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

佐々木 愛子

ファイナンシャルプランナー(AFP)

国内外の保険会社で8年以上営業、証券IFAを経験後、リーマンショック後の超低金利時代、リテール営業を中心に500世帯以上と契約を結ぶ。FPとして10代のうちから金融、経済について学ぶ大切さを訴え活動中。FP Cafe登録パートナー。

佐々木 愛子のプロフィールを見る