住宅ローン返済と積立投資のシミュレーション

家を建てたり購入したりするとき、住宅ローンを借りる人がほとんどでしょう。しかし、住宅ローンを借りると利息がかかります。住宅ローンは、多くの場合30年〜35年といった長期間で返済を行うため、その分利息の負担も大きくなってしまいがちです。ですから、早めに住宅ローンを返済してしまいたいという気持ちは、よくわかります。

また、住宅ローンの完済が定年後になってしまう場合もあります。定年後、再雇用・再就職するといっても給料は現役時代より少なくなることが多いでしょう。年金生活を始めた場合はなおさらです。この場合も、住宅ローンを早く返してしまいたいと思うのではないでしょうか。

しかし、だからといって住宅ローンを短期間で返済できるならば、返済したほうがよいのかは考えどころです。今回は、「住宅ローンを優先して返済後に資産形成スタート」「住宅ローン返済と資産形成を並行して行う」の2つのパターンをシミュレーションしてみます。

2つのパターンではともに住宅ローンで3,000万円(固定金利・年1.45%)を借り入れ、元利均等返済で返済を行います。また、積立投資の運用利回りは年4%と仮定していますが、運用にはリスクがあり、必ずしも年4%の運用が続けられない可能性がある点にはご注意ください。

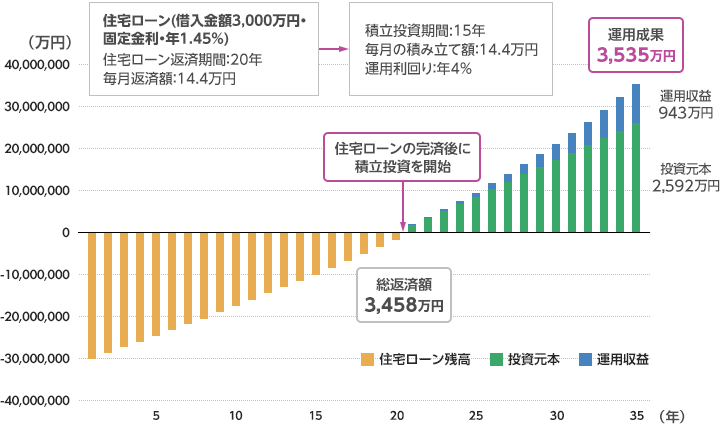

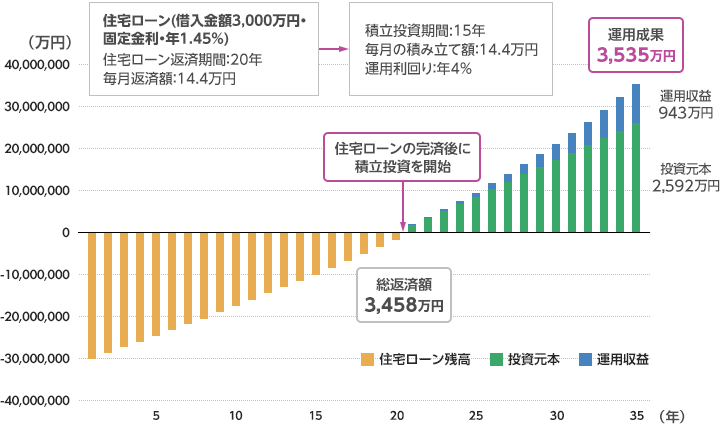

パターンA:住宅ローンを20年で完済。その後15年間積立投資した場合

(株)Money&You作成

(イオン銀行HPで算出)

3,000万円の住宅ローンを借り、20年で完済してから、15年間積立投資することを考えてみましょう。住宅ローンの毎月返済額は約14.4万円で、総返済額はおよそ3,458万円となる計算です。そして、住宅ローンの完済後はこれまで住宅ローンの返済に充てていた14.4万円を利用して積立投資を始めます。15年間にわたって年4%の運用利回りが得られた場合、投資元本と運用収益の合計となる運用成果は3,535万円になります。老後資金としてまとまった金額が用意できているように思えます。

では、35年にわたって住宅ローンの返済と積立投資を並行した場合はどうなるでしょうか。

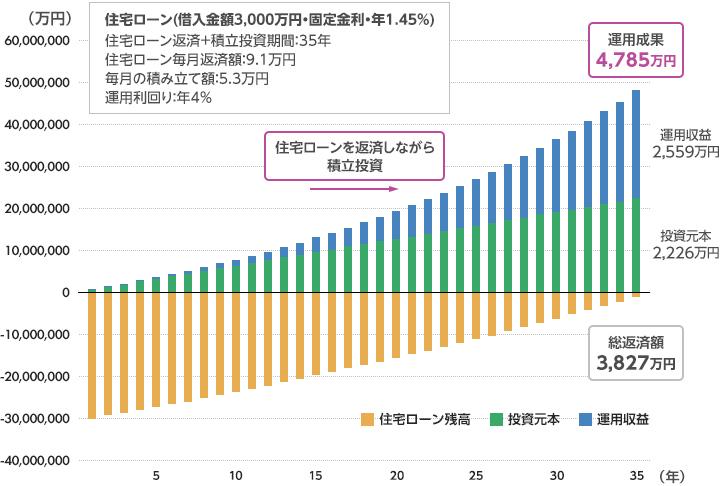

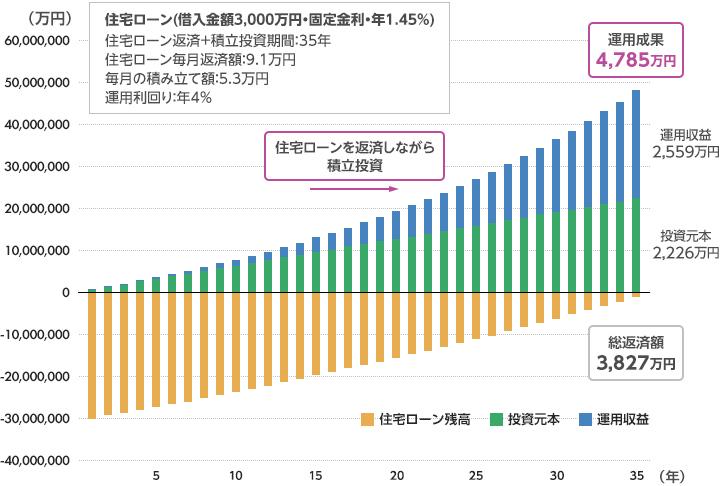

パターンB:住宅ローンの返済と積立投資を35年間並行して行なった場合

(株)Money&You作成

(イオン銀行HPで算出)

今回のシミュレーションの条件で3,000万円の住宅ローンを35年で返済する場合、毎月の返済額は約9.1万円、総返済額はおよそ3,827万円となる計算です。20年で返済するときよりも総返済額は増えますが、毎月の返済額については約5.3万円少なくなります。そこで、住宅ローンの返済と並行して、この5.3万円を利用して35年間積立投資を行います。年4%の運用利回りが得られた場合、住宅ローンの返済が終わる35年後の運用成果は4,785万円になっています。総返済額が増える分を考慮しても、パターンAよりも1,200万円以上も多くお金を用意することができました。

住宅ローンの返済計画と老後の資産形成は一緒に考えよう

パターンAもパターンBも、毎月必要な金額の合計は14.4万円と同じです。しかし、住宅ローンを早く返済することを優先するよりも、その資金の一部で積立投資をしたほうがより多くの資産形成に繋がる可能性が高いということがわかりました。

投資する時間が長いほど、複利効果は大きくなります。15年の積立投資よりも、35年の積立投資のほうが複利効果を大きく得られるため、資産を増やす可能性が高いことを示しています。

現状、住宅ローンの金利の水準は低い状態が続いています。その住宅ローンの金利よりも、資産運用でお金を増やせるならば、無理に住宅ローンを短期間で返済せず、資産運用を併用した方がよいでしょう。

もちろん、資産運用に元本保証はありません。運用にはリスクがあり、必ずしも年4%の運用が続けられない可能性がありますが、「15年」という期間よりも「35年」という期間の方が元本割れのリスクも低くなります。

値動きと上手く付き合いながら堅実に資産運用していくために、「長期」「積立」に加えて「分散」も徹底しましょう。

住宅ローン返済をゴールと考えるのではなく、返済後の資産形成までを視野に入れておくことで安心して老後を迎えることができるでしょう。

住宅ローン検討中の方、返済中の方はぜひ資産運用も取り入れよう

今回のまとめ

- 住宅ローンを短期間で返済できるだけの資産があっても、返済を急がず積立投資を併用したほうが大きな運用成果が得られる可能性がある

- 投資にはリスクもあるが、長期投資を続ければ複利効果が大きくなるため、住宅ローンの返済と併用するのがよい

- イオン銀行では投資信託の積立投資が可能。NISA・iDeCoといった税制優遇のある仕組みも活用できる

お申込みに際しては、以下の留意点を必ずご確認ください。

記事内のシミュレーションについて、固定金利相場の中央値1.5%に近いイオン銀行商品をもとに、金利は1.45%として算出しております。(2023年4月1日時点)

オススメ

頼藤 太希

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki

頼藤 太希のプロフィールを見る