円高・円安ってなに?どっちがお得なの?

気になる記事はお使いのデバイスでブックマーク登録できます

日本では預金利息に期待できない状況が続く中で、高金利が魅力的な外貨に興味を持つ人も多いのではないでしょうか。

とはいえ、これまで全く外貨の取引をしていなければ、最初の一歩は踏み出しにくいもの。

本記事では、そんな外貨初心者が知っておきたい「円高・円安」について、解説します。

円高・円安は通貨の人気投票

ニュース等でよく耳にする「円高・円安」。これは通貨の人気投票のことで、円を持つ方がよいと判断する人が多ければ円を買う人が増え、他の通貨より円の価値が高い=円高となります。

逆に円よりも他の通貨を持つ方がよいと判断する人が多ければ円を手放す人が増え、円の価値が下がる=円安となります。

円と他の通貨はシーソーのような関係です。つまり、どちらかの通貨が高くなれば、もう一方の通貨は下がるということです。

例えば、昨日1ドル200円だったものが今日150円になっていた場合は、昨日に比べて「円高・ドル安」になっています。昨日の時点では200円「も」出さないと1ドルに交換できなかったのに、今日は150円「だけ」で交換できるようになったので、円の価値が高くなったと考えます。少ない円でたくさんのドルに交換できることを「円高・ドル安」といい、反対に、たくさんの円を出しているのに少しのドルにしか交換することができない状況を「円安・ドル高」といいます。少し何かに置き換えて考えてみましょう。

関連情報

「円とドル」の関係を「円とキャベツ」に置き換えてみる

ドルをキャベツに置き換えると…

あなたは昨日、スーパーでキャベツを200円で買いました。

そして今日、同じスーパーでキャベツの値段を見ると、150円に下がっていました。

どんな気持ちでしょうか。「損した!!」と思いますよね。

キャベツを買うときはなるべく安いほうがお得です。

これは「円高キャベツ安」の例です。

さらに明日、同じキャベツの値段が500円に高くなっていました。

どんな気持ちでしょうか。「ほっ。一昨日買っておいてよかった」と思いますよね。

これは「円安キャベツ高」の例です。

この例のように、円とモノに置き換えると、少し理解しやすくなります。

そして理解できたら、モノをドルに戻します。

“1ドル108円だったのが、今日107円になっているな。これはドルが安くなっているから、「円高ドル安」だな、じゃあ1つ買っておこうか”

となるわけです。

円高・円安は暮らしにどんな影響がある?

実際に、キャベツの価格の高騰はそこまでニュースにはなりませんが、ドルの価格が上がったり、下がったりするのは、いろいろなところに影響が出てきます。

少しスケールが大きくなりますが、円高になると、外貨の価値が下がり外国の通貨が安く買えるので、外国製品や原材料などを安く輸入できるようになったり、海外旅行に行きやすくなったりします。なぜかというと、仕入れ業者は「売れる値段(円)は変わらず、仕入れの値段(ドル)を安く済ませることができる」ことになり、海外旅行者は「払うお金(円)は変わらず、ショッピング(ドル)がたくさんできる」からです。

その反面、日本の輸出企業は、海外で商品が売れた売上(ドル)で社員に給料(円)を払いますので、円高になると「売上(ドル)は変わらないのに、給料(円)は少なくなる。」ということになります。仮に、「車1台が1万ドルで売れました。社員の給料として50万円払います。」とすれば、1ドル100円なら、1万ドルは100万円ですので、社員2人分の給料が払えますが、1ドル50円だと、1万ドルは50万円なので、社員1人分しか給料を払えません。

これは会社としても社員としても厳しい状況です。

円安になると、円の価値が低くなるため、小麦粉やバター、ガソリンなど輸入品の値上がりが予想されます。反面、外貨の価値が上がるので、海外からの旅行客が来やすくなり、百貨店や観光地などの売り上げに良い影響が期待できます。

外貨で運用をする際は為替レートの影響を受けるので、為替の変動により利益が出たり、損をしたりします。

結論!円高で買って、円安で売ると利益が出る

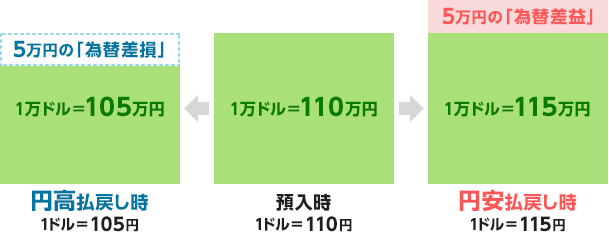

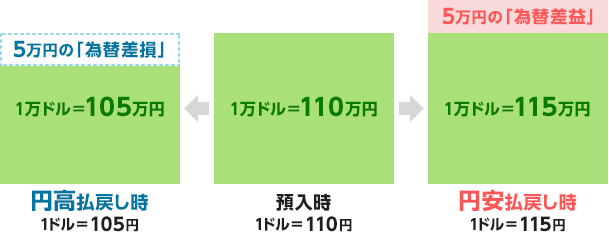

ある通貨を別の通貨に交換するときは、1ドル=110円のような「為替レート」で交換されます。為替レートは日々変動していることから、外貨運用ではこの為替変動を利用して利益を得ることもできます。

例えば為替が1ドル110円のときに、1万ドル預入した場合を考えてみましょう。

預入時(1ドル110円×1万ドル)=110万円

払戻し時の為替が1ドル115円だったとすると、

払戻し時(1ドル115円×1万ドル)=115万円

払戻し時の価格115万円-預入時の価格110万円=5万円の利益(為替差益)

預入時(1ドル110円×1万ドル)=110万円

払戻し時の為替が1ドル105円だったとすると、

払戻し時(1ドル105円×1万ドル)=105万円

払戻し時の価格105万円-預入時の価格110万円=5万円の損失(為替差損)

外貨運用では預入した時の為替レートよりも円安の時に払戻しすれば為替差益が得られます。逆に円高の時に払戻しすると為替差損により投資金額が目減りするリスクがあります。外貨運用は金利が魅力的。ですが、預入した時の為替レートより円高で払戻ししてしまうと、高金利で得た利息を帳消しにしかねません。さらに、今回の計算は「為替手数料」と呼ばれる手数料を考慮せずに計算しています。銀行ごとに手数料が違うので、為替手数料が安い銀行を選ぶこともポイントです。円安になるタイミングを待って払戻しできるように、余裕資金の範囲で無理なく行いましょう。

今回のまとめ

- 円高・円安は、円通貨と外国通貨に対して相対的に決まる

- 円高・円安はそれぞれ、暮らしに良い影響と悪い影響がある

- 外貨運用で利益を得るには、預入時より円安で払戻すのがポイント

- 為替手数料が安い銀行で取引するのがポイント

- 本ページは2019年9月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

辻本 由香

おふたりさまの暮らしとお金プランナー(CFP)

企業の会計や大手金融機関での営業など、お金に関する仕事に約30年従事。暮らしにまつわるお金について知識を得ることは、人生を豊かにすると知る。43歳で乳がんを発症した経験から、備えることの大切さを伝える活動を始める。

現在は奈良で独立系のFP事務所を開業。セミナーを主としながら、子どものいないご夫婦(DINKS・事実婚)やシングルの方の相談業務、執筆も行っている。FP Cafe登録パートナー。