iDeCoや企業型DCの運用方法について考える

気になる記事はお使いのデバイスでブックマーク登録できます

新型コロナウイルスの影響は私たちの生活にとどまらず、日本中、世界中に暗い影を落としています。iDeCo(イデコ・個人型確定拠出年金)や企業型DC(企業型確定拠出年金)といった積立投資の資産も、大きな影響を受けているだろうと思われます。では、どのように対応するべきなのでしょうか。

今回は、iDeCoや企業型DCに加入してはいるものの「初期設定のままになっている」「対応の仕方がわからない」という方に、iDeCoや企業型DCの運用資産の見直しの考え方をまとめてご紹介します。

新型コロナウイルスで急落した市場を振り返る

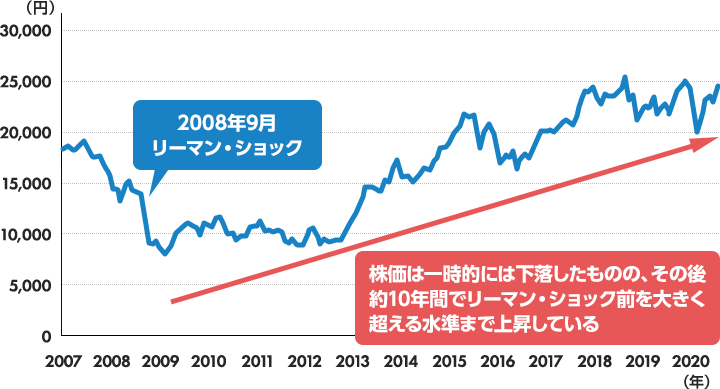

iDeCoや企業型DCで運用される投資信託は、株式や債券、不動産などに投資しています。しかし、2020年2月下旬に新型コロナウイルスの問題が表面化すると、株価は急落しました。たとえば、日経平均株価は下のような値動きをしました。

日経平均株価(2019年4月1日〜2020年8月19日)

2020年2月下旬からの下落の激しさが一目瞭然ですね。

株式市場がこのように値下がりしたときは、株式を組み入れた投資信託も一時的に値下がりする傾向があります。iDeCo・企業型DCの資産は老後資金ですから、値下がりが心配でしかたがない方もいるかもしれません。

だからといって、慌てて資産を定期預金などの元本確保型商品に変えたり、毎月の掛金を減らしたりするのはNGだと筆者は思います。現に、4月以降は株価が持ち直して上昇し、8月には下落前の水準までほぼ戻っています。市場は、大きく下落することがありますが、その後回復を見せることも多いのです。

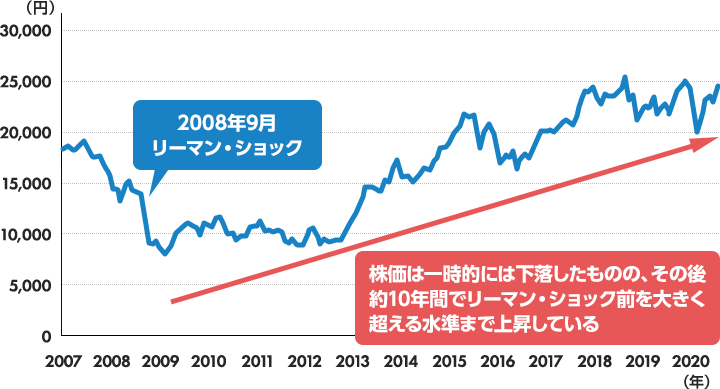

たとえば2008年9月に発生した「リーマン・ショック」は、100年に1度とも言われた大きな金融危機でした。アメリカの株価だけでなく、世界中の株価が大きく下落しました。

しかし、その後どうなったでしょうか。日経平均株価は、次のように推移しています。

日経平均株価(2007年1月〜2020年8月)※月次データ

リーマン・ショックの影響で、確かに株価は一時的に下落したことがわかります。しかし、その後約10年間でリーマン・ショック前を超えて回復していることがわかります。この間、途中でやめずに投資を続けていれば、リーマン・ショックを乗り越え、資産を増やすことができたのです。

iDeCoや企業型DCのメリットは、税金を抑えつつ、コツコツと長期・積立・分散投資を続けられることです。続けていくことで、ドルコスト平均法の効果により、少しずつ平均購入単価が下がるため、値上がりに転じた際に利益を得やすくなります。

したがって、筆者はこのような市場であっても、iDeCoや企業型DCを活用し、コツコツと積立投資を続けることをおすすめします。

とはいえ、この下落で自分のiDeCoや企業型DCの資産が気になった方もいるでしょう。そこで、iDeCoや企業型DCの運用の見直しポイントについて、いくつか紹介したいと思います。

株式が下がって債券が上がっているなら、掛金の配分変更

たとえば、今回の下落によって、株式が値下がりして債券が値上がりしているならば、株式に投資している投資信託を多く買うようにして、債券に投資している投資信託を少なくしてもいいでしょう。このように投資信託や預金の掛金の配分を変更することを配分変更といいます。

iDeCoや企業型DCでは、たとえば「投資信託(債券)A:50%、投資信託(株式)B:30%、投資信託(バランス型)C:20%」という具合に、購入する商品ごとに掛金の割合を指定しています。

配分変更は、この割合を「投資信託(債券)A:30%、投資信託(株式)B:50%、投資信託(バランス型)C:20%」などと変更することです。

このように配分変更することで、株価上昇時の恩恵を受けやすくなると考えられます。なお、配分変更に手数料はかかりません。

バランス型を買っているのであれば、そのままでOK

1本で国内外の株式・債券・不動産など、複数の資産にまとめて投資できる投資信託をバランス型といいます。もし、iDeCoや企業型DCでバランス型の投資信託を購入しているならば、そのまま保有を続ければOK。

バランス型の投資信託は、自身で自動的にリバランスの作業をしてくれますので、任せてほうっておいてもいいでしょう。

年金受け取りが近い年齢なら資産配分の変更(スイッチング)

以前からiDeCoや企業型DCを続けてきて、あと数年で60歳、などという場合は、出口戦略に向け安全資産を増やすスイッチングを考えてもいいでしょう。

スイッチングは、持っている商品を売却して、その資産で新たに商品を買ったりして、持っている商品の構成を変えることです。たとえば「投資信託A:50%、投資信託B:50%」の構成を「投資信託A:30%、定期預金:70%」という具合に変更するようなこと。スイッチングは手数料不要ですが、信託財産留保額のある投資信託を売った場合はその分投資信託自体の手数料がかかります。

イオン銀行iDeCoでは、全ての商品で信託財産留保額がかからないものを、ご用意しております。

すでに利益が出ている資産についてはいったん安全資産にしておくことで、利益の一部を確保しながら運用を続けることができます。

受け取りを70歳まで遅らせることも可能

まもなく受け取りスタートというところで今回の下落を受け、資産が減ってしまったという方もいるかもしれません。また、今後も受け取り直前に似たような暴落も起こることでしょう。iDeCo・企業型DCの掛金を支払えるのは60歳までですが、資産の受け取りは原則60歳〜70歳までの間で選ぶことができます。受け取りを後にしても、その間非課税で運用できますので、値段が戻るまで待つことも可能です。

わからないこと・不安なことはイオン銀行へ

以上、iDeCo・企業型DCの見直しの方針やポイントを紹介してきましたが、いざ自分で取り組もうとすると、わからないことや不安なことが出てくることもあるでしょう。

iDeCoについてはイオン銀行店頭※1またはイオン銀行iDeCo確定拠出年金コールセンター※2でもご相談を受け付けております。制度や運用方法がわからないというお客さまに、商品選定のお手伝いなどもさせていただいております。ご不明な点などがありましたら、ぜひご相談ください。

- ご来店の際は、来店予約をお願い致します。

来店予約はこちら

イオン銀行コールセンター0120-13-1089(イオンバンク)9:00~18:00 年中無休 - イオン銀行iDeCoについてのお問合せは、下記にお願い致します。

イオン銀行iDeCoの加入を検討される方

イオン銀行iDeCo確定拠出年金コールセンターフリーダイヤル 0120-081-600

フリーダイヤルご利用いただけない場合(通話料有料)045-949-6345

既にイオン銀行iDeCoに加入されている方

確定拠出年金コールセンターフリーダイヤル 0120-867-401

フリーダイヤルご利用いただけない場合(通話料有料)045-949-6250

オペレーターサービス利用時間帯

月曜日~金曜日 9:00~21:00/土・日曜日 9:00~17:00

(祝日、振替休日、12月31日~1月3日、ゴールデンウィークの一部の日およびメンテナンスの日を除く)

※ メンテナンス等によりご利用いただけない場合がございます。

ご利用時間についての詳細は「確定拠出年金インフォメーション」の「お知らせ」からご確認ください。

委託運営先 確定拠出年金サービス株式会社(みずほ銀行より委託)

今回のまとめ

- 市場は過去にも大きな下落を経験してきたが、リーマン・ショックを例にみても下落後に回復してきているケースもある

- 値下がりに慌ててやめてしまうと、大きく損を抱えたままになってしまう

- iDeCoや企業型DCの見直し方法には、配分変更やスイッチングなどがある

- 60歳時点で値下がりしていたら、受け取り開始を遅らせるのも一つの方法。70歳まで非課税で運用できる

- 本ページは2020年9月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

お申込みに際しては、以下の留意点を必ずご確認ください。

オススメ

頼藤 太希

経済評論家・マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日テレ「カズレーザーと学ぶ。(※現在は放送終了)」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。「はじめての新NISA&iDeCo」(成美堂出版)、「定年後ずっと困らないお金の話」(大和書房)など書籍110冊超、累計200万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会 認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(@yorifujitaiki)

頼藤 太希のプロフィールを見る