そもそも資産運用とは?

資産運用とは、預金や貯金でお金を貯めることや株式、投資信託などの金融商品への投資をすることで、自分の資産を効率的に増やすことをいいます。

預金は、銀行に預け入れた金額を下回ることがないため、比較的リスクが低い運用方法です。一方、金融商品への投資は、はじめに投資した金額から増える場合もあれば、減る場合もあり、比較的リスクが高い運用方法です(リスク度合いは購入する金融商品によります)。

現代では、金融商品への投資を含めた資産運用が必要だといわれています。ではなぜ資産運用が必要なのか、理由を解説していきます。

資産運用が必要な3つの理由

資産運用が必要だといわれる理由は、主に以下の3つです。

- 退職金だけで、老後生活の支出を賄うのが難しい場合がある

- 預金だけで資産を十分に増やすことは難しい

- インフレに備える必要がある

それぞれについて解説していきます。

資産運用が必要な理由1:退職金だけで、老後生活の支出を賄うのが難しい場合がある

資産運用が必要な理由の1つ目として、退職金だけで老後生活の支出を賄うことが難しい場合があります。

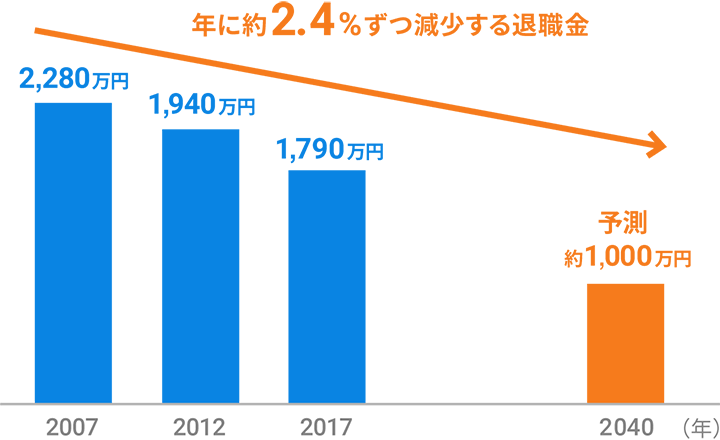

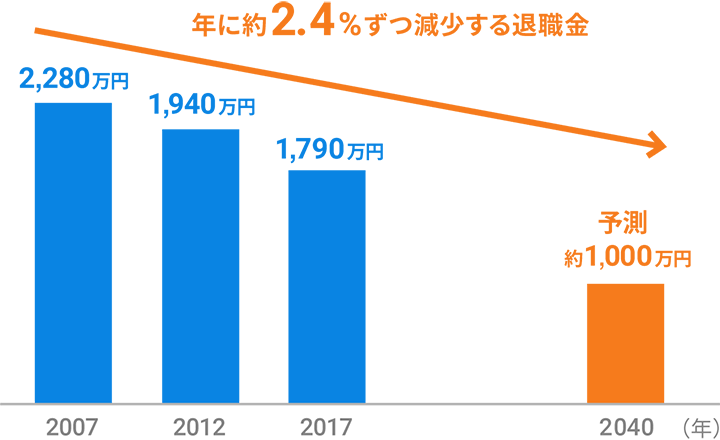

厚生労働省の統計によると、企業の退職金は、1年に約2.4%ずつ減少しているといわれています。

このペースでの減少が続くと、2040年頃には退職金は平均1,000万円を切ることになります。

退職金の推移

さらに最近では、退職金の制度自体がないという会社も増えています。また、退職金に加え、公的年金の給付水準が下がる可能性もあります。

老後の生活を豊かに暮らすためにも、いまから資産運用をして、将来に備えておきましょう。

資産運用が必要な理由2:預金だけで資産を十分に増やすことは難しい

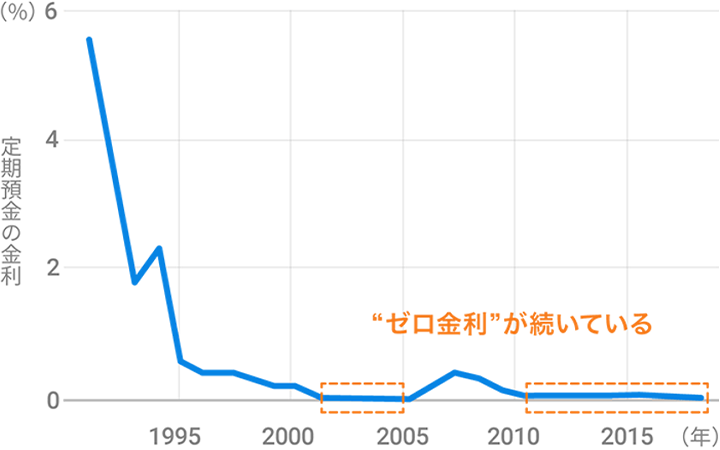

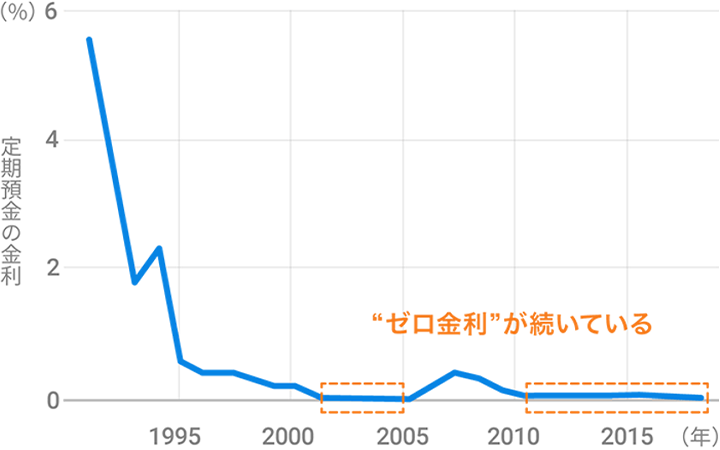

かつては、銀行預金で老後の資金を貯めながら利息を受け取ることができました。しかしここ20年以上、日本銀行のゼロ金利施策などの影響により、日本の預金金利はほぼゼロの状態が続いています。そのため、預金だけで資産を十分に増やすことは難しく、資産運用をして、将来に備えることが大切です。

定期預金金利の推移(預金額300万円以上1,000万円未満、期間1年間)

資産運用が必要な理由3:インフレに備える必要がある

最近、食品や電気料金など生活に身近なモノやサービスの値上げが増えています。

物価は、長期的には上がっていく(インフレになる)傾向があります。物価が上がると、現金の価値が下がり、利息のほとんど付かない預金の価値は実質的に目減りしてしまいます。

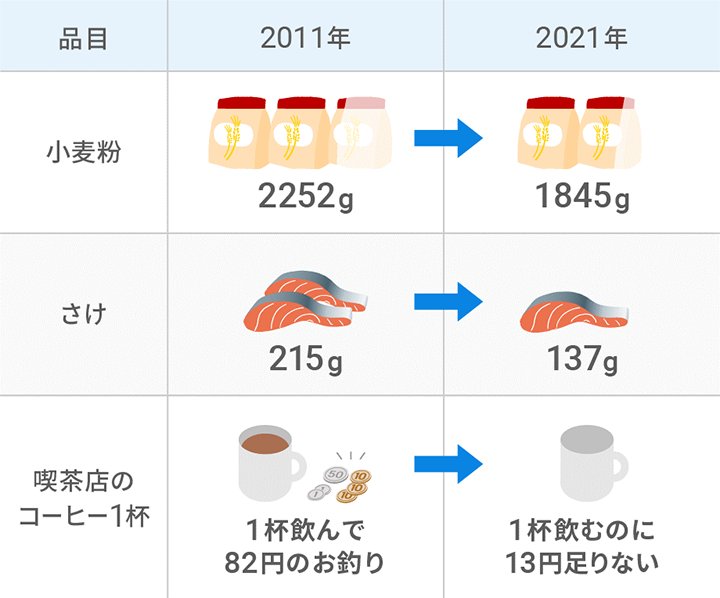

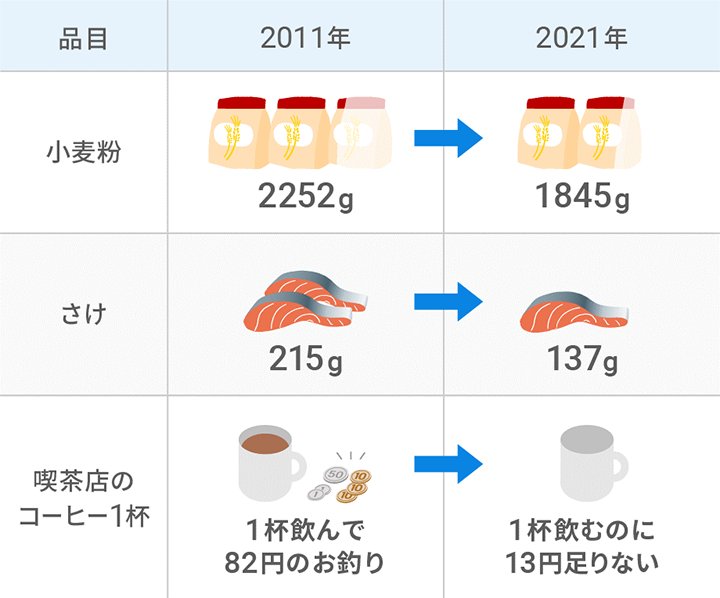

実際、総務省の小売物価統計調査年報によると、小麦粉(1袋1キログラム)の価格は2021年時点で271円(東京都区部)です。10年前から22%値上がりしています。

価格自体が変わっていなくても、同じ価格で買える量が減っていることもよくあります。これも実質的な物価上昇です。

例として、500円で買える量の変化を調べてみましょう。さけは2011年では215g買えたものが、2021年には137gに減っています。喫茶店では、コーヒー1杯飲むのに500円では足りなくなっています。

物価上昇による、現金・預貯金の価値減少に対しては、現金よりモノを資産として持つことが有効な対策となります。

株式や不動産・金といった一般的に物価上昇に強いといわれる資産を保有することで、インフレに備える必要があります。

資産運用はどんなリスクがあるの?

退職金が減少して物価が上昇している中、将来の支出に備えるためには資産運用が必要です。

しかし、初心者の方にとっては、「資産運用は危ないのでは?」「リスクが大きいのでは?」などの不安が大きいのではないでしょうか。ここでは、資産運用のリスクについて解説していきます。

リスクの種類

リスクとは、「リターンが不確実であること」を指します。

具体的には、下記のようなリスクがあげられます。

- 価格変動リスク

- 金利変動リスク

- 信用リスク

- 為替リスク

- カントリーリスク

このように多くの種類がありますが、代表的なのは「価格変動リスク」です。つまり、投資における受取り金額が、当初の支払金額を上回る可能性も、下回る可能性もあるということです。金融商品は、例えば株式であれば、会社の業績をはじめ、景気・政治・外国為替相場・国際情勢などさまざまな要因によって日々変化しています。

リスクとリターンについて

資産運用のリスクは、リターンとセットです。

資産運用において、リスクとリターンは裏と表の関係にあります。ローリスクな投資はローリターンであり、ハイリターンな投資はハイリスクだということです。

資産運用でリスクを避けすぎると十分なリターンは期待できず、反対に高いリターンを求めすぎるとリスクを取りすぎてしまうかもしれません。ご自身の運用目標やリスク許容度にあった、バランスのよい資産運用を心がけることが重要です。

資産運用はいつからはじめるべき?

結論としては、資産運用はできるだけ早く(今すぐにでも)はじめるのがおすすめです。

なぜなら、資産運用は、運用期間が長ければ長いほど利益を生む可能性が高まると考えられるからです。

投資した資産は価格が上がったり下がったりを繰り返しますが、短期で運用する場合と比べて長期で運用する方が安定してプラスのリターンを維持しやすくなります。

投資を長期的に続けることのメリットとして、複利効果も非常に重要です。これは、投資によって得られた利益を引き出してしまわず、その後の投資の元手とすることで、いわば「利益が利益を生む」という効果です。

よって、資産運用を検討している方には、なるべく早くはじめて長期で資産運用をすることをおすすめします。

資産運用はいくらからはじめたらいいの?

「『長期・積立・分散』の資産運用をはじめよう」と決めたのに、いざはじめるとなると「あれ、いくら投資すればいいんだろう」と疑問が浮かび、手が止まってしまった、という声をお聞きすることがあります。

例えば、手元に300万円あったとします。それを一度にまとめて投資(一括投資)した方がよいか、それとも、30万円を10回など何回かに分けて投資(分割投資)した方がよいかは悩ましい問題です。

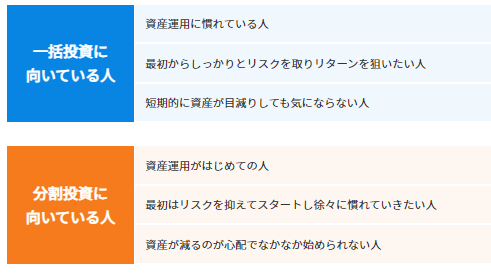

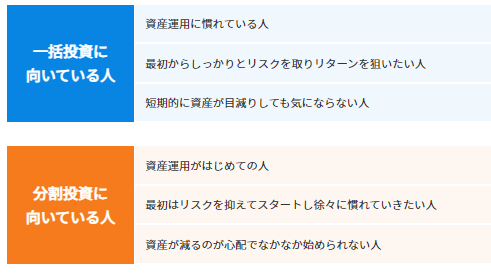

一括投資か分割投資か、どちらがよいかは一概にはいえません。ご自身の投資経験などに応じて選ぶことをおすすめします。

一括投資は、資産運用に慣れている人に向いています。最初からリスクをとって、リターンを狙うことができます。長期運用を前提とすれば、より多くの金融商品をより長い期間運用できる点で、一括投資は合理的といえます。

とはいえ、相場が順調に上がっていけばその恩恵を十分に受けられる一方で、相場が下がったときの影響も強く受けてしまいます。

資産が目減りする恐怖は、味わってみないとわかりません。その点においては、資産運用に慣れている人でないと、難しいかもしれません。

分割投資なら、投資のタイミングを分けることで、高値で買ってしまうリスクを減らせます。

運用をはじめてすぐに相場が下落すると、一括投資では資産が目減りしますが、分割投資ならむしろ安く買うチャンスが得られたとポジティブに捉えることもできそうです。

どちらがよい投資方法かは、その後の相場環境次第になるので、資産運用には「常にこうするべきだ」という絶対的な正解があるわけではありません。

「どうするのが正解か」と考えすぎず、少ない金額からでも、一歩を踏み出してみることをおすすめします。

そこでおすすめの資産運用が「ウェルスナビ」です。

資産運用をはじめるなら、ウェルスナビ(WealthNavi)におまかせ!

ウェルスナビは、投資初心者の方でもはじめやすい資産運用サービスです。知識がなくともリスクを分散して、長期的な資産運用をサポートする「全自動資産運用サービス」です。それでは、ウェルスナビの魅力をご紹介します。

難しいことはおまかせできる

- 一定の条件が満たされた場合にのみ適用されます。税負担を必ず繰り延べることを保証するものではありません。

ウェルスナビでは、資産運用や投資に関しての詳しい知識は必要ありません。金融商品の選定や投資のタイミングなど、複雑で難しいことはすべておまかせして、全自動で資産運用を行ってくれます。

とはいえ、大切な資産の運用を任せることに抵抗がある方も多いでしょう。

ウェルスナビは、ノーベル経済学賞を受賞したハリー・マーコビッツの「現代ポートフォリオ理論」を現代のテクノロジーで実践できるサービスです。世界の機関投資家や、富裕層の資産運用でもよく用いられる最適な方法を採用しています。

世界が認めた理論が根拠となっているため、初心者の方でも安心しておまかせできます。

投資のリスクを抑えられる

※ 世界への分散投資のイメージです。

ウェルスナビの特徴の1つは、国際分散投資です。分散投資によってそのリスクを抑えることができます。ウェルスナビは、国内外の株式・債券・金・不動産にバランスよく分散して投資します。ある資産が値下がりしても、ほかの資産については異なる値動きが期待できるため、リスクを効果的に抑えることができます。

例えば、AとBに50万円ずつ投資したとしましょう。この場合、もしAが値下がりしてもBが値上がりすれば、トータルの損失は抑えられます。このような分散投資の効果は、投資対象が多くなるほど高まるとされています。

その点、国際分散投資では、複数の国のさまざまな金融資産に分けて投資します。値動きの異なる資産を組み合わせることができるため、よりリスクを分散できるのです。

目標に合わせた資産運用を「長期・積立・分散」でめざす

ウェルスナビは、全自動でおまかせできる資産運用サービスですが、利用者の目標に応じて運用方法をカスタマイズできます。

はじめに5つの質問に答えるだけで、それぞれの利用者に最適な資産の配分を構築してくれます。全自動なら値動きの変化に一喜一憂する必要なく、長期的な投資を実現できます。

感情に左右されることなく、コツコツと一定額を積み立てられるため、より大きな資産を築ける可能性が高まるのです。

ウェルスナビ(WealthNavi)をはじめるならイオンカードがおすすめ!

ウェルスナビでは、毎月一定額を積み立てることで、長期的な資産運用を実現できます。イオンカードでウェルスナビをはじめるメリットは主に以下の3つです。

- イオンカードでのクレカ積立設定が簡単

- クレカ積立でWAON POINTがたまる

- NISAもおまかせできる

それぞれについて解説していきます。

メリット1:イオンカードでのクレカ積立設定が簡単

クレカ積立とは、積立投資の月々の投資額を、クレジットカードで支払うことです。イオンカードのクレカ積立は、簡単な手続きではじめることができます。

メリット2:クレカ積立でWAON POINTがたまる

クレカ積立にイオンカードを利用すると、毎月の積立額に応じてWAON POINTがたまります。ウェルスナビでは、毎月一定額の積立投資を行うため、クレカ積立を続けると毎月自動でポイントがたまるのです。

WAON POINTは、クレカ積立額200円につき1WAON POINTたまります。例えば、毎月5万円(※)の積立を行うと250WAON POINT(250円相当)たまるので、非常におトクです。

※毎月の積立額の上限は5万円です。

メリット3:NISAもおまかせできる

- 画面はイメージです

ウェルスナビには、「おまかせNISA」という全自動の資産運用サービスもあります。イオンカードは、このおまかせNISAのクレカ積立にも利用できます。非課税で資産運用ができる(※)NISAを利用しながら、イオンカードにポイントもためられるので、ぜひ活用してみてください。

- ウェルスナビの「おまかせNISA」は、一般NISAを利用します。毎年120万円の非課税枠(上限)が設定され、WealthNaviを通じて投資するETF(上場投資信託)の配当・譲渡益等が最長5年にわたり国内の所得税・住民税は非課税です。

イオンカードで資産運用をはじめよう!

ウェルスナビのクレカ積立にイオンカードを利用すると、ポイントをためることができます。では実際に、ウェルスナビのクレカ積立に設定できるイオンカードを用意して、資産運用をはじめてみましょう。

イオンマークのクレジットカードを用意する

まずは、お持ちのイオンマークのクレジットカードをお手元に用意しましょう。お持ちでない方は、以下からイオンマークのクレジットカードをお申込みください。

口座開設を申込む

イオンマークのクレジットカードを用意したら、「WealthNavi for AEON CARD」または「WealthNavi forイオン銀行」の口座開設のお申込みをしましょう。

- メールアドレスの登録

- イオンマークのクレジットカードの登録

※「WealthNavi forイオン銀行」の場合は口座開設手続き完了後にご登録ください。 - お客さま情報の入力(お客さまの投資経験や銀行口座などの情報を登録します。)

- 本人確認書類のアップロード(「運転免許証と通知カード」または「マイナンバーカード(個人番号カード)」が必要です。)

「WealthNavi for AEON CARD」と「WealthNavi for イオン銀行」の比較

|

|

|

|---|---|---|

| クレカ積立 | ○ |

○ |

| 口座振替積立 | ○ |

○ |

| クレカ積立でWAON POINTがたまる ※ 口座振替積立は対象外です |

○ |

○ |

| 出金口座 | イオン銀行を含む金融機関の口座を登録いただけます | イオン銀行口座に限ります |

クレカ積立で資産運用スタート

口座開設のお申込み後、最短2営業日で運用を開始できます。お申込みが集中する時期は、手続きが遅れる場合があります。

- 簡易書留の受取り

- リスク許容度の決定

- 「積立」メニューよりクレカ積立額(月1万円~5万円の範囲)を設定

※「WealthNavi for イオン銀行」の場合、口座開設手続き完了し対象カードの登録後にクレカ積立設定ができます。 - 初回入金(クイック入金、振込入金)は任意となります。

まとめ

当記事では、はじめての資産運用についてご紹介しました。資産運用にはリスクはもちろんありますが、早めにはじめて長期で運用することが大切です。

そこでウェルスナビであれば知識がなくとも、資産を運用することが可能です。また、イオンカードを持っていると、おまかせで資産運用が簡単にはじめられて、クレカ積立でWAON POINTがためられるということをご理解いただけたかと思います。

「資産運用をはじめたいけど難しそう」「知識がないからできない」と不安を抱えている方は、まずウェルスナビへお申込みをして、手軽に資産運用をはじめてみてはいかがでしょうか?

- カード発行には所定の審査がございます。

- 当記事は2023年10月時点の情報です。

岡本 直樹

1級ファイナンシャル・プランニング技能士(FP1級)