投資信託(金融商品仲介)

投資信託(金融商品仲介)はじめ方ガイド

イオン銀行で投資信託(金融商品仲介)をはじめるメリット

365日、イオン銀行店舗で安心サポート

土日や祝日でもイオンでお買い物のついでに気軽に相談できます。NISAを始めてみたいが難しく感じる方、手続きに不安がある方でも、イオン銀行スタッフが丁寧にサポートいたします。

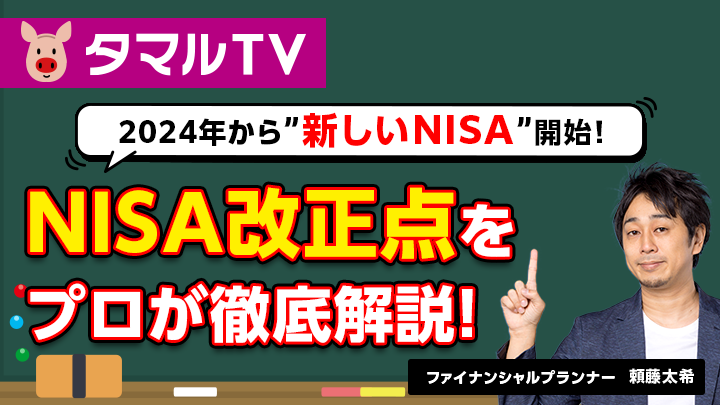

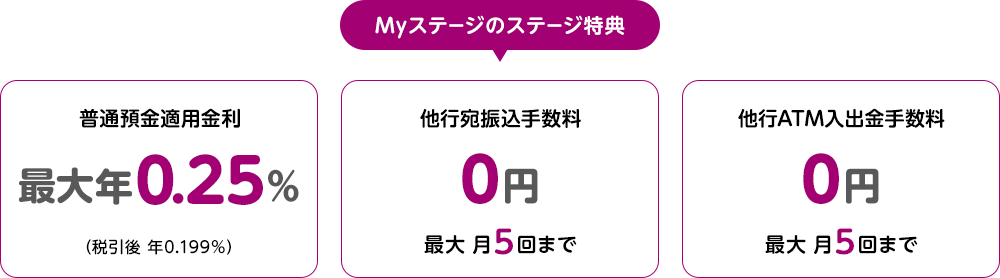

お取引きに応じてイオン銀行Myステージのスコアがたまる

イオン銀行の金融商品仲介でNISA口座開設と投信つみたてをするとイオン銀行Myステージのスコアがたまります。

投資信託の購入時手数料も、新NISA取引の売買手数料もすべて無料※2

すべての投資信託の手数料が0円。つみたては100円から開始可能。また、新NISAでのすべての取引(日本株・米国株・中国株・投資信託)の売買手数料が無料です。(キャッシュバックによる実質無料を含む)

- ※1 イオン銀行店舗では、一部ご案内できないものがございます。詳しくはイオン銀行店舗へお問合せください。

- ※2 委託金融商品取引業者により取扱商品・手数料等が異なります。詳しくは委託金融商品取引業者のホームページにてご確認ください。

- ※3 イオン銀行店舗では投資信託のみご相談を承っております。その他の商品については「マネックス証券コールセンター」までお問合せください。

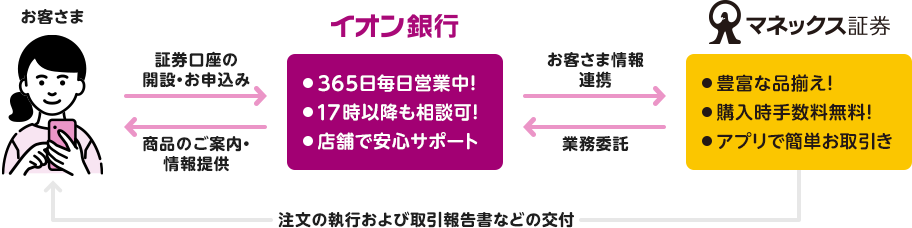

金融商品仲介とは

金融商品仲介とは、イオン銀行がマネックス証券からの委託を受けてマネックス証券で取扱っている商品のご案内や情報提供を行うサービスです。お客さまのお取引の相手方はマネックス証券となります。

<ここがポイント>

イオン銀行を介してマネックス証券口座(イオン銀行金融商品仲介口座)を開設いただくことで、投資信託に関するお客さまからの疑問や不安に対してイオン銀行がお応えし、商品のご案内や情報提供をさせていただくことができます。また、口座の開設やお申込みについてのサポートもさせていただきます。

なるほど!イオン銀行でマネックス証券口座(イオン銀行金融商品仲介口座)を開設すれば、イオン銀行で相談しながら、マネックス証券の豊富な商品が選べるんだね。

金融商品仲介の仕組みはわかったけど・・・。そもそも、投資信託って何?

![]()

そんな方にはこちら↓

マネックスポイントについて

マネックスポイントは投資信託を持っているだけで貯まるポイントで、投資に使ったり、WAONポイントや他社ポイントサービスと交換することもできます。

●WAONポイントとの交換について

| 交換単位 | 100マネックスポイント以上50マネックスポイント単位 (1マネックスポイント=WAONポイント1ポイント) |

|---|---|

| 対象者 | WAONがご利用できるお客さまで、マネックス証券に口座をお持ちの方 ただし所有者が登録済みであること |

| 交換申込 | ログイン後のMY PAGEより、「保有残高・口座管理」→「マネックスポイント」→「ポイントを使う」画面で、「WAONポイント」を選択し、申込いただけます。 |

| 交換時期 | 交換指示後、すぐにWAONポイント残高に反映されます。 ※ 交換指示完了後の取消しはできません。 |

サポートのご利用はこちら

イオン銀行で資産運用をスタート

パソコンでもスマホでもお取引。お近くのイオンでご相談も。

資産運用をはじめて・続けて・増やす

資産運用にまったく関心がない方、「はやくはじめなきゃ」と考えている方はこちらのコンテンツから。

投資信託約1,700銘柄をお取扱い

投資信託についてもう少し詳しくなれば「運用の仕方」や「選び方」がわかります!すでにはじめているけどうまくいかずに心配な方はこちらのコンテンツから。

NISAをはじめるには、まずは証券口座の開設から!

お問合せ・ご相談

よくあるご質問

よくあるご質問

詳しい資料を

詳しい資料を

ご覧になりたいお客さま

お電話でお問合せのお客さま

お電話でお問合せのお客さま

- 投資信託(金融商品仲介)・保険・外貨預金専用ダイヤル

-

0120-1089-439:00~18:00 年中無休

0120-1089-439:00~18:00 年中無休

金融商品仲介(マネックス証券)に関するご留意点

- 金融商品仲介における取扱商品は預金ではなく、預金保険制度の対象ではありません。また元本を保証するものではありません。

- 金融商品仲介で取扱う有価証券等は、金利・為替・株式相場等の変動や、有価証券の発行者の業務または財産の状況の変化等により価格が変動し、損失が生じるおそれがあります。

- 取引に際しては、マネックス証券が定める手数料等がかかります。手数料は商品・銘柄・取引金額・取引方法・取引チャネル等により異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各商品のリスク・手数料についてはマネックス証券のホームページにてご確認ください。

- 各商品をお申込みの際には、マネックス証券ホームページに掲載の「契約締結前交付書面」、「上場有価証券等書面」、「目論見書補完書面」、「目論見書」、「リスク・手数料などの重要事項」等を必ずお読みいただき、ご自身でご判断ください。

- 金融商品仲介において、イオン銀行はマネックス証券への証券総合取引口座開設のお申込みおよびマネックス証券との証券取引に関する勧誘を行います。

- イオン銀行はマネックス証券とは別法人であり、金融商品仲介のご利用にあたっては、「金融商品仲介(マネックス証券)口座」の開設が必要です。金融商品仲介の口座開設をお申込みいただくと、お取引口座はマネックス証券に証券総合取引口座として開設されます。

- 証券総合取引口座開設後の株式売買等のお取引については、すべてお客さまとマネックス証券とのお取引になります。

- イオン銀行にはマネックス証券とお客さまとの契約締結に関する代理権はありません。したがって、マネックス証券とお客さまとの間の契約の締結権はありません。

- マネックス証券の商品・サービスについては、マネックス証券のウェブサイトをご覧いただくか、「マネックス証券コールセンター」までお問い合わせください。

<委託金融商品取引業者>

商号:マネックス証券株式会社

金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本暗号資産取引業協会、一般社団法人 日本投資顧問業協会

<仲介取扱登録金融機関>

商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会

(2024年3月31日現在)

お一人さま1口1回限り、1万円以上200万円まで ※適用条件あり お預入れ期限:口座開設日の翌々月末まで 詳しくはこちら](/shared/images/main/2024/img_mainvisual_account_240301_02.png)