カードローンとキャッシングの違いは?FPが解説

執筆者:ファイナンシャルプランナー(CFP)|黒須 かおり

現金が足りなくて困ったという経験は誰でもあることかもしれません。そんなときカードローンやキャッシングを思い浮かべるでしょう。カードローンとキャッシングの違いを正しく理解して、いざとなった時に最適な方法を選択できるようにしましょう。

カードローンとキャッシングの違い

平成22年に改正施行された「貸金業法」以前は、キャッシングは翌月一括返済、カードローンは毎月分割して返済するという違いがありました。おもにキャッシングは消費者金融の商品、カードローンは金融機関の商品という分け方もできました。

しかし、現在は消費者金融系の借入れもカードローンと呼ぶようになり返済方法も一括返済やリボルビング返済を選べるようになったため、双方の違いがあまりなくなってきています。

さらに、多くのクレジットカードに付帯しているキャッシングも一括返済、リボルビング返済を選ぶことができるので銀行のカードローンも、消費者金融系のカードローンも、クレジットカードのキャッシングもサービス内容に大きな違いは見られません。

最近では金融機関・消費者金融・信販会社で借りる場合を「カードローン」、クレジットカードで借りる場合は「キャッシング」と呼ぶことが多いようです。借り入れ限度額もカードローンは数百万円まで借りることができますがキャッシングは少額です。

また、金融機関以外のカードローンとキャッシングは貸金業法が適用され、貸金業者からの借入できる残高は年収の3分の1を上限とする総量規制の対象になります。

主なカードローン、キャッシングの取り扱い会社

| 総量規制の適用 | ||

|---|---|---|

| カードローン | 金融機関 | 対象外(銀行法が適用) |

| 消費者金融 | 対象 | |

| 信販会社 クレジットカード | 対象 | |

| キャッシング | 対象 |

カードローン、キャッシングのメリット・デメリット

カードローンやキャッシングはお金を借りるということは同じですが、それぞれに特徴がありメリット・デメリットがあります。

| メリット | デメリット | |

|---|---|---|

| 金融機関 カードローン |

金利が低い傾向 専業主婦(夫)でも申込み可能 金融機関の商品という安心感 |

審査が厳しい傾向 契約までに時間がかかる |

| 消費者金融 カードローン |

即日借入れ申込みができる 無利息期間が設定されている業者がある |

金利が高い傾向 金融機関で住宅ローンなどの審査が厳しくなる |

| 信販会社 カードローン |

クレジットカード実績が審査に考慮される 会員限定サービスを設定している業者がある |

金利が高い傾向 契約までに時間がかかる |

| クレジットカード キャッシング |

クレジットカードと同時に申込み可能 | 金利が高い傾向 ショッピング枠を圧迫する カードローンに比べて限度額が低い |

カードローンやキャッシングは、原則使いみちは自由です。生活費や海外旅行、エステなどに使うこともできます。しかも、保証人、不要で借りることができます。

しかし、手軽に借りることができるために、借りすぎてしまうという心配もあります。さらに、借入期間が長くなるとその分金利負担が大きくなるというデメリットもあります。

金融機関のカードローンは金利が低く、特に銀行口座と合わせて利用することで普通預金の金利が優遇されたり、振込手数料が無料になるなどのメリットがあります。

一方で審査が厳しい傾向があり、契約までの時間がかかるなどのデメリットもあります。

消費者金融のカードローンは、即日借入れ申込みができるというメリットはありますが金利が高い傾向にあることや、年収の3分の1の金額までしか借りることができない総量規制の対象になっています。

信販のカードローンは、消費者金融に比べると金利が低いところもありますが、審査までの時間がかかるため、即日借入れの申込みはできません。

クレジットカードにショッピング枠にキャッシング枠が付帯していれば自由に借入れをすることができますが、同時にショッピング枠も圧迫されます。

カードローンとキャッシングどちらで借りるかを考える

カードローンやキャッシングを利用する場合は、少しでも金利負担や手数料の少ないところやメリットが多いところで借りるようにしましょう。

金利を比べてみると金融機関カードローン、信販会社カードローン、消費者金融カードローン、クレジットカードキャッシングの順で金利が高くなって行きます。契約までの時間に余裕があり、審査に必要な信用情報に問題がないのであれば金融機関で借りるようにしましょう。

どうしてもすぐにお金が必要になってしまい、消費者金融系カードローンを利用するときでも金利はしっかりと確認しましょう。

カードローン金利と利用限度額

| 金利 | 利用限度額 | ||

|---|---|---|---|

| カードローン | 金融機関 | 1.8%~14.6% | 1,200万円まで |

| 消費者金融 | 3%~18% | 800万円まで | |

| 信販会社 クレジットカード |

1.7%~17.7% | 800万円まで | |

| キャッシング | 7.8%~18.0% | キャッシング 利用限度額 |

カードローンを利用する際には、返済方法や返済額の管理がしやすいものを選びましょう。

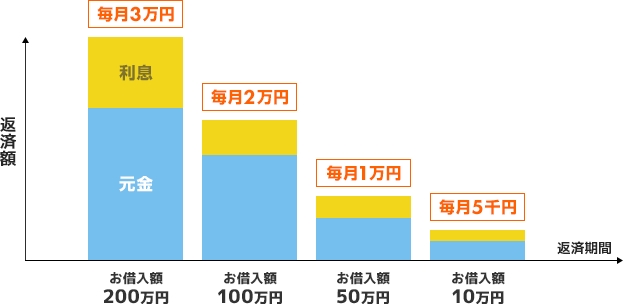

返済方式は、残高スライド元利定額返済方式、元利定率リボルビング方式、元利定額リボルビング方式の3つが一般的です。

残高スライド元利定額返済方式

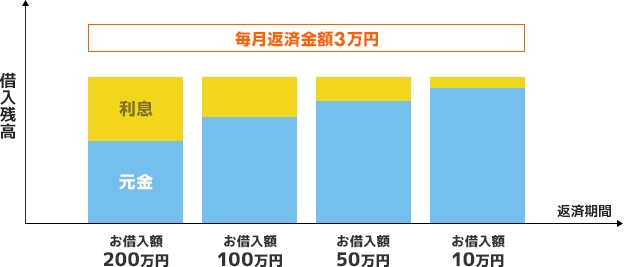

借入残高によって返済する金額が決まる方式です。

毎月の支払い金額が一定なので、計画が立てやすく自分で返済額を調整しやすいというメリットがあります。

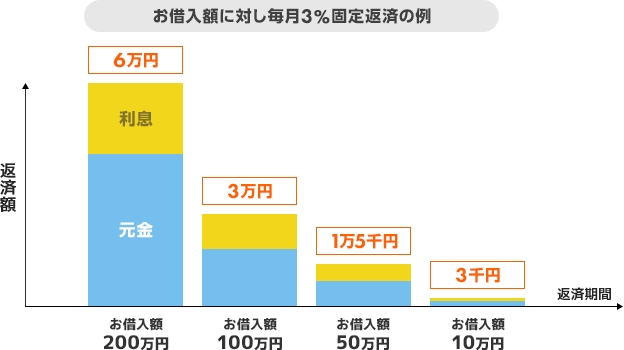

元利定率リボルビング方式

借入残高に対する割合(%)を固定して返済をする方式です。

残高が少なくなるにつれて返済額が少なくなっていくというメリットがあります。しかし、返済金額をコントロールすることはできないので返済の終わるタイミングが把握しにくいというデメリットもあります。

元利定額リボルビング方式

借入残高に関係なく、毎月返済金額を固定して返済をする方式です。常に一定の支払金額のため、計画が立てやすいというメリットがあります。

しかしアルバイトやパートなどで毎月の収入が一定でない方は注意が必要です。

カードローンやキャッシングは限度額内であれば繰り返し何度も借りることができるので便利です。その反面、前述のとおり返済期間が長引けばデメリットもあります。返済できる余裕ができたら繰上げ返済するなどして早めに返済を完了しましょう。

今回のまとめ

- カードローンやキャッシングの違い、メリット、デメリットを把握しよう

- 借りるときは低い金利に着目する

- 計画的に早めの返済を心がける

※ 本ページは2019年9月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。