金銭信託とは

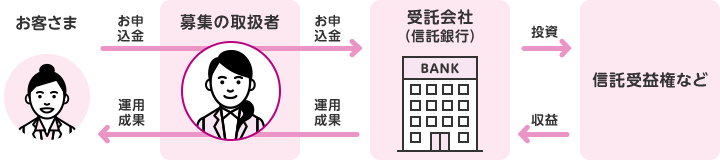

金銭信託とは、お客さまからお預かりしたお金を信託銀行など(受託者)が管理・運用し、得られた収益をお客さまに配分する商品です。

信託受益権とは信託銀行等に信託された資産の管理・運用にもとづき、元本の償還金や配当金等を受け取る権利のことです。

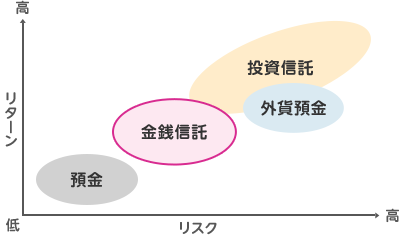

金融商品の中の位置づけ

金銭信託は、安全性の高い債権などを運用先として設定されていることが一般的です。

投資信託や外貨預金のように価格や為替変動の影響を受けないため、安心して保有いただけますが、金銭信託によっては元本保証ではない点は注意が必要です。

また、商品によっては格付を取得しているものもあり、第三者目線での安全性を確認することができます。

一般的な金銭信託の位置づけイメージ

安全性に配慮しながら円定期預金(店頭表示金利)を上回る収益を目指せるのが、実績配当型の金銭信託ということね。

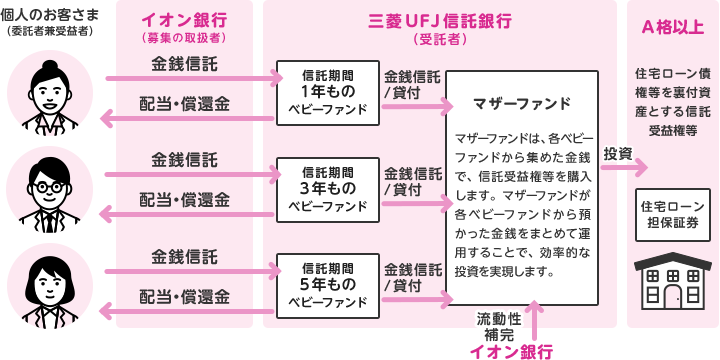

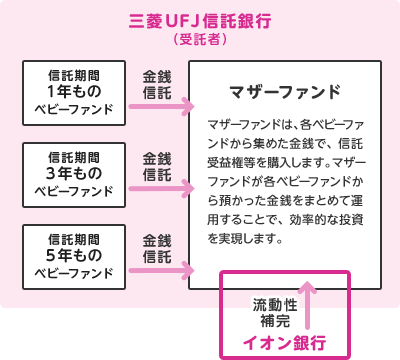

「利回りの賢人」の運用のしくみ

イオン銀行が募集の取扱いを行い、三菱UFJ信託銀行が受託者となり資産の運用、管理を行う実績配当型の金銭信託です。

利回りの賢人では、マザーファンドを通じて、住宅ローン債権等の元本や利息を受け取る権利を有する信託受益権等に投資します。

預けた資金の運用先が決まっている点は預金とは違うんだね。

ファンドの安全性について

運用対象の住宅ローン債権等の金銭信託を裏付けとする金銭信託の信託受益権等(優先部分)には、格付機関より主としてA格以上を取得しています。

| 債権の 格付けの 定義 |

Aaa | 信用力が最も高いと判断され、信用リスクが最低水準にある債務に対する格付 |

|---|---|---|

| Aa | 信用力が高いと判断され、信用リスクが極めて低い債務に対する格付 | |

| A | 中級の上位と判断され、信用リスクが低い債務に対する格付 | |

| Baa | 中級と判断され、信用リスクが中程度であるがゆえ、一定の投機的な要素を含みうる債務に対する格付 | |

| Ba | 投機的と判断され、相当の信用リスクがある債務に対する格付 | |

| B | 投機的とみなされ、信用リスクが高いと判断される債務に対する格付 |

A格と言われてもピンとこないしイメージが沸かないわ。

「利回りの賢人」の運用対象ではありませんが、ご参考として、2024年2月9日時点でのムーディーズ・ジャパン株式会社(企業格付)で「A格」を取得している企業は三菱UFJフィナンシャル・グループ、セブンアンドアイホールディングス、オリックスなどがあります。

| 格付け | 主要企業 | |

|---|---|---|

| A | A1 | 三菱UFJフィナンシャル・グループ、三井住友フィナンシャルグループ、日本電信電話 |

| A2 | 三菱地所、ブリヂストン、セブンアンドアイホールディングス | |

| A3 | アステラス製薬、オリックス、ソニーグループ、本田技研工業、日立製作所 | |

出所:ムーディーズ・ジャパン株式会社(企業格付) 2024年2月9日時点

有名な企業ばかりね。

「利回りの賢人」のマザーファンドは、主としてA格以上の資産へ限定して投資するルールとなっているから、投資先の信用力は高いと言えそうね。

実際の貸倒率(デフォルト率)はどれくらいなんだろう?

本当に安全性は大丈夫なの?

2009年~2022年の間、ムーディーズSFジャパン株式会社(証券化格付)からA(sf)格を取得したRMBS(住宅ローンを担保として発行される証券のこと)でデフォルト(貸し倒れ)となったことはなく、投資不適格以下になった事例もありません。

証券化商品の投資不適格への格下げ率(単位:%)

| 1年後 | 3年後 | 5年後 | 7年後 | 10年後 | |

|---|---|---|---|---|---|

| Aaa | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| Aa | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| A | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| Baa | 4.55 | 0.00 | 0.00 | 0.00 |

出所:ムーディーズSFジャパン株式会社(証券化格付)「日本における証券化商品の格付遷移:2009年-2022年」

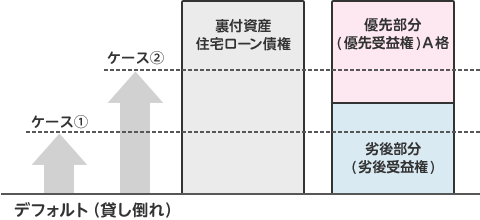

運用資産の安全性を高める工夫

一般的に、信託受益権等の証券化商品は、元本と配当の支払を優先して受けられる「優先」部分と、

それにより支払順位が後になる「劣後」部分に分割されます。これを優先劣後構造といいます。

優先劣後構造により、「優先」部分の信託受益権は相対的に高い格付を取得しています。

「優先」部分のみをマザーファンドの投資対象とし、安全性に配慮した運用を行います。

- ケース①

裏付資産にデフォルト(貸し倒れ)が発生しても、劣後受益権の範囲内であるため、優先受益権は影響を受けません。 - ケース②

万が一、劣後受益権の金額以上のデフォルト(貸し倒れ)が発生した場合には、劣後受益権を上回る部分だけ、優先受益権が毀損します。

マザーファンドの投資対象が優先受益権のみだから、裏付資産の一部に貸し倒れ(デフォルト)が発生しても、その損失が劣後受益権の範囲内であれば元本が戻ってくる仕組みというわけね。

流動性補完とは

お客さまの元本償還金は、原則として、運用資産の償還金や当該満期時に新たに募集するお客さまの信託金を支払い原資とします。

この支払原資が不足する場合は、一定の場合を除き(※)、マザーファンドがイオン銀行から不足相当額を借り入れ、お客さまの元本償還金の支払いに充当します。

この仕組みを流動性補完といいます。

流動性補完は損失を補填してくれる仕組みではないんだね。

※ ご注意ください

このしくみはお客さまの損失を補填するしくみではないため、マザーファンドの運用対象資産の格付が投資不適格となった場合や

イオン銀行が流動性補完を不適当と判断した場合には、流動性補完は実施されません。

実績配当型合同運用指定金銭信託に関するご留意点

- 預金ではなく、預金保険制度の対象ではありません。

- イオン銀行が募集取扱業務(電子申込型電子募集取扱業務を含む)を行い、三菱UFJ信託銀行が受託者として資産の運用、管理を行う実績配当型の金銭信託であり、元本および予定配当率を保証するものではありません。

- 信託期間中の中途解約は原則としてできません。中途解約が認められた場合は、解約日までにお客さまに支払済みの配当金合計額が解約調整金としてかかります。

- 信託金のお支払日の前営業日までに限り、お客さまは当該申込みの撤回を行うことができます。

- 運用資産の裏付けとなる住宅ローン債権(「実績配当型合同運用指定金銭信託 愛称:利回りの賢人」の場合)または貸付債権(「実績配当型合同運用指定金銭信託(イオンフィナンシャルサービス株式会社)」の場合)の信用リスク、金利変動リスク、流動性リスク等により予定された収益が得られず元本割れが生じる場合があります。

- 運用の状況により元本の償還を停止し、信託を終了する場合があり、元本の償還が満期予定日から大幅にかい離する可能性があります。

- 信託財産の中から信託報酬を頂きます。各金銭信託に係る信託報酬は配当金の分配等を行った後の残余とします。ただし、満期日における信託報酬は配当金の分配等を行った後の合同運用財産に属する金銭の残余とします。マザーファンドの信託報酬は、信託元本に対して年率0.01%~3.0%の範囲とし信託財産の運用成果に基づき計算します。その他、原則としてマザーファンドの決算日以降における配当金の分配等を行った後の合同運用財産に属する金銭の残額をマザーファンドの信託報酬とします。

- 信託財産に関する租税および信託事務の処理に必要な費用を信託財産の中から支払う場合があります。当該費用は発生時まで確定しないため表示できません。

- お申込みの際には、イオン銀行ホームページまたは店舗に備え付けの商品説明書(契約締結前交付書面)を必ずご確認のうえ、ご自身でご判断ください。

(2025年3月31日現在)

受託者:三菱UFJ信託銀行株式会社

商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会

お申込みはこちら

店舗でご相談されたいお客さまは

ご来店予約が便利です。

インターネットバンキングにログイン後、「金銭信託」メニューページにアクセスして申込手続きを行ってください。

イオン銀行口座をお持ちでないお客さまはこちらから