- 原則、60歳まで途中の引出し、脱退はできません。

- 運用商品はご自身でご選択いただきます。運用の結果によっては、損失が生じる可能性があります。

- 加入から受取りが終了するまでの間、所定の手数料がかかります。

- 60歳時点で通算加入者等期間が10年に満たない場合、段階的に最高65歳まで受取りを開始できる年齢が遅くなります。

※ 60歳以降に加入した場合などで通算加入者等期間がない方は、加入から5年経過後に受給開始となります。

- 運用商品の配分指定をされなかった場合、掛金や移換される資産は所定の期間経過後、全額「イオン・バランス戦略ファンド(愛称:みらいパレット)」で運用されます。

※ ウェブサイトやコールセンターで運用商品の見直しが可能です。

- 積立られた商品の売買には、所定の日数がかかります(通常3~8営業日かかります)。

- 退職などにともない企業型確定拠出年金の加入資格を喪失した方は、6カ月以内にお手続きください。

- イオン銀行iDeCoは、みずほ銀行の委託によりイオン銀行が取扱う、個人型確定拠出年金プランです。

つみたてスタイルガイド

ページコンテンツ

あなたの目的に

合ったつみたてスタイルは?

老後に備えて資産を準備したい、

未来の夢に向かって資金が必要など、

お金を増やしたいけれど、

いい方法が思いつかない人の

強い味方が「つみたて」です。

このサイトで、あなたの目的に合わせた

つみたてスタイルをご案内。

自分らしく、賢く、

新しい一歩を踏み出しましょう。

つみたて初心者は

まずこちらをチェック!

あなたに合ったつみたて

スタイルを教えます!

"つみたて"を始めたい!という気持ちはあるけれど、どんな商品でどのようにつみたてればよいのかわからない、と思っている人も多いのでは?

"積立式定期預金"から"つみたてNISA"まで、5つの商品を組み合わせ、年齢やステータスに合わせたおすすめの"つみたて"スタイルをご案内します!

商品詳細

イオン銀行の

資産形成・資産運用商品

ラインナップ

自動的に貯められるので、資産形成にもっとも適しているつみたて。

イオン銀行で取り扱う、5つのつみたて商品をご紹介します。

それぞれの特徴を知り、目的とスタイルに合わせて、選んでみてください。

投信自動積立

幅広い商品から

自分らしく資産形成に挑戦

毎月1,000円から約300種類の投資信託の中から自由に選択できるのが魅力。

どの商品を選んでよいかわからないときは、お買物ついでにイオン銀行で相談を。

つみたてNISA

投資信託の運用益が非課税に!

おトクに資産形成ができる

毎年40万円の非課税枠を20年間利用できる。

途中で運用益を確定したいときやどうしても資金が必要なときは解約も可能。

つみたてNISAの対象商品は購入時の手数料無料、信託報酬が低コストなのもうれしい。

外貨普通預金積立

円預金よりも高い金利で

500円からつみたて可能

1回あたり500円から米ドルでのつみたてが可能。

さらにイオン銀行では平日毎日つみたてることも可能。つみたて時の為替手数料がず〜っと0円なのも他にはない魅力。

iDeCo

(個人型確定拠出年金)

税制優遇が魅力

国の制度を使っておトクに

資産形成

税制メリットいっぱいの「じぶん年金」として今注目の”iDeCo”。

イオン銀行なら無条件で運営管理手数料が0円だからコスパ最強。365日店舗で相談できるのもイオン銀行だけ!

積立式定期預金

1度設定すれば

自動的につみたて!

月々500円からつみたてができる

毎月の自動引き落とし日と金額を設定すれば、あとは自動的にお金が貯まるのを待つだけ。

月々500円からなので、他のつみたて商品と一緒に利用するなど自由につみたて方を設計できるのが魅力。

運用商品比較表

| 投信自動積立 | 18歳以上 (ジュニアNISAは未成年も対象) |

|---|---|

| つみたてNISA | 20歳*1以上 |

| 外貨普通預金積立 | 18歳以上 |

| iDeCo (個人型確定拠出年金) |

原則20歳以上 65歳未満*2 (掛金を拠出する場合) |

| 積立式定期預金 | 制約なし |

*1 成年年齢に係る2019年度税制改正に伴い、2023年1月1日より「20歳」を「18歳」に読み替えます。

*2 掛金の拠出は、原則65歳未満の公的年金の被保険者の方のみ可能です。

60歳以上の方は、国民年金の第2号被保険者または国民年金の任意加入被保険者であればiDeCoに加入可能となります。

また、老齢基礎年金、老齢厚生年金を65歳前に繰り上げ請求した方、iDeCoの老齢給付金のいずれかを受給された方は、加入要件を満たしていてもiDeCoに加入することはできません。

| 投信自動積立 | 制限なし |

|---|---|

| つみたてNISA | 年間40万円 累計800万円 |

| 外貨普通預金積立 | 制限なし |

| iDeCo (個人型確定拠出年金) |

年14.4万円~81.6万円*3 |

| 積立式定期預金 | 毎月50万円 |

*3 自営業、会社員、公務員などで積立限度額は異なります。

| 投信自動積立 | |

|---|---|

| つみたてNISA | |

| 外貨普通預金積立 | |

| iDeCo (個人型確定拠出年金) |

|

| 積立式定期預金 |

| 投信自動積立 | 可能 |

|---|---|

| つみたてNISA | 可能 (非課税枠は消費します) |

| 外貨普通預金積立 | 可能 |

| iDeCo (個人型確定拠出年金) |

不可 (原則60歳到達まで払出し不可) |

| 積立式定期預金 | 可能 |

| 投信自動積立 | 1,000円~ |

|---|---|

| つみたてNISA | 1,000円~ |

| 外貨普通預金積立 | 500円~ |

| iDeCo (個人型確定拠出年金) |

5,000円~ |

| 積立式定期預金 | 500円~ |

つみたてを

始める前のQ&A

いざ、つみたてを始めようと思っても、毎月の家計に余裕がなかったり、損をしたりしないかちょっと不安…。

そんなつみたてを始める前の疑問に答え、不安をばっちり解消します!

ないと大変。毎月「予備費」を

自動的につみたてておくと、

いざお金が必要なときに

安心です。

つみたては急な出費にも

対応しやすい

家計が赤字に転落する大きなきっかけのひとつが、冠婚葬祭の費用。

結婚式が月に2件などと重なると、その費用を家計から出すのは大変です。

そんな時、便利なのが毎月つみたてている積立式定期預金。

必要な金額だけ解約して使えば、家計も楽ちん、気持ちも安心です。

余ったお金で暮らす工夫を

してみましょう。

つみたてに回すお金が少ない人は多いですが、

貯蓄のコツは収入からの先取り貯蓄。

先に決まった金額を貯蓄して残りのお金で生活することを心がけてみましょう。

未来の自分のために毎日ちょっとずつ節約すれば

つみたてのお金は意外と捻出できるはず。

つみたてのイメージ

増やしてみてもいいのでは。

また目的別につみたてを分けると

たくさんの楽しい夢を

実現できるかもしれません。

積立式定期預金は家計の予備資金、外貨普通預金積立は趣味に使う費用に、投信自動積立は海外旅行用など、それぞれ1万円でも5,000円でも目的別に分けてつみたててみましょう。たくさんの夢が叶うかもしれません。

-

積立式

定期預金家計の予備費

-

外貨

普通預金積立趣味に使う費用

-

投信

自動積立海外旅行費用

学べば安心できます!

つみたて投資は「資産の分散」「時間(投資タイミング)の分散」「長期保有」が可能です。

この考え方を学んで、リスクに備えましょう!

また、つみたては少ない金額からできるので、リスクを抑えることも可能です。

賢くつみたてるための

4つの知恵

投資信託や外貨預金でのつみたてにはメリットがありますが、もちろんリスクがないわけではありません。

そのリスクと上手につきあうための考え方を学んでおきましょう。

つみたてを安心して始めるための4つの知恵を伝授します!

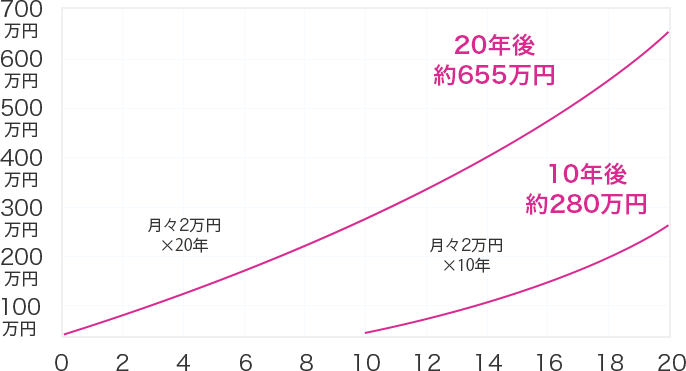

複利効果を発揮!

つみたては長く続けるほど、複利効果(※1)が働いてお金が雪だるまのように大きく増えていきます。複利効果のメリットを受けるためには、1日も早く始めることが大切。

利回り3%で月2万円を10年つみたてると約280万円。でも20年だとその倍の約560万円ではなく、約655万円になります。これが複利効果の威力です(※2)。

※1利息を元本に組み入れることで利息にまた利息がついて、お金が雪だるま状に増えていくこと。

※2運用商品の成果は約束されたものではなく、投資元本を下回ることがあります。

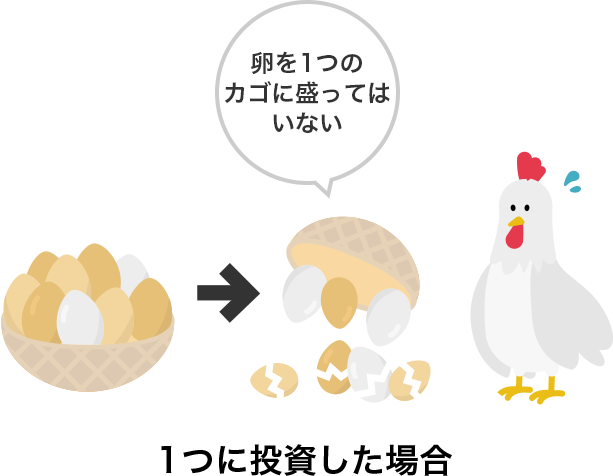

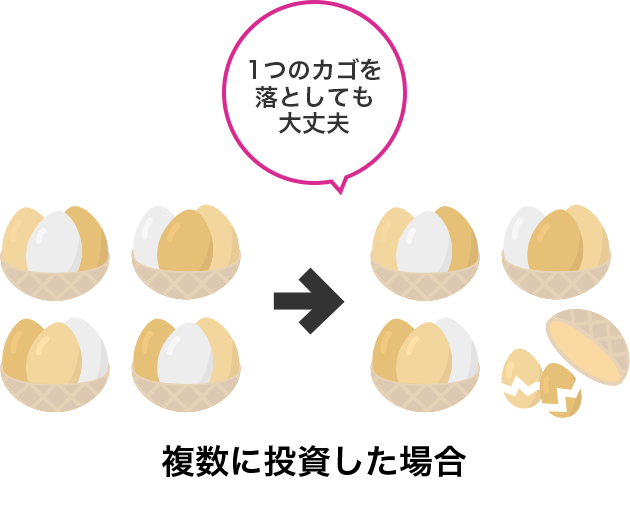

つみたて投資をするときは、地域や資産クラスを分ける分散投資の考え方が大切です。

これを商品として実現しているのが、iDeCoやつみたてNISAで利用する投資信託。

株式市場全体に投資するものや、日本の株式と外国の債券など特定の複数の資産に投資するものなど、種類は様々。

一つの銘柄ではなく、幅広く市場全体、または違った値動きをする複数の資産を組み合わせたほうが全体として価格の変動が小さくなり、リスクを軽減することが期待できます。

味方につける

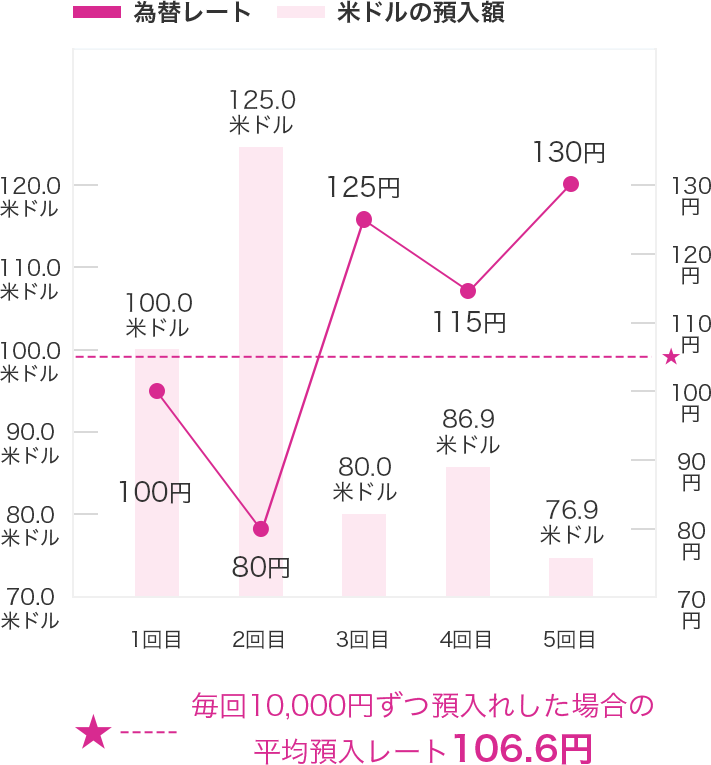

投資信託や外貨預金でのつみたては毎月決まった金額を継続して投資をします。毎月一定額ずつ買うと、価格が高い時には少なく、安い時には多く買うことができます。

これをドルコスト平均法といい、結果として平均購入価格を平準化させる効果があります。

少額から始められる!

つみたて投資はまとまったお金がない人でも、少ない金額から始められるので、初心者にぴったり。投資は価格の値動きが付き物です。

時には投資元本より10%、20%値下がりすることもあります。

もしも、一括で100万円を投資すると10万円、20万円と元本が目減りすることもあります。

その点、つみたて投資は、月々500円や1,000円から投資可能です。

小さい資金を積み重ねてリスクを抑えながら大きく増やすことも期待できるのです。

イオン銀行のつみたて

メリット!

イオン銀行でつみたてをすると、資産を無理なく増やしていけるだけでなく、独自の特典もいっぱい。イオン銀行のメリットをご紹介します。

ステージ特典

イオン銀行でつみたてを利用し、残高が増えると、自動的に口座のステージが上がります。

他行でのATM引き出し手数料が無料になったり、普通預金金利が最大年0.10%(税引後年0.079%)になるなど、特典満載!

2025年7月1日現在

※ 普通預金金利は変動金利です。詳しくは、店頭に備付け、または当行ホームページ上の商品概要説明書をご参照ください。

来店予約

オンライン窓口だけではなく、リアル店舗があるので、対面でつみたての相談から預金の相談ができます。

また、来店予約もスムーズで365日無休で相談可能。

夜遅くまでやっているので、お買い物ついでに気軽に立ち寄れます。

iDeCoに関する留意点

NISA(少額投資非課税制度)に関する留意点

NISA口座(NISA、つみたてNISA)共通の留意点

- NISA口座は、同一年(1月~12月)において、1人1口座(1金融機関)までの開設となります(ジュニアNISA口座の開設は制度上2023年9月をもって終了しています)。

- NISA口座は金融機関変更が可能ですが、その年の買付けがすでに行われている場合、金融機関変更はできません。また、NISA口座の残高を他金融機関へ移管することはできません。

NISA特有の留意点

- 上場株式などの配当金等を非課税で受取るためには、「株式数比例配分方式」をご選択いただく必要があります。

- 投資信託の分配金のうち特別分配金については従来より非課税です。

- 投資信託の分配金の再投資買付けは非課税投資枠を使用します。超過する場合は分配金受取りまたは課税口座での再投資となります(2023年までのNISAと2024年以降のNISAで取扱いが異なります)。

- 外国株のお取引にはNISA口座および外国株取引口座の開設が必要です。

- 2024年以降のNISAにおいては、年間投資枠(つみたて投資枠120万円/成長投資枠240万円)と非課税保有限度額(成長投資枠・つみたて投資枠合わせて1,800万円/うち成長投資枠1,200万円)の範囲内で購入した上場株式等から生じる配当所得や譲渡所得等が非課税となります。NISA口座内の上場株式等を売却した場合は、その翌年以降の年間投資枠の範囲内で非課税枠を再利用できます。

- NISA口座で発生した損失は、特定口座・一般口座で保有する商品の譲渡益や配当金等と損益通算できず、また繰越控除もできません。

- NISA口座の重複開設であることが判明した場合、そのNISA口座で買付けた上場株式等は当初から課税口座で買付けたものとして取扱われ、買付けた上場株式等から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 税務署審査結果を受領するまでの間に支払われる投資信託の分配金については、分配金再投資コースで投資信託を購入いただいた場合でも再投資されず、分配金受取りとなります。

- 非課税口座(未成年者口座)内上場株式等払出通知書、つみたて投資枠で買付けた信託報酬等実額通知書は、原則電子交付サービスでのご提供となります。

つみたてNISA特有のご留意点

(2025年3月31日現在)

商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会

投資信託に関する留意点

- 金融商品仲介における取扱商品は預金ではないため、元本保証はありません。また、預金保険制度の対象ではありません。

- 金融商品仲介で取扱う有価証券等は、金利・為替・株式相場等の変動や、有価証券の発行者の業務または財産の状況の変化等により価格が変動し、損失が生じるおそれがあります。

- 取引に際しては、委託金融商品取引業者が定める手数料等がかかります。手数料は商品・銘柄・取引金額・取引方法・取引チャネル等により異なり、多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各商品のリスク・手数料については委託金融商品取引業者のホームページにてご確認ください。

- 各商品をお申込みの際には、「契約締結前交付書面」、「上場有価証券等書面」、「目論見書補完書面」、「目論見書」、「リスク・手数料などの重要事項」等を必ずお読みいただき、ご自身でご判断ください。

- 金融商品仲介において、イオン銀行は委託金融商品取引業者への証券総合取引口座開設のお申込みおよび証券取引に関する勧誘を行います。

- 金融商品仲介のご利用にあたっては、「金融商品仲介口座」の開設が必要です。

- 証券総合取引口座開設後の株式売買等のお取引については、すべてお客さまと委託金融商品取引業者とのお取引になります。

- イオン銀行には委託金融商品取引業者とお客さまとの契約締結に関する代理権はありません。

(2025年3月31日現在)

商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会

外貨預金に関する留意点

- 円貨と外貨を交換する際の為替相場の変動により為替差損が生じ、払戻した円貨建て元本がお預入れ時の円貨建て元本を下回ることがあります。

- 外貨から円貨への交換には、1通貨単位あたり最大0.5円の為替手数料がかかります。その結果、為替相場に変動がなくても、お預入れされた円貨建ての元本を下回ることがあります。

- 預金保険制度の対象ではありません。

- ホームページ、または、店舗に備え付けの商品説明書(契約締結前交付書面)の内容をご確認のうえ、ご自身の判断によりご利用ください。

(2025年3月31日現在)

商号等:株式会社イオン銀行