初心者にも投資信託がおすすめのワケ

投資が初めてならNISAを利用した投信つみたてがおすすめ

NISAなら税金がかからない!

NISAとは、少額からの長期・積立・分散投資を支援するための非課税制度です。投資から得られる利益(売却益・配当等)には通常20%の税金がかかりますが、それが非課税となるのがNISAです。

初心者なら少額でのつみたて投資がおすすめ

月々100円からはじめられる※1

投資にはまとまった資金が必要と思いがちですが、投信つみたてなら毎月100円※1から、自動でつみたて投資ができます。例えば、毎月10,000円をつみたてて、ボーナス時は30,000円に増額するなどの設定も可能なので、ご自身の家計状況に合わせて無理なく投資を続けることが可能です。この「無理なく、続けられる」というのが長期つみたて投資を成功させる秘訣。時期・時間を分散することでリスクも軽減されます。

- ※1イオン銀行口座からの口座振替(ウェブかんたん銀行つみたて)による投信つみたてについては、毎月1,000円からのつみたてとなります。

- ※2「ウェブかんたん銀行つみたて」はマネックス証券が提供するサービスです。イオン銀行は金融商品仲介としてご案内を行います。

投資のリスクを減らすポイントは「分散投資」と「長期投資」

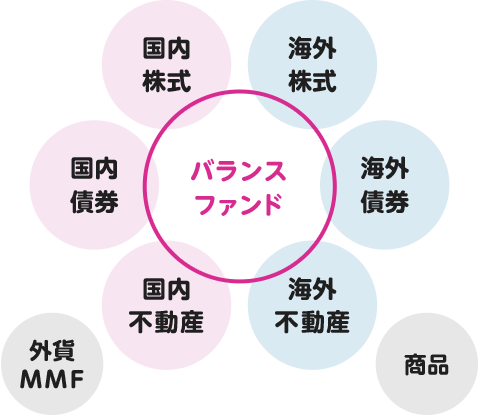

世界中のマーケットに気軽に「分けて」投資ができる

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定したリターンを狙う投資方法です。

投資信託を通じた投資なら、投資のプロである「ファンドマネージャー」が世界中の資産を調査し投資をするので、さまざまな国やエリア、商品に分散投資することでリスクが軽減されます。また、1回のタイミングでまとめて購入するのではなく、複数のタイミングで購入する長期つみたて投資なら、時間の分散によるリスク軽減も期待できます。

NISAの口座開設手続き

NISAをはじめるには、

まずは証券口座の開設から!

サポートのご利用はこちら

留意点

- 原則、60歳まで途中の引出し、脱退はできません。

- 運用商品はご自身でご選択いただきます。運用の結果によっては、損失が生じる可能性があります。

- 加入から受取りが終了するまでの間、所定の手数料がかかります。

- 60歳時点で通算加入者等期間が10年に満たない場合、段階的に最高65歳まで受取りを開始できる年齢が遅くなります。

※ 60歳以降に加入した場合などで通算加入者等期間がない方は、加入から5年経過後に受給開始となります。

- 運用商品の配分指定をされなかった場合、掛金や移換される資産は所定の期間経過後、全額「イオン・バランス戦略ファンド(愛称:みらいパレット)」で運用されます。

※ ウェブサイトやコールセンターで運用商品の見直しが可能です。

- 積立られた商品の売買には、所定の日数がかかります(通常3~8営業日かかります)。

- 退職などにともない企業型確定拠出年金の加入資格を喪失した方は、6カ月以内にお手続きください。

- イオン銀行iDeCoは、みずほ銀行の委託によりイオン銀行が取扱う、個人型確定拠出年金プランです。

- 金融商品仲介における取扱商品は預金ではないため、元本保証はありません。また、預金保険制度の対象ではありません。

- 金融商品仲介で取扱う有価証券等は、金利・為替・株式相場等の変動や、有価証券の発行者の業務または財産の状況の変化等により価格が変動し、損失が生じるおそれがあります。

- 取引に際しては、マネックス証券が定める手数料等がかかります。手数料は商品・銘柄・取引金額・取引方法・取引チャネル等により異なり、多岐にわたるため、具体的な金額または計算方法を記載することができません。

- 各商品のリスク・手数料についてはマネックス証券のホームページにてご確認ください。

- 各商品をお申込みの際には、マネックス証券ホームページに掲載の「契約締結前交付書面」、「上場有価証券等書面」、「目論見書補完書面」、「目論見書」、「リスク・手数料などの重要事項」等を必ずお読みいただき、ご自身でご判断ください。

- 金融商品仲介において、イオン銀行はマネックス証券への証券総合取引口座開設のお申込みおよびマネックス証券との証券取引に関する勧誘を行います。

- イオン銀行はマネックス証券とは別法人であり、金融商品仲介のご利用にあたっては、「金融商品仲介(マネックス証券)口座」の開設が必要です。金融商品仲介の口座開設をお申込みいただくと、お取引口座はマネックス証券に証券総合取引口座として開設されます。

- 証券総合取引口座開設後の株式売買等のお取引については、すべてお客さまとマネックス証券とのお取引になります。

- イオン銀行にはマネックス証券とお客さまとの契約締結に関する代理権はありません。したがって、マネックス証券とお客さまとの間の契約の締結権はありません。

- マネックス証券の商品・サービスについては、マネックス証券のウェブサイトをご覧いただくか、「マネックス証券コールセンター」までお問い合わせください。

<委託金融商品取引業者>

商号:マネックス証券株式会社

金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人日本暗号資産等取引業協会、一般社団法人 日本投資顧問業協会

<仲介取扱登録金融機関>

商号等:株式会社イオン銀行

登録金融機関 関東財務局長(登金)第633号

加入協会:日本証券業協会

(2025年3月31日現在)